家族手当とは、家族がいる従業員に対して一定の金額を支給する福利厚生の一種です。家族手当を導入している企業が多い一方、近年は廃止する企業も増加傾向にあります。

今回は家族手当について、支給条件や金額の相場・平均、導入のメリット・デメリットや家族手当の現状などを詳しくご紹介します。

目次

1.家族手当とは?

家族手当とは、配偶者や子どもなどの家族がいる従業員に対して一定の金額を支給する手当のこと。家族を持つ従業員の経済的負担の軽減を目的としています。しかし法定外福利厚生となるため導入するかは企業の自由であり、支給金額や条件は企業側で独自に設定可能です。

手当とは? 主な種類一覧、課税・非課税対象をわかりやすく

初期費用無料! めんどうな紙の給与明細の発行がWEBでカンタンに。

「ロウムメイト」で時間が掛かっていた給与明細発行業務を解決!

⇒ 【公式】https://www.kaonavi.jp にアクセスし...

2.家族手当の支給条件

家族手当の支給条件は、企業が独自に設定できます。下記は、一般的な支給条件の例です。

- 扶養家族である

- 配偶者、子どもがいる

- 子どもの年齢が18歳未満、両親の年齢が60歳未満

- 同居して、同一生計内で生活している

- 配偶者の所得が103万円または130万円未満

条件を満たせば支給対象となったり、家族の人数に応じて手当額が変動したりと、支給条件は企業によってさまざまです。

3.家族手当の相場・平均

厚生労働省「令和2年就労条件総合調査」によると、家族手当の平均支給額は1万7,600円。従業員数別に見ると、家族手当の相場・平均は以下のとおりです。

| 家族手当、扶養手当、育児支援手当などの相場・平均 | |

| 令和2年調査計 | 1万7,600円 |

| 1,000人以上 | 2万2,200円 |

| 300〜999人 | 1万6,000円 |

| 100〜299人 | 1万5,300円 |

| 30〜99人 | 1万2,800円 |

出典:厚生労働省「令和2年就労条件総合調査」

企業規模が大きくなるほど、家族手当の相場・平均も上がっています。また、東京都産業労働局「中小企業の賃金・退職金事情(令和4年版)」によると、家族別に見た支給額は以下のとおりです。

| 家族別の支給額 | 配偶者 | 第一子 | 第二子 | 第三子 |

| 最高 | 31,000円 | 40,000円 | 37,000円 | 40,000円 |

| 平均 | 10,372円 | 5,576円 | 5,259円 | 5,305円 |

| 最低 | 800円 | 500円 | 500円 | 500円 |

出典:東京都産業労働局「中小企業の賃金・退職金事情(令和4年版)」

公務員は家族手当の支給額が決まっている

公務員にも家族手当があり、制度上「扶養手当」と呼ばれています。支給額は「一般職の給与に関する法律」で定められており、対象者との続柄に応じて以下の額が支給されます。

| 配偶者・父母等 | 6,500円 |

| 子ども(0〜15歳) | 1万円 |

| 子ども(16〜22歳) | 1万5,000円 |

給与体系の異なる地方公務員であっても、国家公務員に準じた額の支給となります。

4.家族手当と扶養手当の違い

家族手当と扶養手当の大きな違いは、扶養の有無です。家族手当は家族がいる人に対して、扶養手当は「扶養している家族」がいる人に対して支給される手当を指します。

企業によっては、家族手当の支給条件に「扶養」を設定している場合もあるものの、厳密にいえばそれは「扶養手当」です。

扶養手当の場合、一定額以上の収入があり、扶養から外れている場合には手当が支給されないケースが一般的といえます。

人事院「令和4年職種別民間給与実態調査の結果」によると、家族手当制度がある企業の割合が75.3%に対し、配偶者の収入による制限を設けている企業は84.1%です。なお、所得制限金額の内訳は、以下の通りになっています。

| 103万円 | 46.7% |

| 130万円 | 34.3% |

| 150万円 | 7.5% |

| その他 | 11.5% |

出典:人事院「令和4年職種別民間給与実態調査の結果」

103万円は所得税の控除対象となる収入上限であり、130万円は社会保険料の控除対象となる収入上限です。

家族手当と扶養手当は家族の扶養有無が大きな違いであるものの、所得制限を設けている企業が多いことからも、家族手当は実質「扶養手当」の扱いといえます。

5.家族手当導入のメリット

最大のメリットは、従業員満足度の向上です。家族がいる人は、いない人に比べて経済的負担は大きいもの。家族手当は毎月金額の変動なく支給されるため、安定した生活の支えとなります。

企業にとっても、従業員満足度の向上によってパフォーマンスや定着率の向上といったメリットが期待できるでしょう。さらに、求職者からみても家族手当があると「福利厚生が充実している」としてよい印象を与えられ、人材確保面でもメリットがあります。

6.家族手当導入のデメリット

近年は、ライフスタイルや家族の在り方の多様化によって、単身者や子どもを持たない夫婦も増えています。

そうした従業員からすると家族手当は不平等感があり、不満を感じる原因になりかねません。なぜなら、家族手当は労働の量や質、がんばりとは関係なく安定的かつ固定的に支給される賃金であるからです。

また、近年は共働き家庭が増加しているものの、家族手当に所得制限を設けている企業が多いため、家族手当を受け取れない家庭も増加しつつあります。

家族手当を支給する体制が現代のライフスタイルの多様化にそぐわないとして、不満を持たれる可能性も否定できません。

7.家族手当の現状|みんなもらっているのか? いないのか?

家族手当をもらっている人が多いかどうかは、個人にフォーカスを当てないと現状がわかりません。というのも、制度を設けている企業が多くとも、そのなかですべての従業員が対象となるわけではないからです。

家族手当を設けている企業の割合は多く厚生労働省「令和2年就労条件総合調査」によると、家族手当を支給する企業割合は全体で68.6%にのぼります。

| 家族手当、扶養手当、育児支援手当など支給する企業割合 | |

| 令和2年調査計 | 68.6% |

| 1,000人以上 | 75.6% |

| 300〜999人 | 76.0% |

| 100〜299人 | 72.5% |

| 30〜99人 | 66.3% |

出典:厚生労働省「令和2年就労条件総合調査」

企業規模が大きいほど、家族手当の導入率が高くなっています。家族手当は法定外福利厚生であるため、資金への余裕が必要であることが関係していると考えられるでしょう。

また、人事院「令和4年職種別民間給与実態調査の結果」によると、家族手当制度がある企業は全体で75.3%となり、企業規模別にみた導入率は以下のとおりです。

| 500人以上 | 75.0% |

| 100人以上500人未満77.0% | 77.0% |

| 50人以上100人未満 | 71.5% |

出典:人事院「令和4年職種別民間給与実態調査の結果」

8.家族手当を廃止する企業が増えている理由

家族手当を導入している企業が多い一方で、近年は家族手当を廃止する企業が増加。人事院「職種別民間給与実態調査の結果」のデータを遡ると、家族手当を導入する企業の割合は年々減少傾向にあることがわかります。

| 平成15年 | 86.3% |

| 平成20年 | 80.0% |

| 平成25年 | 76.5% |

| 令和4年 | 75.3% |

出典:厚生労働省「令和2年就労条件総合調査」

導入率は、およそ20年で約10%減少。家族手当を廃止する企業が増えている主な理由には、以下3つが考えられます。

- ライフスタイルの変化・多様化

- 配偶者控除の改正

- 同一労働同一賃金の推進

ライフスタイルの変化・多様化

家族手当が浸透した背景には「男性が働き、家族を養う」といったスタイルが主流だったことがあります。しかし現代は女性の社会進出が進んで共働き家庭も増加し、男性だけが家族を養うといったスタイルは徐々に薄れてきているのです。

こうしたライフスタイルの変化・多様化に伴い、職能型から成果型に変更するといった賃金体系を変更する企業も増加しています。こうした改革の一環として家族手当を見直し、結果廃止とする企業が増えているのです。

配偶者控除の改正

配偶者控除とは、配偶者の収入が一定以下の場合に所得控除が受けられる制度です。

平成30年1月施行の税制改正により、配偶者控除の所得ラインが103万円から150万円に引き上げられ、150万円を超えても201万円までは収入に応じて控除が受けられるようになりました。

一方で、配偶者控除の対象外とならないための「就業調整」が増加。就業調整が起こることで、人手があるにもかかわらず、ほか従業員の負担が増えてしまいます。

以前は家族手当の支給条件として103万円の収入制限を設けていたものの、改正によって適用範囲が広くなりました。企業としては手当にかかる経費が増える点から、見直し・廃止が進んでいるのです。

配偶者控除とは?【わかりやすく】計算方法、期間、税

配偶者控除とは、夫または妻のいずれかの配偶者の所得を一定額控除する制度。条件や金額などについて解説します。

1.配偶者控除とは?

配偶者控除とは同一世帯の夫婦において「納税者ではない配偶者」の所得を一...

同一労働同一賃金の推進

2020年4月「パートタイム・有期雇用労働法」が施行され、正社員と非正規社員の間の不合理な待遇格差が禁止となりました。

それまでは家族手当を正社員だけに適用していた企業も多くあったものの、非正規社員に家族手当を含む諸手当や特別休暇などを与えないのは不合理という判決が出た裁判事例もあります。

しかし、だからといって非正規社員の手当水準を上げると人件費の高騰になり、正社員の手当をなくすと不満につながってしまう恐れもあります。

その対策として賃金体系の変更を実施する企業が増え、その一環として家族手当を見直し・廃止する企業が増えているのです。

同一労働同一賃金とは?【わかりやすく解説】いつから?

同一労働同一賃金は、雇用形態などが異なっても同じ仕事をする場合、賃金も同等のレベルで支給するというルールです。政府のガイドライン案も発表されており、各企業で同一労働同一賃金の導入に向けて対応を模索する...

9.家族手当の制度変更・廃止事例

家族手当の制度変更や廃止は、社員の家族構成や環境によっては不利益になるため、変更に伴って反発が起きるケースもあるでしょう。家族手当の制度変更は、どのように行われているのでしょうか。事例を調べてみました。

支給要件を変更した企業例

家族手当の制度変更や廃止には以下のようなケースがあります。

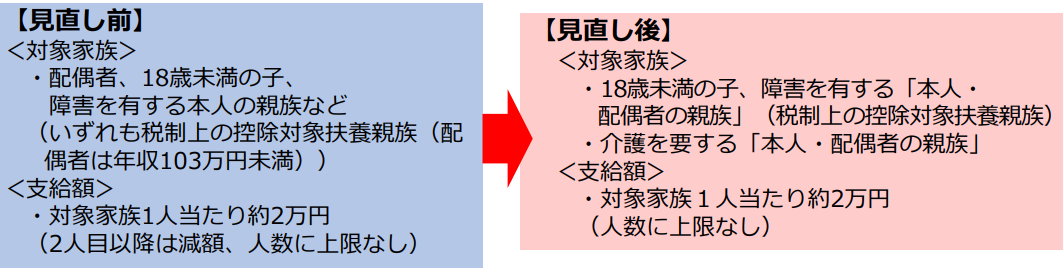

- 子どもの教育費、親の介護などに焦点を合わせた制度変更

- 配偶者手当を減額、子どもに対する手当を増額

- 配偶者か否かの区別なく、扶養家族に一律支給

①子どもの教育費、親の介護などに焦点を合わせた制度変更

子どもの教育費や親の介護など将来の不安に対応するよう制度を変更したケースがあります。若手から65歳まで成長・活躍し続けるための制度見直しの一環で、労働組合からも理解が示されて合意に至りました。

見直しによって支給額が減る社員に対する最大限の配慮として5年間の経過措置も設けられています。

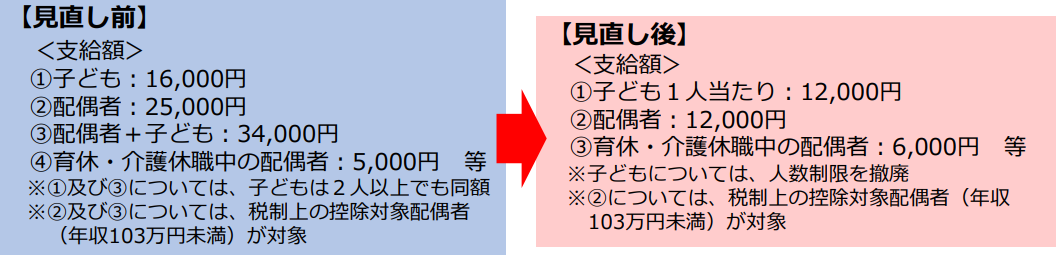

②配偶者手当を減額、子どもに対する手当を増額

ある会社では、20年以上手当制度の大きな見直しをしていませんでした。その中、賃金・評価制度が成果や貢献度合いを的確に反映するかたちへと変更されることになり、配偶者手当の減額が決定したのです。

当初使用者側は、配偶者手当の廃止を目指していましたが、話し合いの末減額にとどまり、それとともに子どもに対する手当は増額したのです。この改革で支給額が減る社員には差額の一定割合を支給する1年間の移行措置を行いました。

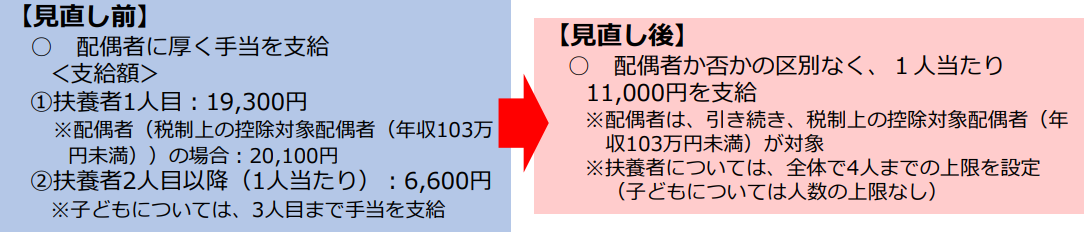

③配偶者か否かの区別なく、扶養家族に一律支給

もともと配偶者に対する手当が厚かったある会社では人事制度全体を見直すことに。それに伴って、家族手当の支給対象を改めました。結果、配偶者であるかどうかに限らず扶養家族1人につき同額を支給することとしたのです。

原資の総額は家族手当の支給対象やその額を変更することで維持。しかし関連会社への影響もあります。そのため、1~1年半の交渉を経て、2年間の経過措置を設定し、導入が決定しました。

段階的な廃止を進める企業例

段階的な廃止を進める場合、以下のような例をモデルケースにするとよいでしょう。

- 4年間の経過措置、配偶者を対象から除外

- 5年間の経過措置、基本給への再配分

- 配偶者扶養手当の段階廃止、出産一時金など子育て支援策を導入

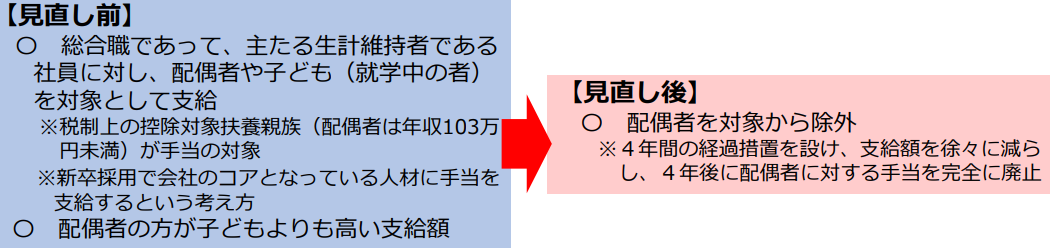

①4年間の経過措置、配偶者を対象から除外

賃金制度の見直しは家族手当を見直すチャンスでしょう。いわゆる年功型(職能型)から成果型への給与体系に移行する際に家族手当も見直して公平性の観点から配偶者を対象から除外したという例もありました。

この例では削減した手当の原資を基本給に組み入れるとともに、生活の安定性を考慮して4年間の経過措置を取ることで合意に至っています。仕事の成果と関係ない手当を見直し、より公平な賃金制度を採用した例です。

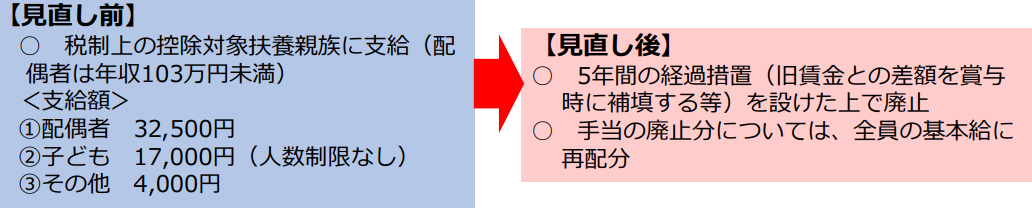

②5年間の経過措置、基本給への再配分

実力主義による賃金制度への移行は世界的に見ても自然な流れです。また男性に支給されることが多い家族手当は、男女均等の観点から見直しが必要な場合もあるでしょう。そこで属人的な手当を廃止し、基本給に組み入れて再配分する手段が取られています。

原資を基本給に組み入れたため、この例では経過措置は設けていません。会社側は社員向けの研修を実施して、社員からの理解を得るように努力しました。

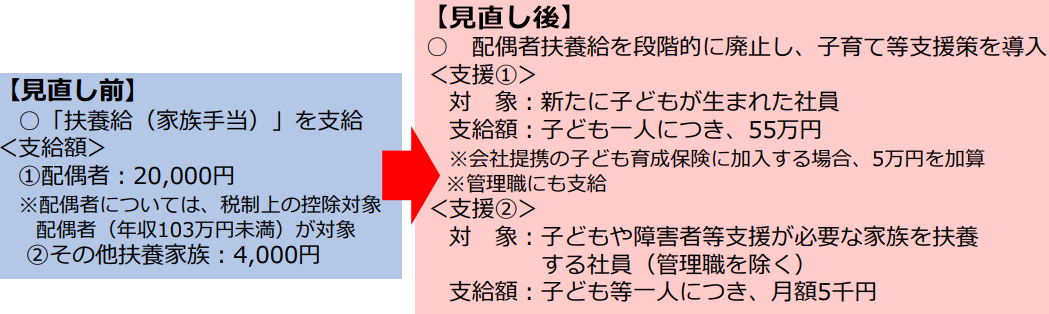

③配偶者扶養給の段階廃止、出産一時金など子育て支援策を導入

男女共同参画社会の進展に合わせて配偶者扶養給を廃止した会社では、子育て支援を中核とした支援制度を新たに導入。また、仕事と家庭の両立をサポートする次世代育成支援も実施しました。

原資の総額は維持しつつ支給方法や対象を変更した例です。育児をする上での不安感を取り除き、配偶者扶養手当の段階的な廃止を進めることで合意に至りました。

家族手当を廃止した企業例

家族手当を廃止した例には以下のようなものがあります。

- 給与に相当分(年功に応じた第一子・第二子の存在を想定)を入れ込む

- 基本給に一本化

- 基礎能力手当を創設

- 子どもと障害者を対象とした養育手当を新設

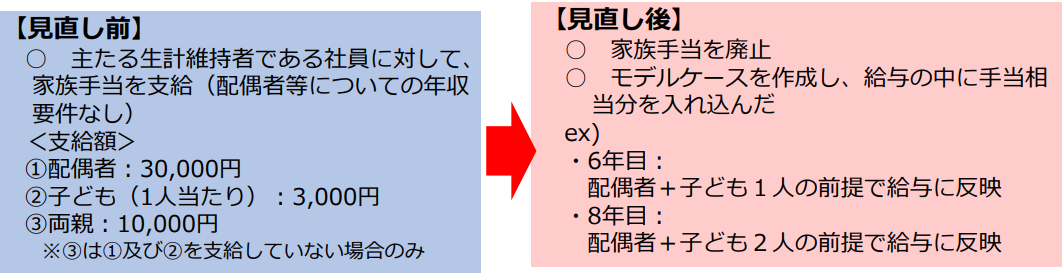

①給与に相当分(年功に応じた第一子・第二子の存在を想定)を入れ込む

1年間にわたる労使交渉を経て人事制度を成果主義に転換したケースに、特段の経過措置を取らずに家族手当を廃止したものがあります。

このケースでは廃止に至った家族手当の原資は給与の中に入れ込むこととなりました。さらにモデルケースも作成して理解に努めています。

モデルケースの設定では、総じて賃金の減少がないようにしました。また、モデルケースの作成により、社員も廃止後の給与体系を理解しやすくなったのです。

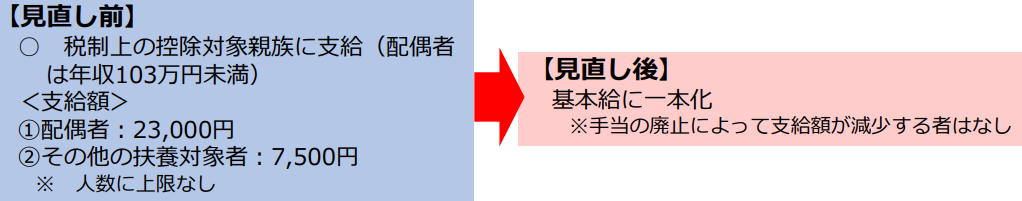

②基本給に一本化

職能資格給は実力によるといっても、どうしても年功序列になりがちです。そこで実力主義に基づいた「人基準」でなく、「仕事基準」の役割給制度に移行する試みも実施されています。

属人的な手当を廃止して基本給に一本化することで合意。手当を廃止したことで支給額が減る社員もおらず、特段の経過措置も取られていません。労働組合は職場集会を開催し、会社側も社員を対象にした研修を実施して、理解を深めるように尽力しました。

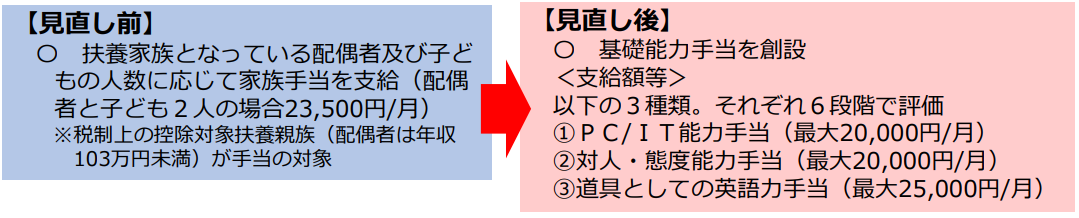

③基礎能力手当を創設

人事制度や手当の考え方にはトップの意向も反映されます。米国では能力や成果に応じた処遇が一般的。あるケースでは駐在経験が長かったトップの考えから、やる気を引き出す方策を検討した結果、家族手当を廃止して基礎能力手当を創設したのです。

原資として使用したのは家族手当と住宅手当。新評価制度によって能力に応じた手当が支給される枠組みが導入されたのです。

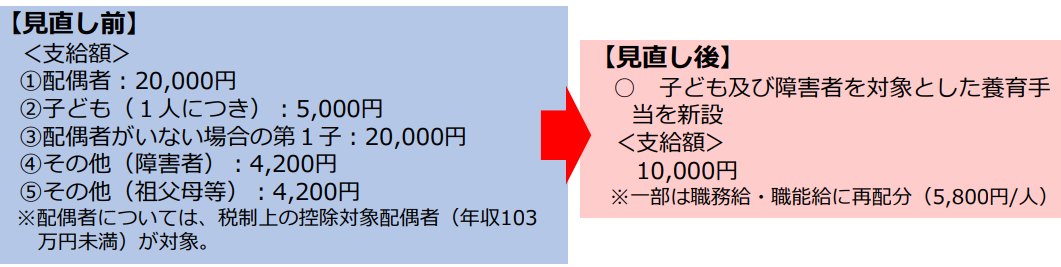

④子どもと障害者を対象とした養育手当を新設

事業の再構築に合わせて人事処遇制度を改革したケースもあります。

人材の育成や活性化につながる人事制度を目指した改革の一環として家族手当が廃止されました。仕事に関わりのない要素を減らすため、配偶者等への手当を減らし、一方で子どもや障がい者への養育手当に再配分しました。

また、厚生労働省による「男女間賃金格差解消のためのガイドライン」も参考にし、1年間の経過措置を設けて、合意に至っています。

10.家族手当のよくある疑問

ここでは、家族手当に関するよくある疑問に回答していきます。

家族手当は共働きでももらえる?

家族手当は企業が独自に導入する制度であることから、条件も企業によってさまざまです。そのため、共働き世帯がそれぞれ家族手当をもらえるかは企業によって異なります。

しかし法律による規定はないものの、基本的に家族手当の二重取りは不可能であるため、夫婦どちらか一方に支給されることが一般的です。この場合、多くは世帯主に支給されます。

家族手当は非課税?課税対象?

家族手当は、継続的に支給されて賃金に近い性質があることから「給与所得」の扱いとなり、課税対象です。

家族手当の支給によって手取りが増えると、課税対象となる所得が増えるためその分税金が差し引かれます。一方、類似する手当である「児童手当」「児童扶養手当」は非課税です。

103万円の壁を超えたら家族手当はどうなる?

企業の支給条件によっては、103万円の壁を超えると家族手当が支給されません。所得制限を設けている企業の多くは、配偶者の収入制限を103万円以上に設定しています。