社会保険料とは、国や地方自治体が提供する社会保険制度へ加入した人が支払う保険料のことです。種類、対象者、金額の計算方法、控除制度などについて解説します。

目次

1.社会保険料とは?

社会保険料とは、健康保険、厚生年金保険、介護保険、雇用保険、労災保険の5つの社会保険にかかる保険料のこと。そのうち、雇用保険と労災保険の2つは労働保険と呼ばれています。納めた社会保険料は、病気やケガをしたり介護や失業など困った状況になったりした際に給付する財源になります。

そもそも社会保険とは?

社会保険とは、労働者やその家族がケガ、病気、失業といった予期せぬリスクに備えるための公的な保険制度のこと。労働者や雇用主が一定の保険料を支払い、その対価として医療給付、年金、失業給付、労災補償などが給付されます。

社会保険に加入すると、労働者は生活や家計が安定しやすくなるのがメリット。企業は「安心して働ける会社」という印象を与えられるため、社会的な信頼が高まるといったメリットを得られます。

社会保険とは? 仕組み・種類・加入条件をわかりやすく解説

社会保険とは、私たちの生活を保障することを目的としたもので、万が一の事故に備えるための公的な保険制度です。しかし複数の制度で構成されているため、分かりにくい点も多々。それぞれの制度について加入要件など...

2.社会保険料の種類と対象、保険料率

社会保険料は、一般的に健康保険、介護保険、厚生年金保険、雇用保険、労災保険の5つを指します。それぞれ保険の特徴や保険料率を説明しましょう。

健康保険

労働者とその家族の病気、ケガ、出産などによって生じる医療費の一部を補償するための保険です。

条件を満たすすべての労働者は、社会保険への加入が義務づけられています。また法人事業所や従業員が常時5人以上いる個人事業主も、厚生年金保険とともに健康保険への加入が必須です。

健康保険の保険料率は都道府県ごとに異なります。

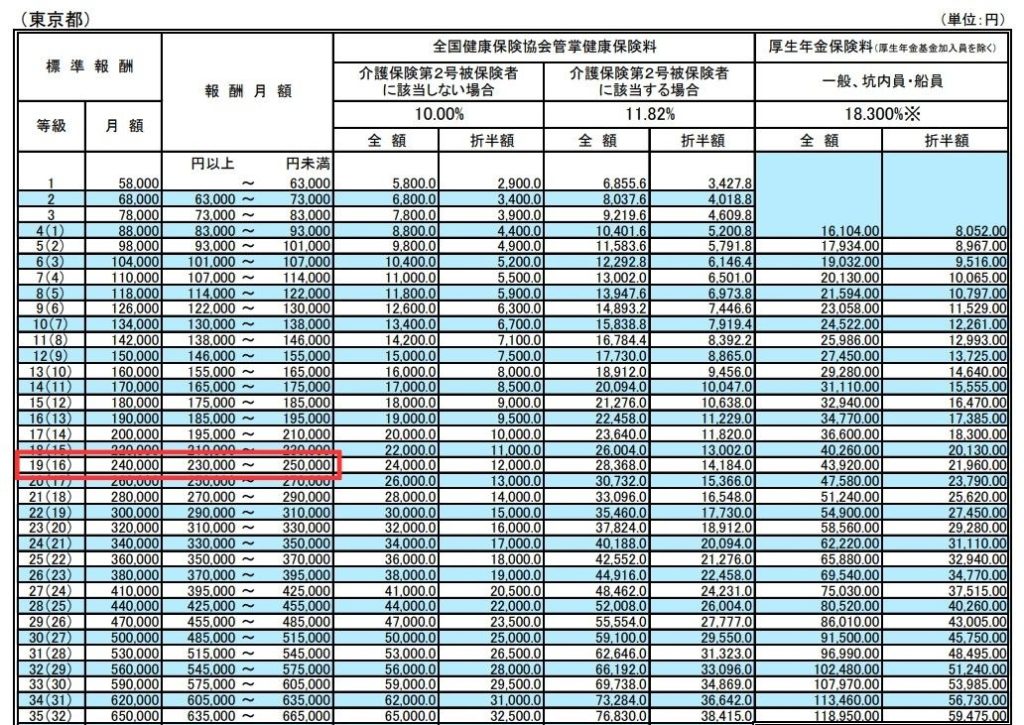

2023年12月時点における東京都の保険料率は、介護保険第2号被保険者(40歳から64歳)に該当する方が11.82%、介護保険第2号被保険者に該当しない場合は10.00%。この保険料率に応じた保険料胃を事業主と労働者が折半して支払う仕組みです。

出典:全国健康保険協会「令和5年3月分(4月納付分)からの健康保険・厚生年金保険の保険料額表」

厚生年金保険

労働者が老後を迎えた際の生活保障を提供するための保険で、主に正社員や公務員が加入します。

加入できるのは労働者本人であり、一般的にその家族は対象外。原則65歳から、厚生年金保険加入時の収入にもとづいた老齢厚生年金を受給できます。

保険料率は一律で、2023年12月時点の保険料率は18.3%、事業主と労働者がそれぞれ9.15%ずつ負担する仕組みです。

出典:日本年金機構「○令和2年9月分(10月納付分)からの厚生年金保険料額表(令和5年度版)」

厚生年金とは? 保険料、メリット、加入条件

厚生年金とは、会社員や公務員が加入する公的年金のことです。毎月の給料から引かれる厚生年金について、加入条件やメリット、保険料額などについて詳しく解説します。

1.厚生年金とは?

厚生年金とは、国が定...

介護保険

高齢者や特定の障害を有する人々を支援するための保険です。40歳から64歳までの医療保険加入者は、自動的に介護保険の被保険者となり、介護保険料を納付することが求められます。

介護保険は地方自治体が運営しており、介護サービスの費用の7割から9割を保険者(各市町村)が負担、残りの1割から3割を被保険者が負担する仕組みです。被保険者の自己負担割合は、被保険者の合計所得金額によって決まります。

2023年12月時点における保険料率は一律1.82%です。

出典:全国健康保険協会「協会けんぽの介護保険料率について」

介護保険制度とは? 仕組みや保険料、申請方法をわかりやすく

介護保険とは、要支援または要介護認定を受けた人が必要な介護サービスを受けられる給付制度です。40歳になると自動的に介護保険の第2号保険者となり、介護保険料の支払いが開始します。

今回は介護保険について...

雇用保険

労働者の雇用や生活を安定させるための保険です。週20時間以上働き、31日以上の雇用契約を締結している労働者が対象。ただし個人事業主、家族従業員、法人役員、学生は対象に含まれません。

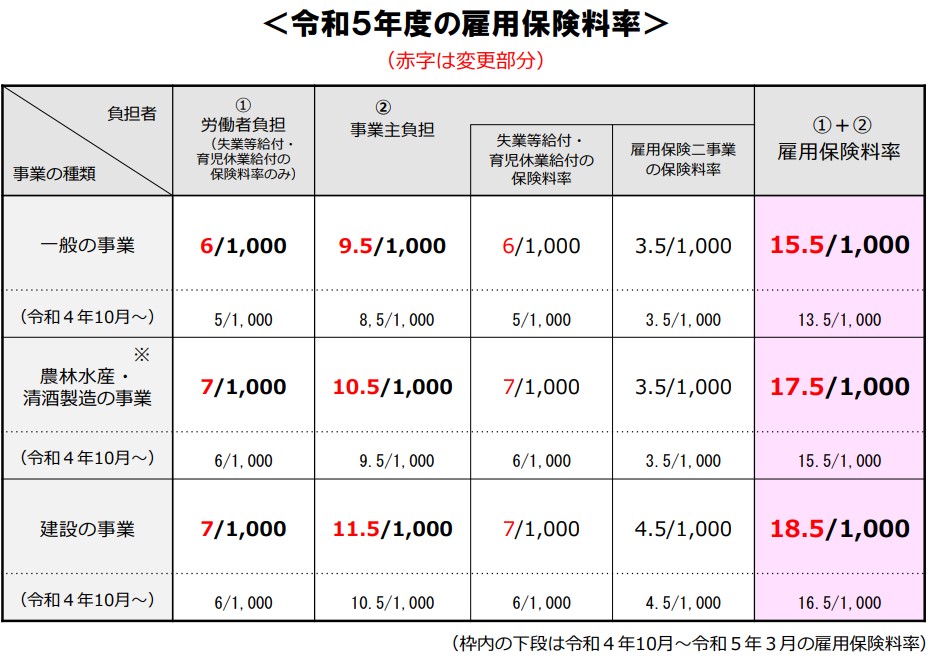

保険料率は事業の種類によって異なります。

2023年4月1日から2024年3月31日における労働者負担の保険料率は、一般事業が6/1,000、それ以外の事業(農林水産、清酒製造、建設)が7/1,000です。

事業主負担の保険料率は、一般事業が9.5/1,000、農林水産と清酒製造が10.5/1,000、建設が11.5/1,000となっています。

出典:厚生労働省・都道府県労働局・ハローワーク「令和5年度雇用保険料率のご案内」

雇用保険とは? 加入条件、給付の種類、保険料の計算方法を解説

「雇用保険」とは、労働者が失業や休業したときでも安心して暮らせるように、経済的なサポートを提供する公的保険制度です。企業は、労働者を雇用する場合、雇用保険の加入手続きをしたり、従業員に代わって雇用保険...

労災保険

業務中に発生した事故や病気などを受けた労働者に対する保険です。

雇用主の指揮命令のもとで業務に従事している労働者が対象であり、学生ではないパートやアルバイトも該当。労働者が被った治療費や療養にかかった費用は、すべて事業主が負担します。

保険料もすべて事業主が支払う仕組みで、保険料率は事業の種類によって異なるのです。

2023年12月時点における保険料率は、最小で2.5%、最大で88%となっています。

出典:厚生労働省「労災保険率表」

労災保険とは? 給付条件、補償内容、申請方法をわかりやすく

労災保険とは、労働者が加入する公的保険制度であり、業務中や通勤中の事故などで負った怪我や病気、障害や死亡に対して給付が受けられます。労災保険は雇用形態に関係なく、加入条件を満たす場合に必須で加入が必要...

3.社会保険料の計算に必要な標準報酬月額とは?

標準報酬月額とは、労働者の社会保険料(健康保険料・厚生年金保険料)を決定する基準となる金額。50の等級にわかれており、労働者に支給されている毎月の給与や手当を含めた報酬の総額に応じて等級が決まります。

保険料額は都道府県ごとに定められており、2023年12月時点における東京都の保険料早見表では、報酬月額が23万円なら19級(23万円以上25万円未満)に該当し、標準報酬月額は24万円です。

出典:全国健康保険協会 東京都の「令和5年度 標準報酬月額等級表(掛金・保険料早見表)」

※上記保険料早見表をもとに作成

標準報酬月額は年度によっても異なるため、最新のデータを確認しましょう。

対象となる報酬

標準報酬月額の算定の対象は「労働の対価として定期的に支給される報酬」で、基本給や賞与、各種手当(通勤手当や休職手当)などが該当します。一時的な報酬(出張費・退職金・決算手当など)は標準報酬月額の対象外です。

対象、対象とならない報酬の詳細はこちらの記事からご確認ください。

標準報酬月額とは? 決め方・計算方法・調べ方をわかりやすく

社会保険料の計算に不可欠な「標準報酬月額」は、従業員の月給をもとに社会保険料の算出を行う基準値のこと。従業員の報酬に応じた適切な社会保険料の計算は、事業運営において重要な要素で、正確な知識を持つことは...

4.社会保険料の計算方法

社会保険料は、健康保険、介護保険、厚生年金保険、雇用保険、労災保険それぞれで計算方法が異なります。具体的な計算方法を説明しましょう。

健康保険

健康保険料の計算式は「標準報酬月額×健康保険料率÷2」です。2023年3月の保険料率にもとづいた東京都の介護保険第二号被保険者を算出してみましょう。

標準報酬月額が20万円の場合、健康保険料率は11.82%であるため、保険料は20万円×11.82%=2万3,640円です。事業主と労働者で折半するため、双方の保険料支払い額は23,640÷2=1万1,820円となります。

出典:全国健康保険協会「令和5年3月分(4月納付分)からの健康保険・厚生年金保険の保険料額表」

厚生年金保険

厚生年金保険の計算式は「標準報酬月額×厚生年金保険料率÷2」です。

たとえば標準報酬月額が24万円、協会けんぽに加入していて保険料が18.3%だった場合、保険料は24万円×18.3%=43,920円。

事業主と労働者で折半するため、それぞれが支払う保険料は4万3,920円÷2=2万1,960円となります。

出典:日本年金機構「○令和2年9月分(10月納付分)からの厚生年金保険料額表(令和5年度版)」

介護保険

介護保険料の計算式は「標準報酬月額×介護保険料率÷2」です。

協会けんぽが定める2023年3月以降の介護保険料率は、全国一律1.82%。たとえば標準報酬月額が24万円の場合、介護保険料は24万円×1.82%=4,368円です。事業主と労働者で折半するため、それぞれが支払う保険料は4,368円÷2=2,184円となります。

出典:全国健康保険協会「協会けんぽの介護保険料率について」

雇用保険

雇用保険料の計算式は「給与総額×雇用保険料率」です。

2023年12月時点における一般事業の保険料率は、労働者が6/1,000(0.6%)、事業主側が9.5/1,000(0.95%)。源泉控除する場合、50銭以下の場合は切り捨て、50銭1厘以上の場合は切り上げます。

たとえばその月の給与総額が24万円の場合、労働者が支払う保険料は24万円×0.6%=1,440円、事業主が支払う保険料は24万円×0.6%=2,280円です。

出典:厚生労働省・都道府県労働局・ハローワーク「令和5年度雇用保険料率のご案内」

労災保険

労災保険料の計算式は「年度内の賃金総額×労災保険料率」です。業種ごとに異なる労災保険料率を用います。

たとえば事業が食料品製造業で、雇用する全労働者(20人)の賃金総額が9,000万円(450万円×20人)の場合の労災保険率は3%。労災保険料は9,000万円×3%=540万円です。なお労災保険料は事業主側が全額支払います。

出典:厚生労働省「労災保険率表」

5.社会保険料を計算する際の注意点

社会保険料を計算する際は、いくつかの注意すべき点が存在します。正確な社会保険料を算出するためにも、これらの点を知っておきましょう。

種類によって会社負担の割合が変動

各社会保険の種類によって、以下のように事業主と労働者の負担割合が異なります。

- 労災保険:事業主が全額負担

- 健康保険、厚生年金保険、介護保険:事業主と労働者が半分ずつ負担

- 雇用保険:事業と労働者でそれぞれ負担率が変化

年度内に保険料率が変更される可能性もあるため、つねに雇用主と労働者の保険料率を正確に把握することが重要です。

雇用保険料のみ日割り計算が可能

雇用保険料は他の社会保険料とは異なり、日割り計算が可能です。日割り計算では、「労働者が退職した日」「休職した日」「雇用保険の被保険者資格を喪失した日」までを終算日とします。

一方ほかの社会保険料は通常月ごとの定額制であり、日割計算を行いません。たとえば健康保険は、その月の末日に加入している健康保険へ支払います。

端数の処理ルールが複数存在

労働者の社会保険料は、支払い方法によって端数の処理ルールが変わる点にも注意が必要となります。健康保険、厚生年金、雇用保険における端数の処理ルールは次のとおりです。

- 給与控除の場合:50銭未満は切り捨て、50銭を超えた場合は1円に切り上げ

- 現金支払いの場合:50銭未満は切り捨て、50銭を超えた場合は1円に切り上げ

なお健康保険と厚生年金の保険料で、事業主が保険者(保険の運営主体)へ支払う保険料合計に生じた場合、1円未満の端数を切り捨てます。被保険者ごとの端数処理は不要です。

昇給や降給時に標準報酬月額も変更

昇給や降給があった場合に標準報酬月額が変動する可能性があります。標準報酬月額の変更によって等級が2等級以上変化した場合、月額変更届の届出が必要です。

また従業員の残業手当や休日手当といった各種手当も、昇給や降級の対象となります。一時的に残業や休日出勤が増えた場合も、各従業員の標準報酬月額に変動が生じる可能性があるのです。

6.社会保険料控除とは?

個人が支払う社会保険料を所得から差し引いて、課税所得を軽減する措置のこと。控除の対象となるのは、納税者本人、および納税者と生計を一にする扶養家族の保険料です。

なお似た言葉で「社会保険料免除」があるものの、控除は所得から差し引くこと、免除は納税義務自体が一時的になくなることを意味します。

控除の対象となる社会保険料

社会保険料控除の対象となる主な社会保険は、次のとおりです。

- 健康保険

- 国民年金

- 厚生年金保険および船員保険

- 国民健康保険

- 高齢者の医療の確保に関する保険料

- 介護保険料

- 労働保険料

- 国民年金基金の加入員として負担する掛金

- 農業者年金の保険料

控除の申請方法

社会保険料控除を受ける場合は、年末調整または確定申告書にて申請が必要です。

確定申告書では、申告書とともに「給与所得者の保険料控除申告書」を添付(または提示)。年末調整では、年末調整の書類とともに給与所得者の保険料控除申告書を勤務先へ提出します。

社会保険料控除とは? 控除される社会保険料や社会保険料控除の注意点について

社会保険料控除とは、年金保険料や健康保険料などを所得から控除する制度のことです。ここでは控除される対象や申請方法などについて解説します。

1.社会保険料控除とは?

社会保険料控除とは、「健康保険」「...

7.社会保険料率が変更になるタイミング

健康保険料、厚生年金保険料、介護保険料の保険料率は、毎年2月ごろに見直され、3月分(4月納付分)から改定される可能性があります。そのため改定があった場合は、標準報酬月額の改定も必要となります。

また雇用保険料の保険料率に関しては、毎年4月の改定に応じて、労災保険料の保険料率は3年ごとの見直しに応じて変更される可能性があります。

以下では、社会保険料の変更に関わる標準報酬月額の改定タイミングについてそれぞれ解説します。

毎年7月(定時決定)

定時決定とは、毎年7月に行われる標準報酬月額の改定のこと。

7月1日時点の被保険者について4月から6月までの報酬の平均額を計算し、平均額を標準報酬月額等級区分に適用します。ただし以下のいずれかに該当する従業員は、定時決定を行いません。

- 6月1日~7月1日に被保険者になった従業員

- 6月30日以前に退職した元従業員

- 7月から9月までの間に随時改定、または育児休業などの終了による改定が行われた従業員

給与の変動があったとき(随時改定)

随時改定とは、定時決定を待たずに標準報酬月額を改定すること。随時改定の対象となるのは、次に示す条件をすべて満たした従業員です。

- 昇給や手当などによって、基本給や手当など毎月決まった額で支払われる賃金が変動した

- 変動のあった月から算出した3か月の平均報酬が、変動前の標準報酬月額よりも2等級以上高い場合

- 3か月のうちいずれかの月の支払基礎日数(賃金の支払い対象となる労働日数)が17日以上ある

入社時(資格取得時決定)

資格取得とは、従業員が入社し、社会保険の被保険者資格を取得した時に行われる標準報酬月額の決定のことです。

1~5月に入社した場合はその年の8月まで、6~12月に入社した場合は翌年の8月まで入社時に決定した標準報酬月額を利用し、社会保険料を算出します。その後は前述の定時改定によって、標準報酬月額が改定されていきます。

また新卒など給与実績のない新入社員に関しては、見込額を利用して標準報酬月額を決定します。

育児休業から復帰したとき(育児休業等終了時改定)

育児休業等終了時改定とは、育児休業などで報酬が低下した従業員が復職したときに、標準報酬月額を見直すこと。次の条件を満たす従業員が対象となります。

- 標準報酬月額の改定後に、これまでの標準報酬月額とのあいだに1等級以上の変更が発生した

- 育児休業終了日の翌日を起点として、その月から3か月の期間において、1か月の支払基礎日数が17日以上ある

8.社会保険料に関する法律の改正内容

社会保険料に関する法律は、これまで何度も改正が行われてきました。これまでの注目すべき改正と今後予定されている改正内容について説明します。

2016年と2022年に適用範囲が拡大

社会保険料に関する法律において、とくに大きな変更があったのは2回の社会保険の適用範囲の拡大です。

2016年10月の改正では、短時間労働者が適用範囲に含まれました。社会保険加入義務の対象者が501人以上の企業においては、以下の要件をすべて満たす従業員が社会保険の対象です。

- 週の所定労働時間が20時間以上30時間未満

- 所定内賃金が月額8.8万円以上

- 2か月を超える雇用の見込みがある

- 学生ではない

さらに2022年10月の改正では、社会保険加入義務の対象者が101人以上の企業まで適用範囲が拡大されました。

2024年10月施行の適用拡大

2024年10月からはさらに社会保険の適用範囲が拡大され「厚生年金保険の加入者が従業員50人以上」の企業にも社会保険加入義務が課されます。

2024年10月時点で自社が社会保険の適用事業所となることがすでに明らかであれば、さまざまな準備を行わなければなりません。

特定適用事業所の届出、加入対象となる短時間労働者の洗い出し、各種保険料の算出、社内への周知、被保険者資格取得手続きなどを進める必要があります。

育児休業等期間中における免除要件

2022年10月から、育児休業等期間中における社会保険料の免除要件が拡大されました。

- 改正前の要件:開始月から終了翌日が属する月の前月まで保険料を免除

- 改正後の要件:育児休業開始月に育児休業等を14日以上取得した場合も免除

また賞与にかかる保険料の免除要件も拡大。賞与月を含めて1か月以上の育児休業を取得した場合に社会保険料を免除します。