配偶者特別控除とは、配偶者控除の要件を満たせない世帯の納税負担を軽減する制度。配偶者控除との相違点、適用要件、申告方法などについて解説します。

目次

1.配偶者特別控除とは?

配偶者特別控除とは、配偶者の所得が48万円を超える場合でも、一定の要件を満たせば納税者が所得控除を受けられる制度のこと。配偶者控除が適用されない世帯を支援し、所得税の負担を軽減するのが目的です。

配偶者控除と配偶者特別控除の違いは所得の上限額。しかし双方には金額の重なりが無いため、両方の控除が同時に適用されるケースはありません。

配偶者とは民法上の婚姻関係にある相手を指し、婚姻届けを提出していない事実婚や内縁関係の場合は配偶者特別控除の対象外です。

配偶者特別控除を受けるための要件

配偶者特別控除の適用には、次に挙げる要件をすべて満たす必要があります。

所得

- 納税者:年間1,000万円以下

- 配偶者:年間48万円を超え133万円以下

配偶者の要件

- 民法上の配偶者である(内縁関係や事実婚関係は含まない)

- 納税者と生計を一にする

- 青色申告者や白色申告者の事業専従者ではない

適用不可

- 配偶者がほかの親族(両親など)の被扶養者として控除の対象となっている場合

- 配偶者が配偶者特別控除を受けている場合(配偶者特別控除の適用は夫婦のどちらか一方のみ)

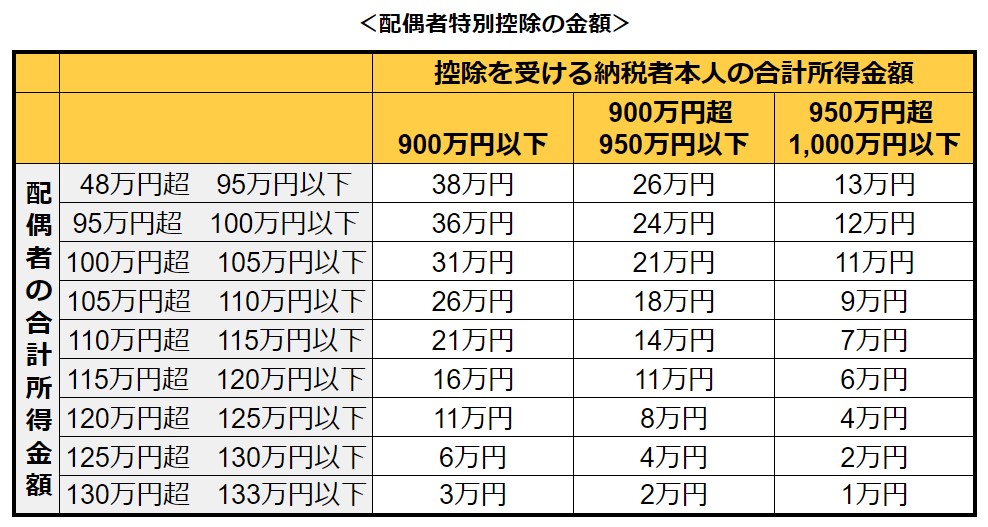

配偶者特別控除の金額

配偶者特別控除の控除額は、納税者および配偶者の年間所得によって決定される仕組みです。控除額の範囲は、次の表にもとづいて1万円から38万円の間(27段階)で決まります。

出典元:国税庁「No.1195 配偶者特別控除」

※「配偶者特別控除の金額(令和2年分以降)」を元に作成

2.配偶者控除とは?

配偶者控除とは、配偶者の年間所得が48万円(給与所得なら103万円)以下の場合に、納税者の所得を減額して税負担を軽減する制度です。

配偶者控除とは?【わかりやすく】計算方法、期間、税

配偶者控除とは、夫または妻のいずれかの配偶者の所得を一定額控除する制度。条件や金額などについて解説します。

1.配偶者控除とは?

配偶者控除とは同一世帯の夫婦において「納税者ではない配偶者」の所得を一...

配偶者特別控除との違い

両者の相違点は次の3つです。

- 配偶者の所得額:配偶者控除は配偶者の所得が年間48万円以下で適用、配偶者特別控除は48万円超で適用される点が異なる。

- 控除額の決定方法:配偶者特別控除の金額は納税者と配偶者それぞれの年間所得額で決定。配偶者控除は納税者の年間所得と配偶者の年齢で決まる

- 年齢による増減:配偶者特別控除には配偶者の年齢による控除額の増減はない。配偶者控除では配偶者が70歳以上(12月31日時点)になると、老人控除が適用されて控除額が増加する

配偶者控除を受けるための要件

配偶者控除を受けるには、以下の要件をすべて満たす必要があります。

【合計所得額】

- 納税者:年間1,000万円以下

- 配偶者:年間48万円以下(給与所得なら103万円以下)

【配偶者の要件】

- 民法上の配偶者である(内縁関係や事実婚関係は不可)

- 納税者(扶養者)と生計を一にする

- 青色申告者や白色申告者の事業専従者ではない

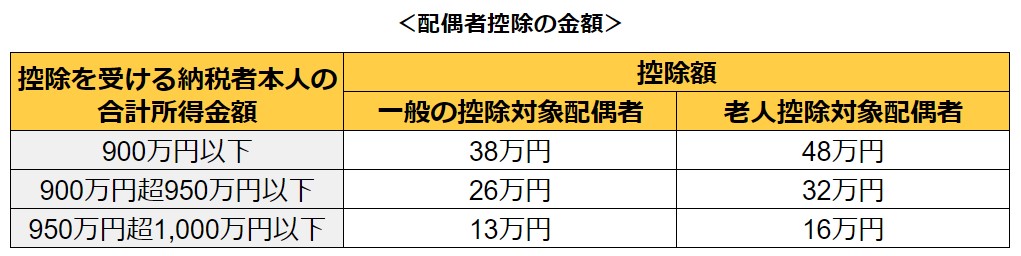

配偶者控除の金額

配偶者控除の金額を決める要素は、納税者の年間所得額および配偶者の年齢です。控除額は13万円から48万円の範囲(9段階)に分かれます。なお控除額の決定において配偶者の年収は影響しません。具体的な金額は次の表のとおりです。

出典元:国税庁「No.1191 配偶者控除」

※「配偶者控除の金額」を元に作成

3.配偶者特別控除・配偶者控除と年収の壁の関係

配偶者の収入が一定額を超えると、納税者の所得控除額が減額したり、社会保険料の負担が増えたりします。このような変化が生じるボーダーラインを「年収の壁」と表現するのです。

ここでは「配偶者特別控除」と「配偶者控除」に関係する「年収の壁」を説明します。

年収103万円の壁

「103万円の壁」とは、配偶者控除が適用されなくなるボーダーラインのこと。

配偶者の収入が給与所得だけの場合、「基礎控除48万円+給与所得控除55万円=103万」が、配偶者控除の上限です。そのため配偶者の給与所得が103万円を超えると、配偶者控除で相殺できなくなり、超えた金額に所得税が課税されます。

年収100万円前後から住民税が課税される地域もあるため、年収103万円を基準にして収入を調整する方も少なくありません。

年収150万円の壁

「150万円の壁」とは、配偶者特別控除において満額の控除が受けられる上限額のこと。

配偶者の年間給与所得が103万円超150万円以下、かつ納税者の年間所得が900万円(給与所得なら1,095万円)以下の場合、満額の38万円が控除されます。

しかし配偶者の合計所得が5万円増えるたびに、配偶者特別控除は数万円ずつ減少。さらに年収150万円までの間には、扶養から外れて社会保険料の負担が課せられる「106万円の壁」が存在します。

年収201万円の壁

「201万円の壁」とは、配偶者特別控除が受けられなくなる給与所得の上限額のこと。配偶者の所得が201万円を超えてしまうと、配偶者特別控除の対象から外れる可能性が高まります。201万円の根拠は次のとおりです。

- 配偶者特別控除を受けられる配偶者の合計所得金額(下限)が133万円

- 給与所得が201万円の場合、給与所得控除は68万3,000円(201万円×30%+8万円)

このとき所得額は132万7,000円で(201万円-68万3,000円=132万7,000円)となり、133万円内に収まります。つまり配偶者特別控除の適用範囲内で働くには、年収201万円がボーダーラインだといえるのです。

配偶者の年収が201万円を超えれば控除が0になり、世帯の税負担が増加するでしょう。

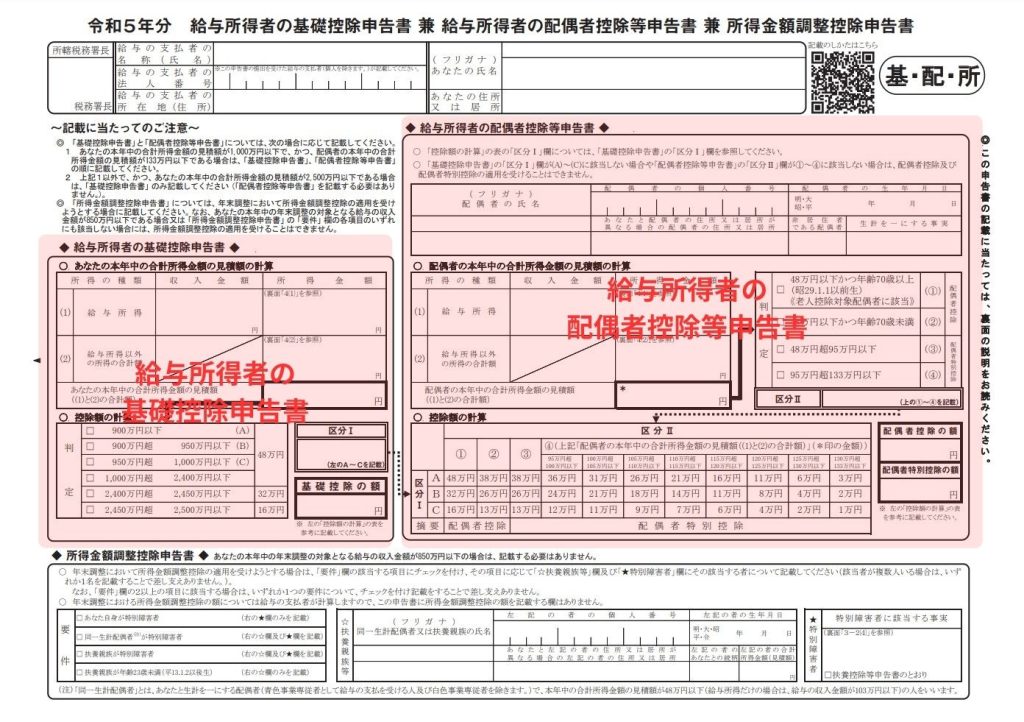

4.配偶者特別控除・配偶者控除の申告方法

配偶者控除や配偶者特別控除を受けるには、基本的に確定申告での申請が必要です。年末調整を行う企業であれば、勤務先に「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼所得金額調整控除申告書」を提出すれば完了します。

年末調整を行っていない、もしくは提出したが記載に誤りがあった場合は、別途確定申告を行う必要があります。

年末調整の場合

年末調整の場合は「給与所得者の基礎控除申告書」「給与所得者の配偶者控除等申告書」に必要事項を記入して、勤務先に提出します。

出典:国税庁「令和5年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」

※上記をもとに作成

年末調整とは? 確定申告との違い、対象者、流れ、計算、適用される控除

年末調整とは、1年間に支払った所得税の過不足を調整する作業のことです。ここでは必要な理由や確定申告との違いなどさまざまな点から、年末調整について解説します。

1.年末調整とは?

年末調整とは、所得税...

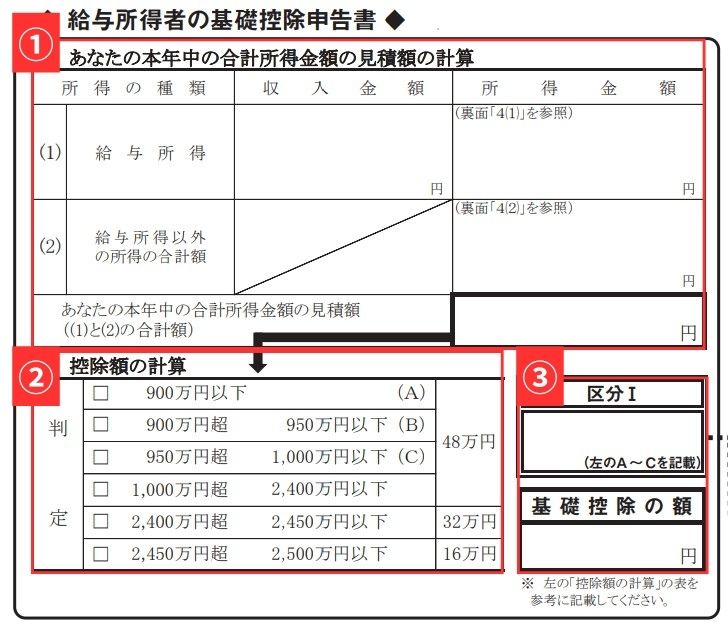

「給与所得者の基礎控除申告書」の書き方

- あなたの本年中の合計所得金額の見積額の計算

・収入金額(給与所得の収入金額):源泉徴収票等を参考に給与の収入金額(控除前の支給総額)を記入

・所得金額(給与所得の所得金額):「収入金額」の金額から給与所得控除を引いた金額を記入(※)

・給与所得以外の所得の合計額:雑所得や事業所得等、給与所得以外の所得の合計額を記入

・あなたの本年中の合計所得⾦額の⾒積額:「所得金額」と「給与所得以外の所得の合計額」を合計した金額を記入 - 控除額の計算(判定):「あなたの本年中の合計所得⾦額の⾒積額」で記入した金額にあてはまる項目にチェックを入れる

- 区分Ⅰと基礎控除の額

・区分Ⅰ:「控除額の計算」でチェックを入れた項目に(A)(B)(C)のいずれかが記載されていた場合、そのアルファベットを記載。その以外の場合は空欄のままにする

・基礎控除の額:「控除額の計算」でチェックを入れた項目に記載されている金額を記入

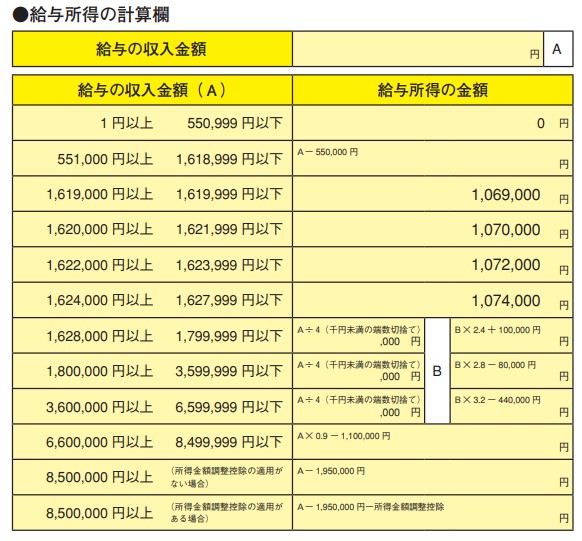

※所得金額の計算方法

②の所得金額は、①の給与金額をもとに、次の「給与所得の計算欄」を使用して計算します。

出典:国税庁「《記載例》令和5年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書(給与所得の計算欄)」

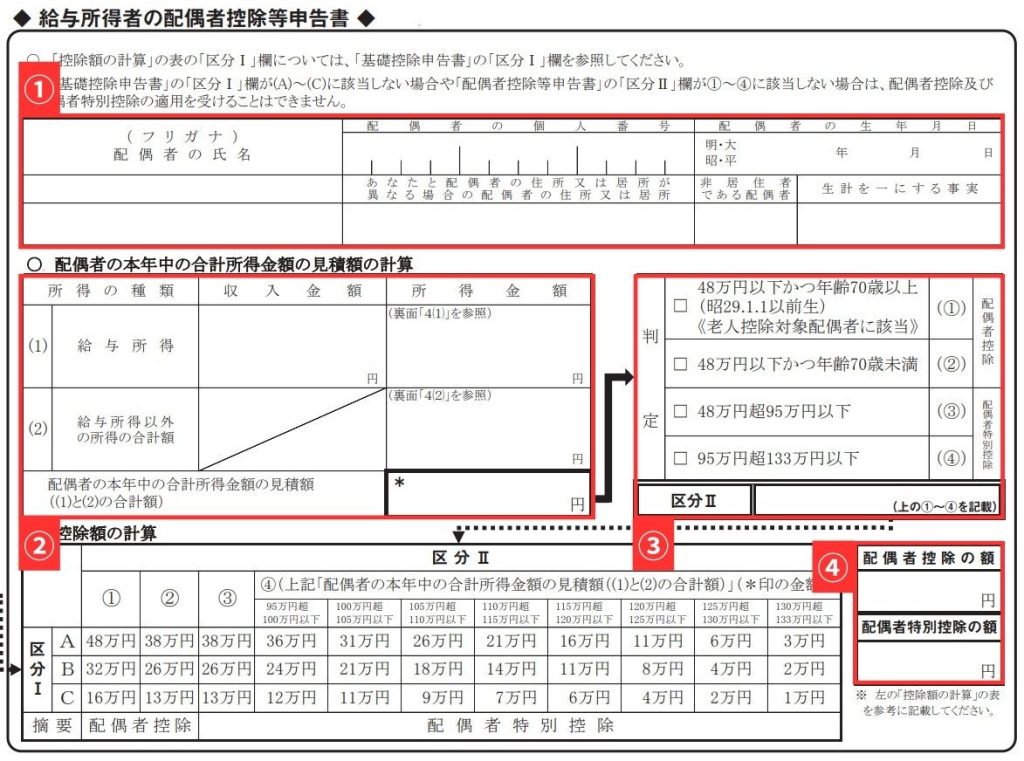

「給与所得者の配偶者控除等申告書」の書き方

- 基本情報

・配偶者の氏名

・配偶者の個人番号(マイナンバー)

・配偶者の生年月日

・申請者と別居している場合の配偶者の住所又は居所

・非居住者である配偶者:配偶者が現在まで1年以上国外に住んでいる場合◯をつける

・生計を一にする事実:国外に住んでいる配偶者に1年間に送金した金額を記入 - 配偶者の本年中の合計所得金額の見積額の計算

A.収入金額(給与所得の収入金額):本年1~12月中の配偶者の給与収入の見積額を記入

B.所得金額(給与所得の所得金額):本年1~12月中の配偶者の所得の見積額を記入

C.給与所得以外の所得の合計額:雑所得や事業所得等、給与所得以外の所得の合計額を記入

D.配偶者の本年中の合計所得金額の見積額:BとCの合計額を記入 - 判定:Dの金額に当てはまる項目にチェックを入れる

- 区分Ⅱ:「判定」でチェックした項目にあてはまる①~④の番号を記入

- 「給与所得者の基礎控除申告書」の区分Ⅰと本申告書の区分Ⅱを「控除額の計算」の表に当てはめ、控除額を確認。区分Ⅱが①もしくは②の場合は「配偶者控除の額」の欄に、③もしくは④の場合は「配偶者特別控除の額」の欄に、控除額を記入

確定申告の場合

確定申告の場合は「第一表」と「第二表」に必要事項を記入して、確定申告を行います。

確定申告とは? やり方、期間、対象者、手順をわかりやすく

確定申告は、所得税の税額を計算して納税する手続きです。そんな確定申告では、一体どのような事柄を行うのでしょうか。ポイントを詳しく解説します。

1.確定申告とは?

確定申告とは、1年間の所得にかかる税...

申告書の第一表の書き方

「配偶者(特別)控除 21〜22」に、控除額と区分を記載します。

出典:国税庁「 申告書第一表・第二表【令和5年分以降用】」

※上記をもとに作成

配偶者控除の場合

- 控除額を記載

- 区分1を「空欄」のままにする

配偶者特別控除の場合

- 控除額を記載

- 区分1に「1」と記載する

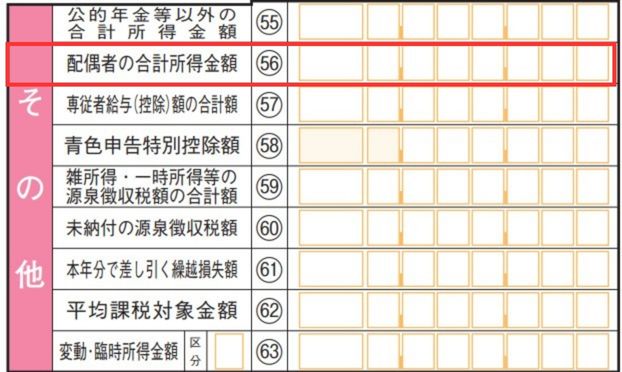

- 第一表の56の欄に配偶者の合計所得金額を記入

国外居住親族の配偶者がいる場合

- 「親族関係書類」「送金関係書類」の両方を給与支払者に提出している場合は区分2に「2」を記入

- それ以外は区分2に「1」を記入

申告書の第二表の書き方

第二表には、配偶者に関する次の事項について記載します。

- 配偶者の名前

- 個人番号(マイナンバー)

- 続柄

- 生年月日

配偶者が次のいずれかに該当する場合、当てはまる項目に◯をつけます。

- 障害者

- 障:障害者

- 特障:特別障害者

- 国外居住

- 国外:国外居住親族

- 年調:国外居住親族であり、年末調整において配偶者(特別)控除又は障害者控除の適用を受けている

- 住民税

- 同一:同一生計配偶者で、納税者の合計所得金額が1,000万円を超える場合

- 同居:別居又は国外居住親族

- その他

- 調整:納税者が所得金額調整控除の対象であり、配偶者が他の納税者の扶養親族とされており、あなたの「配偶者(特別)控除」の対象とならない同一生計の特別障害者である

5.配偶者特別控除・配偶者控除の申告をしなかった場合どうなる?

配偶者控除や配偶者特別控除を申告し忘れてしまうと、納税者の課税所得が増加し、納税額が増えてしまいます。

年末調整で申告漏れや記入ミスがあっても、当年の確定申告期限内(例年2月16日から3月15日)であれば、修正して申告し直すことが可能です。またたとえ申告期限が過ぎてしまっても、5年以内であれば「更正の請求」ができます。

更正の請求の手順

更正の請求は次の手順で進めます。

- 更正の請求書を作成する:用紙は税務署でもらうか、国税庁のHPからダウンロードし、必要項目を記入する

- 次の必要書類を用意する:修正する確定申告書の控え、事実を証明する書類(配偶者の源泉徴収や給料明細など)、本人確認書のコピー

- 更正の請求書を提出する:更正の請求書と必要書類を管轄税務署の窓口に持参、または郵送します

- 還付金が振り込まれる:更正の請求が受理されると還付金が振り込まれます。振込までの期間は提出から1か月から2か月ほどです

確定申告自体を忘れた場合のペナルティ

申告自体を忘れた場合は、延滞税や無申告加算税の対象となり、以下のペナルティを課せられる可能性があります。

- 延滞税:期限の翌日から完納する日までの日数に応じて、納付すべき税額の最大14.6%にあたる金額を支払わなければならない

- 無申告加算税:期限内に確定申告を行わなかった場合、納付すべき税額が50万円までは15%を加算、50万円を超える部分には20%の金額が加算される

6.配偶者特別控除・配偶者控除の注意点

2018年の税制改正にて配偶者控除と配偶者特別控除も見直され、配偶者や納税者の所得額が変更されました。ここでは配偶者控除と配偶者特別控除の適用において注意すべき点を説明します。

配偶者が産休もしくは育休中でも適用可能

配偶者が産休や育休で就業していない場合でも、要件を満たしていれば配偶者特別控除または配偶者控除を受けられます。申告時に配偶者が就業しているかは問われないからです。

1年の途中で産休や育休に入ったとしても、配偶者の年収が控除要件の範囲内におさまっていれば問題ありません。

非課税の給付金などは所得の対象外

「出産手当金」「出産育児一時金」「育児休業給付」はもともと非課税であるため、所得には含めません。それぞれの手当について簡単に解説します。

- 出産手当金:産休で無給になった場合、一定の要件を満たすと健康保険組合などから原則給料の2/3にあたる手当が支給される制度

- 出産育児一時金:出産時に一定の要件を満たすと、健康保険組合などから原則として42万円が支給される制度

- 育児休業給付金:育児休業中に一定の要件を満たすと、雇用保険から育児休業開始日から180日までは給与のおよそ67%、181日目以降は50%にあたる手当が支給される制度

納税者もしくは配偶者が死亡しても適用可能

納税者や配偶者が亡くなっても、条件を満たしていれば配偶者特別控除や配偶者控除が適用されます。

配偶者が亡くなった場合は、年初から死亡日までの配偶者の合計所得金額で控除額を算出。納税者が亡くなった場合は、その時点で配偶者の年間(その年の1月1日から12月31日まで)の合計所得金額を見積もって算出します。

老齢年金も所得へ算入

納税者や配偶者が国民年金や厚生年金を受給している場合は、「雑所得」として所得へ算入します。ただし年金の額によって「公的年金等控除額」の適用が可能です。

控除額は年齢(65歳がボーダーライン)と年金の年額によって決定します。公的年金等控除額を受けられる年齢と年金の最低額は次のとおりです。

- 60歳未満:公的年金等の収入金額が60万円超130万円未満/60万を控除

- 65歳以上:公的年金等の収入金額が110万円超330万円未満/110万円を控除

公的年金等の収入金額から公的年金等控除額を差し引いた金額を、配偶者控除や配偶者特別控除を受ける配偶者の年間所得へ算入します。