「コーポレートガバナンス」や「企業統治」という言葉をよくニュースなどで聞くことがありますが、なかなか難しいですよね。

また、「会社の経営陣など一部の上層部だけの話では?」と思う人は多いのではないでしょうか。

この記事では、コーポレートガバナンス(企業統治)の仕組みや目的、背景や必要性について、わかりやすく解説します。

目次

1.コーポレートガバナンスとは?

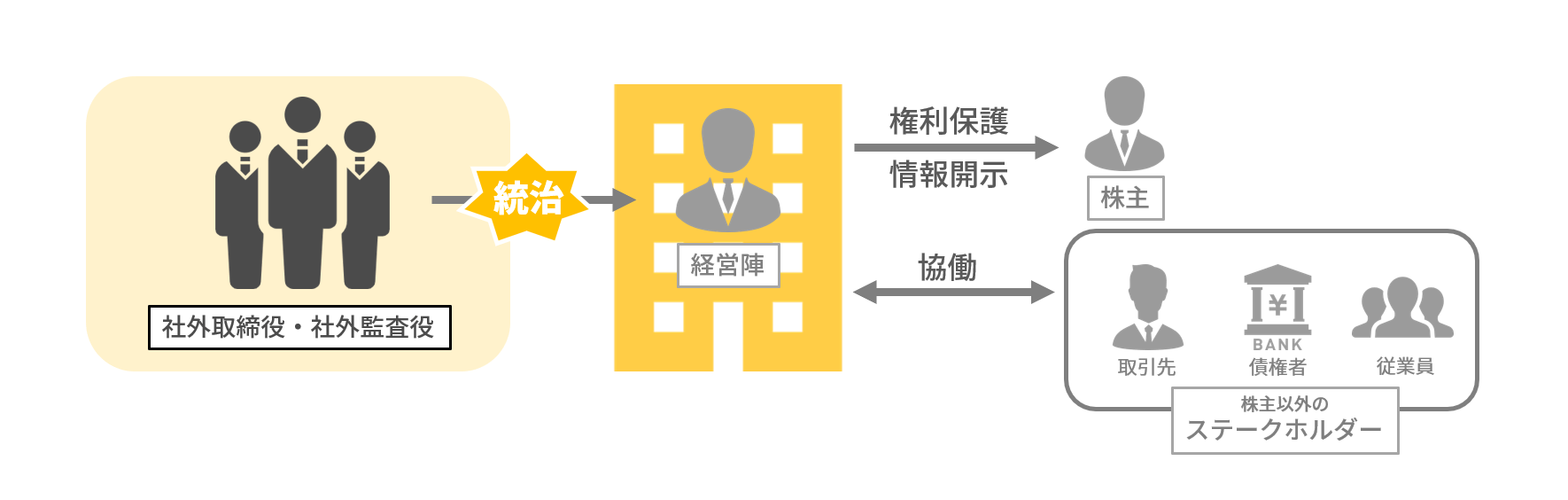

コーポレートガバナンス(Corporate Governance)とは、企業の組織ぐるみの不祥事を防ぐために、社外取締役や社外監査役など、社外の管理者によって経営を監視する仕組みのことで、「企業統治」と訳されます。

株式会社の所有者である株主や、その他の利害関係者(ステークホルダー)の利益を最大化するため、企業不祥事の防止と長期的な企業価値向上を目的として、社外取締役・監査役および委員会の設置、取締役と執行役の分離などを行うことです。

アメリカをはじめとする各国が取り組み、国際的な重要度が高まっています。

日本でも金融庁と東京証券取引所が、ガイドラインとなる「コーポレートガバナンス・コード」を公表し、上場会社にとっては必要不可欠の取り組みとなっています。

「ガバナンスが効く」とは?

「コーポレートガバナンスが機能している状態」を「ガバナンスが効いている」、「ガバナンスを効かせる」などといいます。

一方で「ガバナンスが効いていない」というのは、統制がとれていない状態を指します。

「◯◯社はガバナンスが効いているので、いままで不祥事や情報漏えいなどの企業スキャンダルに縁がない」のような使い方をします。

コーポレートガバナンスと内部統制との違い

内部統制は法令遵守のための社内向けの仕組みで、コーポレートガバナンスは株主の権利保護と不祥事防止のための経営監視の仕組みです。

内部統制とは、会社が従業員に守らせる社内ルールのことで、法律や職業倫理を企業が守ることを目的としています。たとえば、経費の上長承認のワークフローや、情報漏洩(ろうえい)を防ぐためのPCの持出禁止なども内部統制の一つです。会社法と金融商品取引法により、委員会設置会社や上場会社は内部統制の整備が義務化されており、コーポレートガバナンスとは明確に異なる制度となります。

情報開示の透明性や財務報告の信頼性を担保するなどの目的は共通しています。企業の不祥事を防ぎ、健全な企業経営のためには、内部統制とコーポレートガバナンス、ともに必要な制度だといえます。

内部統制とは? 4つの目的と6つの基本的要素をわかりやすく

2009年以降、上場企業を対象に金融商品取引法により財務報告に係る内部統制報告(評価と監査)が義務付けられました。それ以降、内部統制という言葉が一般化してきましたが、その内容、目的について理解していな...

コーポレートガバナンスとコンプライアンスとの違い

コンプライアンスは、「法令遵守」と訳され、企業が法律や社会倫理、企業倫理を守ることを指します。

たとえば、企業が不祥事を起こした場合、「コーポレートガバナンスが欠如している」状態であり、「コンプライアンス違反」となります。

コンプライアンス(法令遵守)強化のために、コーポレートガバナンス(=外部から企業を統治する仕組み)が必要なのです。

コンプライアンスとは? 意味と使い方、違反事例をわかりやすく

1.コンプライアンスとは?

コンプライアンスとは、法律や倫理観を守りながら、企業が組織活動を行うことを指します。「コンプライアンスを強化する」などの表現がよく用いられます。この場合の意味は、社会道...

2.コーポレートガバナンスの目的と必要性

コーポレートガバナンスの目的

コーポレートガバナンスの目的は主に2つです。

① 企業の不祥事の防止

- 適切な情報開示をし、透明性を確保すること

- 株主などの利害関係者への説明責任を果たすこと

② 長期的な企業価値の向上

- 企業競争力の促進

- 社会的な価値の向上

企業の不祥事とは?

企業の不祥事とは、決算書の書き換えや、違法な証券取引などのことです。近年でもオリンパス事件(2011年7月)や、東芝の不正会計問題(2016年3月)などがありました。

こういった不祥事を防ぐために、社外取締役や社外監査役など、社外の管理者を組織に組み込むことで経営を監視する仕組みがコーポレートガバナンスなのです。

コーポレートガバナンスはなぜ必要なのか

なぜコーポレートガバナンスが必要なのかというと、企業にとっての利害関係者(ステークホルダー)の利益を守るためです。

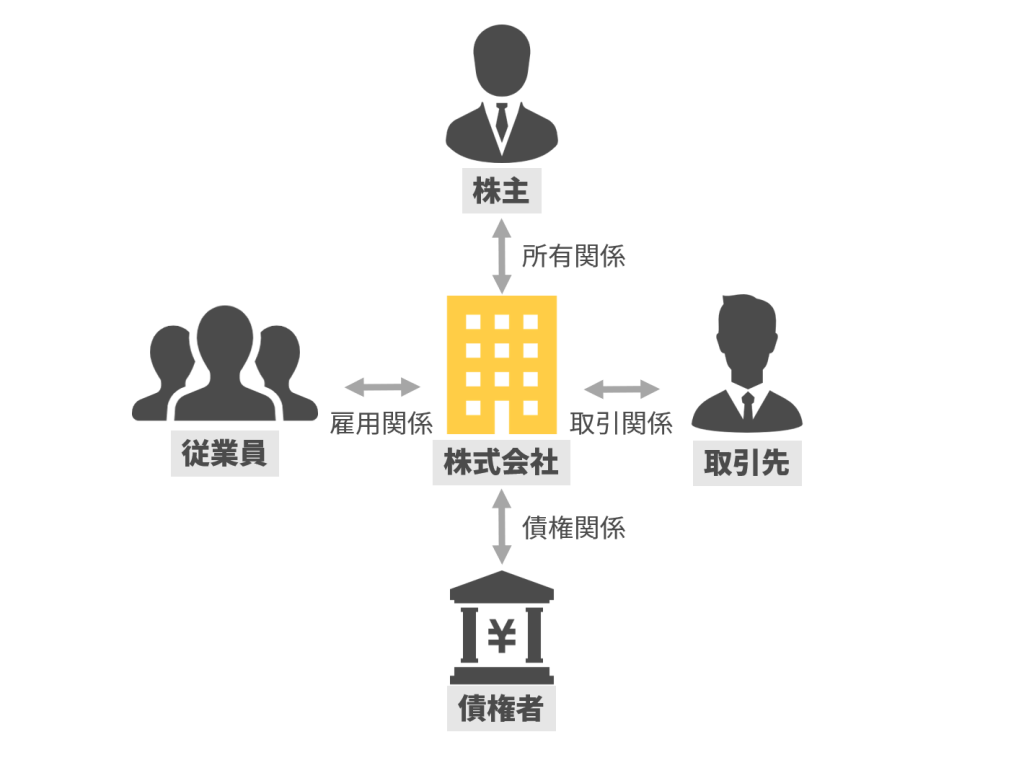

そもそも株式会社は、「所有と経営の分離」といって、株主が会社を所有し、経営者に経営を委任する形をとっています。

現在の資本主義の経済においては、株式会社という組織は大きな地位を占めており、株主のほかにも取引先、従業員など多くのステークホルダーがいます。

これらのステークホルダーの利害関係は、必ずしも一致するものではありません。たとえば、株主が会社の利益を最優先で追求してしまうと、従業員や取引先、顧客に不利益を与える可能性があります。公害問題や、過剰なコストカットによる労働問題などがその例です。

一方、会社が得をしようとすると、企業の経営陣は運営の実権を握っており、企業の実情などの情報を株主らに隠すこともできるので、暴走を許してしまうことになります。このように株主と経営陣に情報の差があることを「情報の非対称性」といいます。

株式会社はステークホルダーの中でも強い立場にあるため、経営陣の独裁体制を許すと不祥事の温床となってしまいます。コーポレートガバナンスは、企業のステークホルダーが正当な利益を得られるよう経営陣を監視し統治するために必要な仕組みなのです。

3.コーポレートガバナンス・コード

コーポレートガバナンスは法律では決まっていませんが、金融庁と東京証券取引所がコーポレートガバナンスのガイドラインとなる「コーポレートガバナンス・コード」を公表しています。株主の権利の保護や、ステークホルダーとの協働のため、取締役会の在り方や適切な情報開示について原則を記したガイドラインです。

上場会社はこの「コーポレートガバナンス・コード」に沿って、自社のコーポレートガバナンス体制を構築し、コーポレートガバナンスの取り組みを報告する「コーポレート・ガバナンスに関する報告書」を東京証券取引所に報告する必要があります。

上場会社各社のホームページを見ると、コーポレートガバナンス方針やコーポレートガバナンスに関する報告書を掲載し、自社の方針を明確に示しています。

コーポレートガバナンスは、今や上場会社にとって必要不可欠の取り組みといえるでしょう。

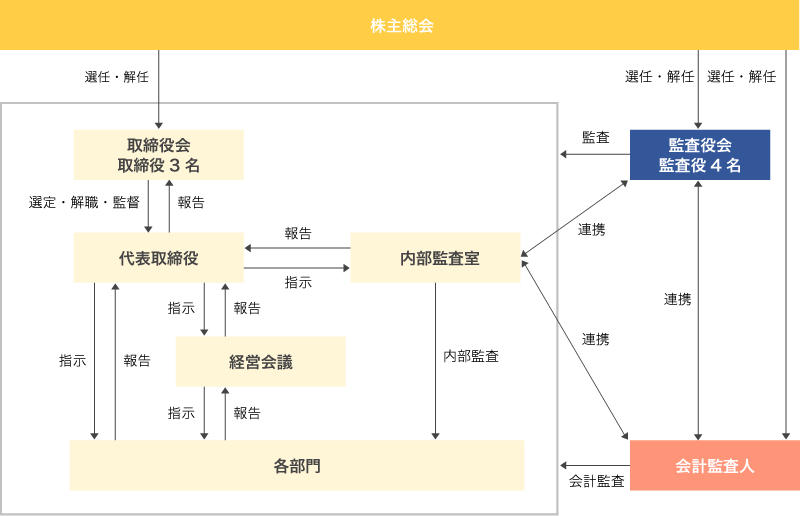

コーポレートガバナンスの体制例) 株式会社カオナビ(東証グロース市場上場)

コーポレートガバナンスの体制例) 株式会社カオナビ(東証グロース市場上場)

コーポレートガバナンスコードとは? 原則と改訂の要点を簡単に

コーポレートガバナンスコードとは、企業統治における行動規範のこと。ここではコーポレートガバナンスコードを構成する要素や改定の動き、5つの原則などについて解説します。

1.コーポレートガバナンスコード...

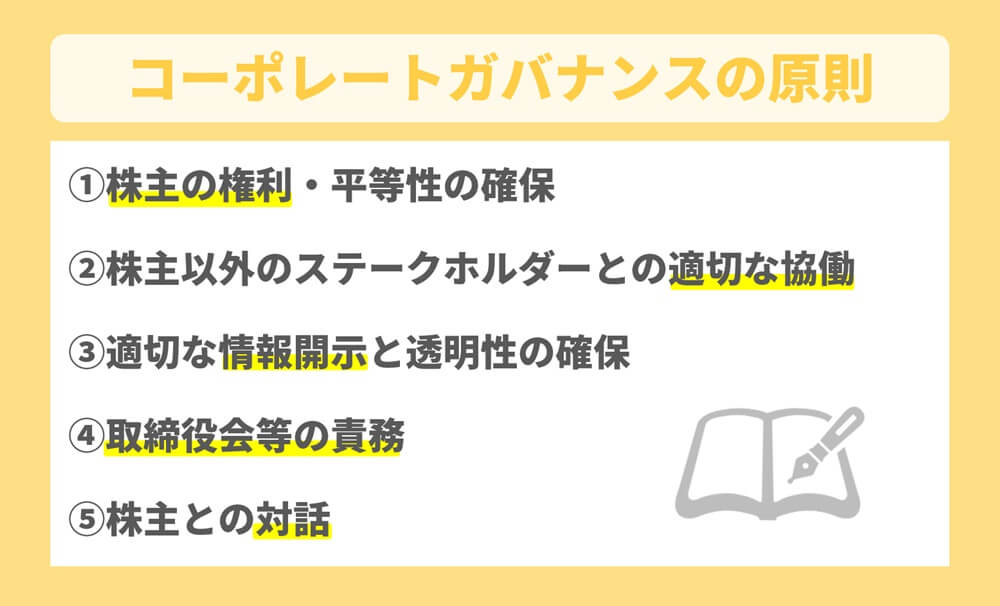

コーポレートガバナンスの基本原則と対策

コーポレートガバナンス・コードは、5つの基本原則で構成されています。

コーポレートガバナンス・コードは、5つの基本原則で構成されています。

①株主の権利・平等性の確保

「株主の権利・平等性の確保」とは、株主総会で株主の権利がきちんと行使できるよう、株主総会の決定を尊重し、必要な情報開示を行うことです。

具体的には次のようなことが挙げられています。

- 提案に対して可決と同数の反対票があった場合は原因分析を行う

- 株主が検討に十分な時間を確保できるように、正確な情報を早期にWEBサイトなどで開示する

- 買収防衛策は経営陣・取締役会の保身を目的としてはならない

- 資本政策の方針を説明する など

②株主以外のステークホルダーとの適切な協働

「株主以外のステークホルダーとの適切な協働」とは、従業員、顧客、取引先、債権者、地域社会などのステークホルダーと力を合わせながら健全な事業活動を行い、社会・経済全体に利益をもたらすことです。

具体的には次のようなことが挙げられています。

- 中長期的な企業価値向上につながる経営理念の策定

- 会社の行動準則の策定と実践

- 環境問題におけるサステナビリティー(持続可能性)の課題に積極的に取り組む

- 女性の活躍促進を含む社内の多様性の確保 など

③適切な情報開示と透明性の確保

「適切な情報開示と透明性の確保」とは、会社の財政状況などの財務情報だけでなく、会社の意思決定プロセスや経営戦略、経営課題やリスクなどの非財務情報についても、株主にはっきりとわかるように、主体的に情報提供していくことです。

具体的には次のことに関する主体的な情報開示が挙げられています。

- 経営理念、経営戦略、経営計画

- コーポレートガバナンスに関する基本的な考え方と基本方針

- 経営陣幹部や取締役の報酬を決定する際のプロセス

- 取締役会で経営陣幹部や取締役、監査役の指名を行う際のプロセス など

④取締役会等の責務

「取締役会等の責務」とは、取締役会は株主の権利を代弁する存在(受託者)としての責任とそれを説明する責任があるので、独立した客観的な立場から経営陣を監視したり、環境を整えることです。

具体的には次のようなことが挙げられています。

- 経営理念や、営戦略の決定プロセスにおける経営陣の委任の範囲を明確化し開示する

- 健全な企業家精神の発揮に結び付くインセンティブ報酬制度の設計

- 客観性のあるCEOの選解任プロセスの開示

- 監査役会は半数以上を社外監査役で構成する(常勤の監査役を置く)

- 独立社外取締役を2名以上選任する

- 取締役会にジェンダーや国際性を含む多様なメンバーで構成する など

⑤株主との対話

「株主との対話」とは、会社の持続的な成長のため、株主総会の場以外でも株主と建設的な意見交換をすべく、体制整備などの取り組みをすることです。

具体的には次のようなことが挙げられています。

- 社内のIR担当、経営企画、総務、財務、経理、法務部門などの連携のための方策

- 投資家説明会やIR活動の充実

- 株主の意見や懸念を経営陣幹部や取締役会にフィードバックする

- インサイダー情報の管理に関する方策 など

制定の背景

「コーポレートガバナンス・コード」制定の背景には、バブル崩壊後の90年代に、それまで企業統治の役割を担っていた銀行が弱体化し、大量の不良債権が生まれたことも相まって企業の不祥事が多発したことがあります。

また、90年代以降日本経済は「失われた10年」と呼ばれるほど停滞しました。こういった経緯から、企業不祥事の防止と企業の効率性や収益性を高めるという観点でコーポレートガバナンスが注目されたのです。

このような流れを受け、1994年NGO「日本コーポレート・ガバナンス・フォーラム」が発足し、日本でも活発に議論されるようになりました。1999年にOECD(経済協力開発機構)が「コーポレート・ガバナンス原則」を公表するという国際的な流れもあり、2004年、東京証券取引所が「上場会社コーポレート・ガバナンス原則」を策定、2006年には上場会社に「コーポレート・ガバナンスに関する報告書」の開示を求めるようになり、2015年3月、「コーポレートガバナンス・コード」の公表、適用に到ったのです。

改訂のポイント

コーポレートガバナンス・コードは、2015年3月に公表され、2018年6月に改訂されました。

改訂のポイントを3つ紹介します。

① 取締役会のメンバーの多様性/監査役の資質について(原則4-11)

取締役会の「多様性」について、新たに「ジェンダーや国際性」という説明が加わりました。また、監査役には「適切な経験・能力及び必要な財務・会計・法務に関する知識を有する者が選任されるべき」と強調しています。変更の背景として、グローバルスタンダードのコーポレートガバナンスを意識していると受け取ることができるでしょう。

② 取締役会の経営トップ(CEO)の選解任について(補充原則 4-3②、③)

取締役会において、経営トップを含む取締役の人選は、これまで社長などの経営トップに決定権が集中していて、その決定プロセスは客観性・透明性に欠けると指摘されてきました。そこで、取締役会におけるCEOの選解任について、「客観性・適時性・透明性のある手続きの確立」という原則が追加されました。

③ 政策保有株式について(補充原則1-4①、②)

政策保有株式とは、主に営業上の関係を築くために取得した取引先企業の株式のことです。これまでは企業に政策保有の「説明」を求めるまでにとどまっていましたが、改訂で「縮減」を要求する補充原則が追加されました。日本独特の慣行であった政策保有株式は、投資家から経済効果について疑問視されており、近年では収益向上にプラスにはならないと考えられています。この改訂は、そういった状況を是正し、本質的な株主の利益向上を追求していると考えられます。

非上場の中小企業にコーポレートガバナンスは必要?

非上場の中小企業であれば、「コーポレートガバナンス・コード」は適用されないので、コーポレートガバナンスは必ずしも必要ではありません。しかし、コーポレートガバナンスに取り組んだほうがもちろん良いです。

その理由の一つは、金融機関から円滑な融資を受けるためです。金融機関は、企業にとって重要なステークホルダーです。金融機関は融資をしている企業に対して、ステークホルダーへの説明責任の徹底や、迅速かつ適切な情報開示を望んでいます。金融機関と情報開示やコーポレートガバナンスのあり方についてすり合わせ、信頼に足る企業経営を行っていく必要があると言えるでしょう。

もう一つの理由は、社会的な信頼を得るためです。近年企業の社会的責任やコンプライアンスに対する世間の目は厳しくなってきているので、健全な企業経営のために、不祥事を防止するコーポレートガバナンス体制を整えるに越したことはありません。

4.コーポレートガバナンスが生まれた背景と歴史

「ガバナンス」という概念はアメリカ生まれ

ガバナンスの概念は、アメリカで発展しました。

1960年代のベトナム反戦運動や公民権運動の中で、ナパーム弾製造、黒人雇用差別、公害問題への批判が起こり、社会倫理の側面で「ガバナンス」という言葉が用いられるようになりました。1970年代にはリチャード・ニクソン大統領再選委員会への違法献金、ロッキード事件など、企業の不祥事勃発を受けて、投資家の観点から「ガバナンス」が問われるようになりました。

1980年代に規模な企業買収 (M&A) が進む中で、敵対的買収を避けるために「ポイズン・ピル」という買収防衛策をとる企業が増えましたが、これは株主の権利を阻害する可能性のあるものだったため、1990年代に機関投資家と社外取締役が率先してコーポレートガバナンス体制を整備するようになり、年金基金などの機関投資家は、株主価値の増大を強く意識するようになり、企業に対して利益向上への強い要求をするようになりました。

1990年代以降、イギリス、ドイツ、フランスや日本など世界各国でコーポレートガバナンスの問題が注目されるようになりました。国際的なコーポレートガバナンスの中心となったのは経済協力開発機構 (OECD) で、各国政府や民間企業の基準となる「コーポレート・ガバナンス原則」(1999年5月承認/2004年改訂)を発表するなど、世界各国のコーポレートガバナンスへの取り組みをけん引しています。

コーポレートガバナンスは、今やワールドスタンダードの取り組みとなっているのです。

日本でコーポレートガバナンスが注目された背景

日本でコーポレートガバナンスが注目されたきっかけは、バブル崩壊後の90年代に企業の不祥事が相次いだことでした。そこから、「不祥事の発生を防ぐ」という観点でコーポレートガバナンスへの注目が高まったのです。

そもそも日本では、60~70年代の高度経済成長で、日本独自の「日本式経営」が確立されていきました。終身雇用や年功序列という慣行によって、会社は「株主のもの」という認識が弱く、社外取締役が存在しなかったり、株主の権利を代表するはずの取締役会と経営が一緒であることが一般的で、社外機関の統治はほぼない状況でした。企業統治の役割を担っていたのは、当時権力が強かったメインバンク(銀行)で、企業融資に当たり企業の健全性、投資の収益性の審査に多くの力を注ぎ、企業の健全な発展に寄与していました。

しかし、90年代に規制緩和やグローバル化、IT革命など、日本企業の経営を取り巻く環境は大きく変化し、銀行の企業の資金需要は縮小することとなりました。企業統治の役割を担っていたメインバンクは弱体化し、緩い企業会計原則と限られた情報公開は、経営の失敗を覆い隠すことを許し、粉飾決算の温床となってしまったのです。

その結果、主要な銀行がバブル経済時代に不当な融資を行っていたことが判明し、不正経理や粉飾決算などの不祥事が多発しました。このような背景から、1990年代、不祥事の発生を防ぐには誰がどのように企業を統治すべきかという観点でコーポレートガバナンスという概念が注目されるようになったのです。

5.コーポレートガバナンスを強化する方法とは?

コーポレートガバナンスを強化するには、株主と経営者との利害を一致させる必要があります。

モニタリングシステム

モニタリングシステムとは、株主が何らかの制度を利用して経営者を統治する方法で、「組織型コーポレートガバナンス」と「市場型コーポレートガバナンス」があります。

①組織型コーポレートガバナンス

組織型コーポレートガバナンスとは、トップ・マネジメント組織を通じたガバナンスの方法です。

次のような組織体制を組むことで、株主は経営に対して監視体制を敷くことができ、株主の利益を保護することができます。

- 株主は、株主総会で、株主の利益に沿わない経営者を解任し、新たな経営者を選任することができる

- 取締役等の経営者は会社に対して注意義務・忠実義務を負っている

- 上記に反し会社に損害を与えた場合には会社に対し損害賠償義務を負う。株主が、会社に代わって取締役等に対して損害賠償請求をすることもできる(株主代表訴訟)

②市場型コーポレートガバナンス

市場型コーポレートガバナンスとは、証券市場(株式市場)を通じたガバナンスで、株式の売買による株価の下落・低迷が経営者にプレッシャーを与えるというものです。日本の株式市場ではすでに取り入れられています。

それでも経営者が経営を改めない場合、企業買収 (M&A) が脅威となるといわれています。

インセンティブシステム

インセンティブシステムとは、経営者にインセンティブを与えて自己統治させる方法で、ストックオプションが主な方法です。

ストックオプションとは、株式会社の従業員や取締役が、自社株をあらかじめ定められた価格で取得できる権利のことです。自社の従業員や、経営者自身も自社株の「株主」となり、株価上昇のために貢献することをねらいとしています。

一方でストックオプションは、むしろ不正な会計処理による株価維持・株価つり上げを助長しているとも指摘されており、日本では楽天などが導入していますが、実用する場合はチューニングが必要といえるでしょう。

ストックオプションとは? 仕組み、メリット・デメリット

ストックオプションとは自社株を決まった額で購入できる権利を従業員に与える報酬制度のことです。

ここでは新株予約権との違いや購入するメリット、ストックオプションの種類や税制優遇措置などについて説明します...

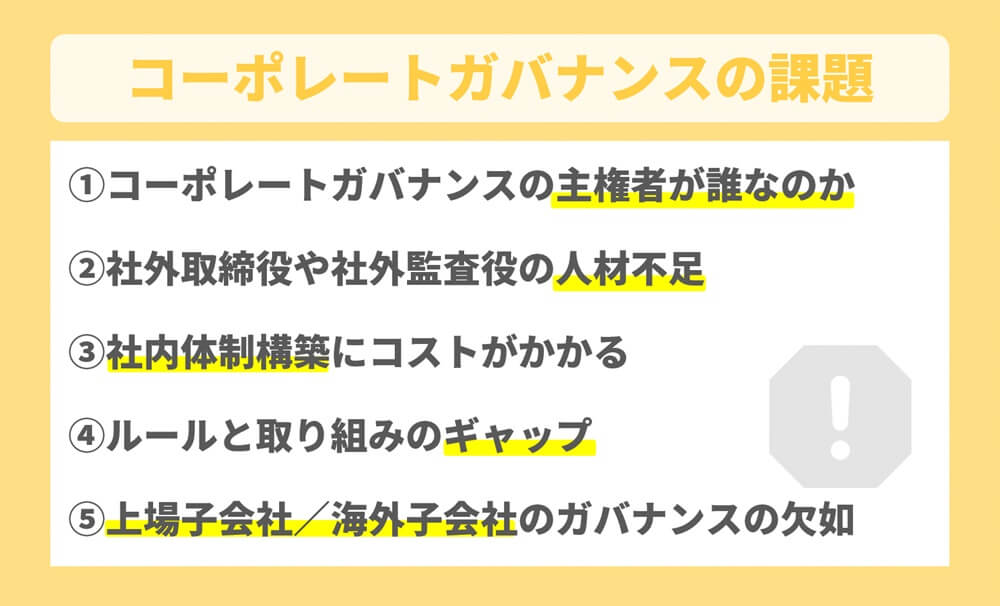

6.コーポレートガバナンス運用の課題・問題点

コーポレートガバナンスの主権者が誰なのか問題

日本では、「誰が企業を統治すべきなのか」という議論がされ続けています。会社法上、会社は株主のものですが、日本では終身雇用や年功序列などの慣行によって「従業員やその他のステークホルダーのもの」という認識が根強いのです。この考え方は「コーポレートガバナンス・コード」の基本原則2「株主以外のステークホルダーとの適切な協働」に表れており、日本では株主と企業の関係にとどまらない、日本独自のコーポレートガバナンスが必要なのです。

社外取締役や社外監査役の人材不足

社外取締役や社外監査役を務めるには、様々な専門知識や経験が必要です。そもそもふさわしい人の数が少ないという課題に直面する企業が多いのが現実です。特に、女性や外国人の人材は少ない傾向にあります。

社外取締役とは? 役割や取締役との違い、ふさわしい人材を解説

1.社外取締役とは?

社外取締役とは、社外から雇う取締役員のことです。社内取締役との違いでもあるその設置目的は社内情勢に左右されず客観的な視点から企業の経営向上を行うこと。よってただ外部から来た取...

社内体制構築にコストがかかる

多くの企業では社内体制の構築に負担を感じています。また、効果は定量的なものではないため、どのくらいコストや労力をかけるべきなのか悩んでいる企業も多くあります。

ルールと取り組みとのギャップ

コーポレートガバナンス・コードは、企業が遵守すべき原則であり、どのように運用するかは各社の裁量に任されています。

このように一律のルールをどのように解釈し、自社で展開していくのか、課題を抱える企業は多いです。

上場子会社/海外子会社に対するガバナンスの欠如

企業単体ではなくグループ会社におけるガバナンスは「グループガバナンス」と呼ばれ、近年議論に上がってきています。上場子会社や海外子会社についてはまだ制度が行き届いていない企業も多く、内部統制やガバナンスの欠如が不正につながる事例があり、共通の課題となっています。

7.日本のコーポレートガバナンスと海外の違い

海外と比べた際の日本のコーポレートガバナンスの特徴は、次の2つです。

- 法律で定められていない

- ステークホルダーが株主だけではなく、従業員や取引先、ひいては社会全体のものだと考えられている

アメリカやイギリスでは、企業の経営者が株主価値の最大化を追求していくコーポレートガバナンスが一般的で、従業員はあくまでも生産の要素とみなされています。

一方、ドイツなどのヨーロッパ諸国では、コーポレートガバナンスは法律によって定められています。また、「会社は株主と従業員のもの」という考えのもと、従業員やほかのステークホルダーにも協議や法によって定められている役割があります。

日本はどうかといえば、コーポレートガバナンスは法律で定められておらず、株主はステークホルダーの中のひとつであり、従業員や取引先、ひいては社会全体に対して必要なものだと考えられている点が特徴です。

参考 コーポレート・ガバナンスと雇用関係の日米比較独立行政法人 労働政策研究・研修機構(JILPT)8.コーポレートガバナンスとCSR

コーポレートガバナンスに似ている言葉で、「CSR(企業の社会的責任)」があります。企業は事業活動を通じて自社の利益を追求しますが、その事業活動が社会に何らかの影響を与える場合、企業はその責任を果たさなければならないということです。

企業の社会的責任を果たすための仕組みの一つとして、コーポレートガバナンスがあると考えることができます。

CSRは法令によって決まっているものではありませんが、一般市民に被害が出るような不祥事が起こった場合に重要な論点となるため、CSRの取り組みの一環としてコーポレートガバナンス体制を整え、不祥事の防止に努めることは現代の企業に必要な取り組みといえるのではないでしょうか。

CSR(企業の社会的責任)とは? 意味、企業のCSR活動例を簡単に

1.CSR(企業の社会的責任)とは?

CSRとは、企業が組織活動を行うにあたって担う社会的責任のことです。社会的責任とは、従業員や消費者、投資者、環境などへの配慮から社会貢献までの幅広い内容に対し...

9.スチュワードシップ・コードとは?

コーポレートガバナンスのガイドラインの一つに、機関投資家の行動規範を示したスチュワードシップ・コード(Stewardship Code)があります。

これは、金融機関による投資先企業の経営監視などコーポレートガバナンス(企業統治)への取り組みが不十分であったことがリーマンショックを深刻化させたのではないかという反省から、2010年イギリスで生まれ、今や国際基準となっています。

次の7つが行動規範の原則となっています。

- 受託者責任の果たし方の方針公表

- 利益相反の管理に関する方針公表

- 投資先企業の経営モニタリング

- 受託者活動強化のタイミングと方法のガイドラインの設定

- 他の投資家との協働

- 議決権行使の方針と行使結果の公表

- 受託者行動と議決権行使活動の定期的報告

日本では、金融庁が2014年に「責任ある機関投資家」の諸原則《日本版スチュワードシップ・コード》を制定、2017年に改訂を行っています。法律ではない自主規制ですが、加入者の利益を念頭に議決権を行使するなど、取り入れる生命保険会社や機関投資家も増えています。

10.コーポレートガバナンスの強化に成功した企業事例

株式会社資生堂

株式会社資生堂は、「コーポレートガバナンス・オブ・ザ・イヤー2019」で、経済産業大臣賞を受賞しました。

選定理由は次の3つです。

- 社長の指名・後継者計画プロセスの透明性及び客観性

- 経営に社外人材を登用したり、独立社外取締役の活用が運用に乗っている

- 高い業績(株主総利回りが業種平均を大きく上回り、財務パフォーマンスが上昇している)

株主に対する利益を向上させながら、経営の決定を透明化し、運用に乗せているという点が高く評価されました。資生堂のコーポレートサイトの「数字で見る資生堂のガバナンス」からは、社外人材を積極的に登用している取り組みの様子がわかります。

参考 コーポレートガバナンス|資生堂株式会社資生堂オムロン株式会社

オムロン株式会社も、「コーポレートガバナンス・オブ・ザ・イヤー2018」で、経済産業大臣賞を受賞しています。

評価ポイントは、下記の3つです。

- 社長の指名に特化した委員会(社長指名諮問委員会)を設置している

- 社長指名諮問委員会は過半数が社外取締役。2011年の現社長を指名後、毎年度業績評価に基づき続投の適否を審議・決定している

- 現社長就任後、ROEが市場平均を上回り上昇傾向にあるなど高い業績を挙げていること。

オムロンは、1996年からコーポレートガバナンスに取り組んでいる、日本企業の中でも先進的な企業です。社長の指名に特化した委員会活用の実効性が高く評価されました。オムロンの事例も、資生堂同様、業績を上げながら、経営陣の指名プロセスに社外人材活用し、コーポレートガバナンスを効かせているという点が評価されています。

11.コーポレートガバナンスに違反した例

オリンパス事件(2011年7月)

オリンパス事件は、2011年7月、オリンパス株式会社が巨額の損失を「飛ばし」という手法で、損益を10年以上の長期にわたって隠し続けた末に、負債を粉飾決算で処理した事件です。

資産運用という名目でバブル期に巨額な資金をつぎ込んだ投資が、バブル崩壊後に巨額の損失に変わってしまったのを、「飛ばし」と呼ばれる、出した損失を外部に売却したと装う方法で損失計上を免れようと、財務報告書を改ざんするという粉飾決算をしたのが経緯です。

これは株主に大変な損害を与えたため、オリンパス当時の経営陣は株主と会社に総額約881億円の損害賠償を求められました。2019年5月、東京高裁により594億円の賠償命令が出されています。

このように、コーポレートガバナンスが効かず不祥事を起こすと、場合によっては経営陣が株主や会社から損害賠償を求められることがあります。

東芝の不正会計事件(2016年3月)

東芝の不正会計事件とは、東芝が不正な会計処理を行い、2009年3月期から14年4~12月期までの決算について税引き前損益で2248億円に上る減額修正を発表した事件です。

東芝は、日本を代表する一流大企業で、しかも、国内企業の中ではいち早く取締役会改革に取り組むなど、コーポレートガバナンスでは先進的な企業でした。しかし、利益を上乗せするのが最優先となってしまったことや、企業風土や会計処理への意識の欠如なども相まって、コーポレートガバナンス体制が形骸化してしまったというのが原因と考えられています。

この事件で東芝は国内外の投資家から損害賠償訴訟を提起され、総額約1,740億円の賠償を求められました。また、東証1部から2部に降格となりました。

さらに2020年2月には、連結子会社の東芝ITサービスでの架空取引など、相次いだ不祥事が発覚しています。こうした状況を改善するためには、社風や企業風土の抜本的改善のため、社外人材の登用や会計監査の強化など、コーポレートガバナンスを実効する取り組みが必要でしょう。