扶養控除とは、家族や親族の生計を支えている人にかかる税負担や社会保険料を軽減する措置です。要件、控除金額、扶養控除に関する年収の壁などについて解説します。

目次

1.扶養控除とは?

扶養控除とは、家族や親族の生計を維持している人の課税所得や社会保険料の一部を控除する措置のこと。なお配偶者は「配偶者控除」の対象となり、扶養控除が適用されません。そのため親や子などを扶養している場合に、扶養控除を受けられます。

2.税制上と社会保険上の扶養の違い

扶養される人の呼び方は、税制上では「扶養親族」、社会保険上では「被扶養者」となり、それぞれにおいて扶養の定義と意味が異なります。

税制上の扶養

税制での扶養親族とは、納税者が経済的な支援を行っている家族や親族のこと。扶養親族として認められるには、次の4条件を満たす必要があります。

- 配偶者以外の親族(6親等内の血族および3親等内の姻族)または都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人

- 納税者と生計を一にしている

- 年間の合計所得金額が48万円以下(令和元年分以前は38万円以下)である。給与のみの場合は給与収入が103万円以下

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていない。または白色申告者の事業専従者ではない

出典:国税庁「No.1180 扶養控除」

社会保険上の扶養

社会保険での被扶養者とは、社会保険に加入している人(被保険者)の家族として社会保険に加入している人のこと。被扶養者の範囲は次のとおりです。

- ①被保険者の直系尊属、配偶者(事実上婚姻関係と同様の人を含む)、子、孫、兄弟姉妹で、主として被保険者に生計を維持されている人 ※必ずしも同居している必要はない

- ②被保険者と同一の世帯で主として被保険者の収入により生計を維持されている次の人。 ※「同一の世帯」とは、同居して家計を共にしている状態

- ②-1 被保険者の三親等以内の親族(1.に該当する人を除く)

- ②-2 被保険者の配偶者で、戸籍上婚姻の届出はしていないが事実上婚姻関係と同様の人の父母および子

- ②-3 ②の配偶者が亡くなった後における父母および子 ※ただし、後期高齢者医療制度の被保険者等である人は除く

出典:全国健康保険協会 協会けんぽ「被扶養者とは?」

扶養とは?【意味を簡単に】扶養を受ける、読み方、条件

扶養とは、経済的に自立していない親族を経済的に養うこと。税金や社会保険などの扶養控除や、メリット・デメリットなどについて詳しく解説します。

1.扶養とは?

扶養(ふよう)とは「経済的に自立していない親...

3.扶養控除と配偶者控除、配偶者特別控除の違い

配偶者控除や配偶者特別控除と扶養控除の違いは、配偶者を対象とするか否かです。

扶養控除では、親や子、兄弟姉妹など配偶者以外の親族も控除対象となります。配偶者控除や配偶者特別控除は、その名前のとおり法的な婚姻にもとづく配偶者を対象とした控除です。事実婚や法的な婚姻関係にない場合、配偶者とは認められません。

また配偶者控除や配偶者特別控除は税制上の措置であり、社会保険では配偶者をほかの親族と同様に取り扱います。

配偶者控除とは?【わかりやすく】計算方法、期間、税

配偶者控除とは、夫または妻のいずれかの配偶者の所得を一定額控除する制度。条件や金額などについて解説します。

1.配偶者控除とは?

配偶者控除とは同一世帯の夫婦において「納税者ではない配偶者」の所得を一...

配偶者特別控除とは? 配偶者控除との違いや要点をわかりやすく

配偶者特別控除とは、配偶者控除の要件を満たせない世帯の納税負担を軽減する制度。配偶者控除との相違点、適用要件、申告方法などについて解説します。

1.配偶者特別控除とは?

配偶者特別控除とは、配偶者の...

4.扶養控除を受けるための要件

税制上の扶養控除は「所得税」と「住民税」、社会保険上の扶養控除は「健康保険」と「厚生年金」で受けられます。

所得税の扶養控除要件

納税者の扶養親族に「控除対象扶養親族」がいる場合に適用されます。控除対象扶養親族と見なされるのは、以下のいずれかの要件を満たした人です。

- (1)その年12月31日現在の年齢が16歳以上30歳未満の人

- (2)その年12月31日現在の年齢が70歳以上の人

- (3)その年12月31日現在の年齢が30歳以上70歳未満の人であって次にのいずれかに該当する人

- イ 留学により国内に住所および居所を有しなくなった人

- ロ 障害者である人

- ハ 納税者からその年において生活費または教育費に充てるための支払を38万円以上受けている人

2023年1月より控除対象扶養親族の範囲が拡大され、非居住者も対象になりました。なお非居住者とは国内に住居を持たない、または国内に1年以上居住している扶養親族です。

住民税の扶養控除要件

住民税の扶養控除は、扶養親族の所得状況にもとづいて設定されています。要件は、納税者と生計を一にする親族の前年合計所得金額が48万円(給与収入の場合は年収103万円以下)であること。

なお所得税と住民税は別々の税金で、それぞれに計算方法や金額が異なります。

健康保険の扶養控除要件

健康保険における扶養控除の要件は、先述した被扶養者のうち次に該当する人です。

対象者が被保険者と同一世帯に属している場合

以下の1か2(いずれか)と、3に該当する必要があります。

- 60歳未満で年間収入が130万円未満

- 60歳以上または障害厚生年金を受けられる程度の障害者の場合は180万円未満であること

- 被保険者の年間収入の2分の1未満

対象者が被保険者と同一世帯に属していない場合

上記1,2のいずれかに該当し、年間収入が被保険者からの援助を上回っていない

厚生年金の扶養控除要件

以下の要件をすべて満たす配偶者がいるときに受けられます。

- 厚生年金の加入者(被保険者)の被扶養者

- 20歳以上60歳未満

- 年収が130万円未満

- 厚生年金保険の加入要件にあてはまらない

被扶養者の保険料は厚生年金の加入者全体で支払うため、個別に保険料を納付する必要はありません。

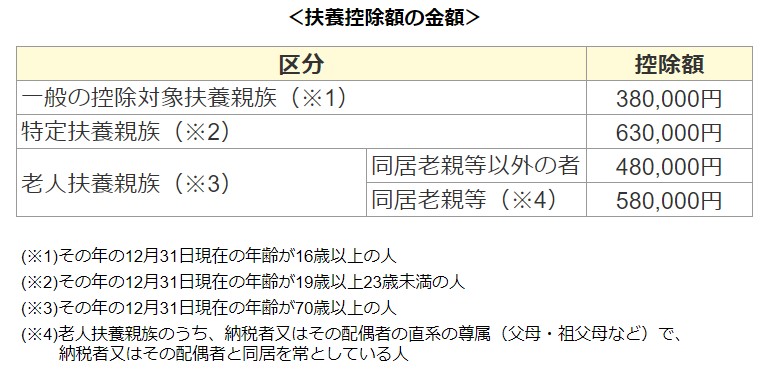

5.扶養控除の控除金額

税制における扶養控除の控除金額は、扶養親族の区分によって異なります。

出典:国税庁「扶養控除とは」

なお同一世帯に複数の納税者がいる場合は、重複しない範囲で各納税者が扶養親族を選べます。たとえば「第一子は夫」「第二子は妻」などのようなケースです。

控除対象扶養親族

一般の控除対象扶養親族の控除金額は38万円です。一般の控除対象扶養親族とは、次の要件にすべて該当する扶養親族を指します。

- 扶養親族のうち、その年12月31日現在の年齢が16歳以上の人

- 特定扶養親族、老人扶養親族、同居老親等のいずれにも該当しない人

なお2の要件を満たすため、厳密には年齢が16歳以上19歳未満、または23歳以上70歳未満となります。

特定扶養親族

特定扶養親族の控除金額は、区分のなかで最大である63万円です。特定扶養親族とは、次の要件に該当する扶養親族を指します。

- その年の1月1日から12月31日までの期間で、年齢が19歳以上23歳未満

この年齢にあたる扶養親族には進学で多くの費用が必要となります。よって目的は、納税者の負担をより軽減することだと考えられているのです。

老人扶養親族

控除金額は48万円です。老人扶養親族とは、次の要件にすべて該当する扶養親族を指します。

- その年の12月31日現在で年齢が70歳以上

- 納税者と同居していない

たとえば納税者が、老人ホームなどの施設に入居中、あるいは遠方に住む親や祖父母へ仕送りをしているケースなどが挙げられます。

同居老親等

控除金額は58万円です。同居老親等は、次の要件にすべて該当する扶養親族を指します。

- その年の12月31日現在で年齢が70歳以上

- 納税者と同居している

ここでは、「つねに同居していること」が条件となります。しかし入院で一定期間同居していない場合でも、家を空ける期間が1年程度であれば同居老親等とみなされるのです。

住民税の扶養控除金額

住民税の控除金額は、所得税の控除金額と仕組みが異なります。控除額は次のとおりです。

- 一般の扶養親族(16歳以上19歳未満、23歳以上70歳未満):扶養親族一人につき33万円

- 特定扶養親族(19歳以上23歳未満):扶養親族一人につき45万円

- 老人扶養親族(扶養親族が70歳以上):

- 扶養親族一人につき38万円

- 父母などで同居の扶養親族一人につき45万

6.扶養控除を受けるために必要な手続き

扶養控除を受けるには、「年末調整」か「確定申告」のどちらかを行う必要があります。それぞれの手続きについて解説しましょう。

年末調整

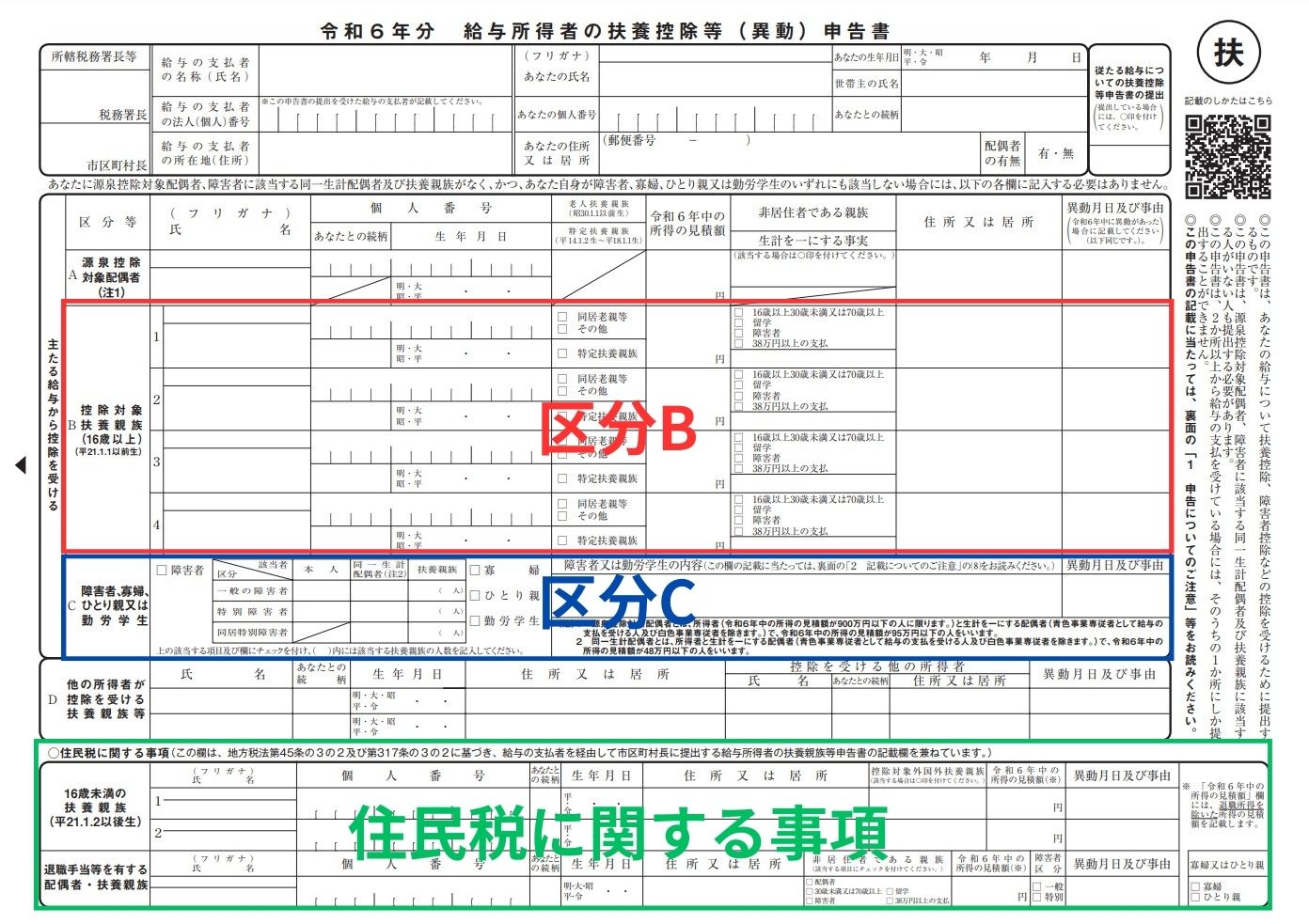

年末調整で扶養控除を受ける場合、「扶養控除等(異動)申告書」の提出が必要です。扶養親族の区分によって書く場所が変わるため、記載する前によく確認しましょう。

以下では国税庁が公開している「扶養控除等(異動)申告書」に沿って記載方法を解説します。

出典:国税庁「令和6年分扶養控除等(異動)申告書」をもとに作成

出典:国税庁「令和6年分扶養控除等(異動)申告書」をもとに作成

区分B:控除対族扶養親(16歳以上)

区分Bには、控除対象となる扶養親族(16歳以上)に関する情報を記載します。

「(フリガナ)氏名」から「住所又は居所」までは必須、「異動月日及び事由」は結婚などで控除対象扶養親族が増えた場合に記載。チェックボックスは、該当する扶養親族の区分を選択します。チェックのつけ方は以下のとおりです。

- 一般の扶養親族:チェックなし

- 特定扶養親族:特定扶養親族にチェック

- 同居の老人扶養親族:同居老親等にチェック

- 同居していない老人扶養親族:その他にチェック

区分C:障害者、寡婦、ひとり親又は勤労学生

区分Cは、扶養親族に障害者、寡婦、ひとり親などがいる場合に情報を記載する欄です。それぞれの要件は次のようになっています。

- 障害者:税制上の「障害者」「特別障害者」「同居特別障害者」に該当

- 寡婦:夫が死亡して未亡人となった女性で、本人の所得額が500万円以下

- ひとり親:婚姻していない子持ちの人のことで、本人の所得額が500万円以下

- 勤労学生:給与所得などの勤労による所得があり、合計所得金額が75万円以下かつ勤労にもとづく所得以外の所得が10万円以下

住民税に関する事項

16歳未満の扶養親族(2008年1月2日以後に生まれた人)、退職手当等の支払いを受ける配偶者や扶養親族がいる場合に記載する欄です。記載に不備があると、住民税の扶養控除を受けられなくなる可能性もあります。

16歳未満の扶養親族が海外に住んでいる場合は、「控除対象外国外扶養親族」の欄に「〇」を記載。退職手当等を有する配偶者や扶養親族がいる場合、退職所得の金額を除いた合計所得金額の見積額を「所得の見積額」へ書きます。

確定申告

確定申告で扶養控除を受ける場合は、確定申告書の「第一表」「第二表」に必要な情報を記載する必要があります。ここでは国税庁の申告書をもとに、記載の仕方を説明しましょう。

第一表

第一表では、「所得から差し引かれる金額」の「扶養控除(23)」への記載が必要です。この欄には、算出した控除金額を右づめで記載します。

第二表

扶養控除の扶養の詳細については、第二表の「配偶者や親族に関する事項」欄に記載します。

出典:国税庁「申告書第一表・第二表【令和5年分以降用】」をもとに作成

7.扶養控除と年収の壁の関係

2023年12月時点における扶養控除に関する年収の壁は、「103万円の壁」「106万円の壁」「130万円の壁」の3つです。扶養控除を受けようとする方は、年収の壁についても理解しておきましょう。

103万円の壁

納税者が扶養控除を適用される扶養親族の所得(給与)上限を意味します。

扶養控除を受ける条件のひとつは、年間の合計所得金額が48万円以下(給与収入のみの場合は103万円以下)。103万円の根拠は「所得の基礎控除(48万円)+給与所得控除(55万円)=103万円」です。

103万円を超えると、扶養親族ではなく納税者と見なされます。時給にもよりますが、学生のアルバイトの収入でも103万円を超える可能性もあるため注意が必要です。

106万円の壁

社会保険(厚生年金保険と健康保険)への加入義務が生じる年収を意味します。

2022年10月から社会保険への加入要件の範囲が拡大され、以下の要件にすべて該当する人は社会保険への加入が必須となりました。

- 週の所定労働時間が20時間以上30時間未満

- 所定内賃金が月額8.8万円以上(※基本給および諸手当を指し、残業代や賞与などは含まない)

- 2か月を超える雇用の見込みがある

- 学生ではない

106万円の根拠は「8.8万円(所定内賃金)×12ヵ月=105.6万円」で、厳密には105.6万円を超えると社会保険の加入義務が生じます。

106万円の壁とは?【いつからいつまで?】社会保険、条件

年収にはいくつかの壁があります。その中のひとつ、106万円の壁を中心に、年収の壁について解説しましょう。

1.106万円の壁とは?

106万円の壁とは、厚生年金保険や健康保険といった社会保険への加入...

130万円の壁

60歳未満の社会保険被扶養者が、自身で社会保険へ加入しなければならない年収の上限です。社会保険の適用拡大で適用事業所も拡大されたため、多くの方にとって130万円ではなく106万円がボーダーラインになりつつあります。

- 2022年10月から:従業員101人以上の企業に勤め、社会保険の加入要件を満たす人

- 2024年10月から:従業員51人以上の企業に勤め、社会保険の加入要件を満たす人

つまり2024年10月以降は、より多くの被扶養者が106万円の壁を迎えるのです。