医療費控除とは、1年間の医療費合計が10万円を超えた場合に受けられる所得控除制度のこと。自分自身だけでなく、生計をともにする家族の医療費も控除対象であり、200万円を上限に控除が受けられます。

今回は医療費控除について、適用条件や申請のやり方、控除額・還付金額の計算方法などわかりやすく解説します。

目次

1.医療費控除とは?

医療費控除とは、1年間にかかった医療費が10万円を超えた場合に受けられる所得控除制度のこと。総所得金額が200万円未満の人は、総所得金額の5%を超えた場合に適用されます。

医療費控除の上限は200万円で、自分自身だけでなく扶養家族の医療費も控除対象です。確定申告によって控除が受けられ、還付金として戻ってきます。社会保険料や生命保険料は年末調整で申告できますが、医療費控除は対応していないため確定申告が必要です。

医療費控除でいくら戻ってくる?

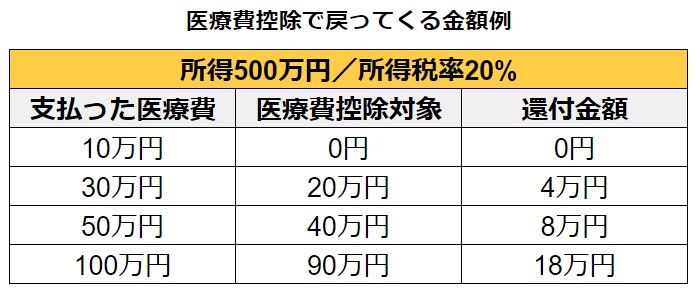

医療費控除で戻ってくる金額は医療費控除額に対する所得税率によるため、人によって異なります。「還付金=医療費控除対象額(最高200万円)×所得税率(5〜45%)」は、医療費控除による還付金の基本の計算式です。

戻ってくる額は、実際に納めなければいけない税金とすでに納めている税金の差額となります。なお、医療費控除対象額は「支払った医療費の合計−10万円」で算出可能です。たとえば、所得金額が500万円で所得税率が20%の場合、還付金は以下のように戻ってくると計算できます。

医療費控除の申告期限はいつまで?

医療費控除の申告期限は、毎年2月16日〜3月15日の確定申告期間内です。還付金を受ける場合は、「更正の請求」をすると5年をさかのぼって医療費控除を受けられます。ただし、申告できるのは該当年の翌年の1月1日から5年以内です。

【勤怠アラートで、月末の勤怠管理業務がラクになる!】 カオナビならコストを抑えて、勤怠管理・労務管理・タレントマネジメントを効率化! ●勤怠の集計や給与計算、就業管理がラクになる ●従業員が自身の勤怠や有休の残日数を把握できる ●有休・労働時間の適正把握で法制度にも対応 ●PCに不慣れな従業員でも使える画面設計で説明書いらず ●スマホにも対応しているので、PCのない環境でも安心 ⇒ 詳しくはこちらから

難しい「年末調整」の流れをわかりやすく解説!

・年末調整の流れやポイントが図解でわかる

・年末調整のよくある疑問の答えがわかる

・年末調整システムの導入効果がわかる

無料の解説資料をダウンロード⇒こちらから

2.医療費控除の適応要件

医療費控除を受けるには、適用要件を満たす必要があります。医療費控除の対象かを把握するためにも適用要件を押さえましょう。

医療費控除の対象者

医療費控除の対象者は、自分自身と同じ生計で暮らす家族です。生活費の出所が同じであれば、子どもからの仕送りで生活している親やその他の親族も対象となります。

たとえば、大学のため都内で一人暮らししている息子がおり、息子に仕送りをしている場合は息子の医療費も控除対象です。

一方、老人ホームに入居している両親で、入居費や食事代を両親自身が負担している場合は同じ生計で暮らしているとはいえないため、控除対象外となります。同居しているかどうかではなく、生活費が共通であるかが判断のポイントです。

医療費控除の対象となる期間

医療費控除の対象となる期間は、その年の1月1日から12月31日です。そのため、12月31日時点で未払いの医療費は翌年の医療費扱いとなります。

年末調整をしている会社員の場合、医療費を支払った翌年の1月1日から5年以内ならさかのぼって申告可能です。

医療費控除の対象となる医療費

対象となる医療費の区分は、「診療・治療・療養費」「交通費」「医療器具・医薬品」などです。対象となる医療費の具体例は次の通りです。

- 医師または歯科医師による診療・治療費

- あん摩マッサージ指圧師、はり師、きゅう師、柔道整復師による施術費

- 出産費用

- 入院費

- 不正咬合の歯列矯正

- レーシック手術

- 人間ドックや健康診断の費用(重大な疾患が発見され、治療に役立った場合)

- 通院にかかる交通費

- タクシー代(緊急性がある、または公共交通機関が利用できない場合)

- 医師の処方箋をもとに購入した治療に必要な医薬品

- 治療に必要な松葉杖などの医療器具の購入費

- 介護保険の対象となる介護費用

- 6か月以上寝たきりの人のおむつ代(対象者を治療する医師が発行した証明書が必要)

妊娠が判明してから受診する定期検診や検査に支払った費用は、出産費用に含まれます。また、交通費は付添人のものも含めて控除対象です。

医療費控除するためには、支払いごとの領収書が必要です。領収書の発行が難しい場合は、日付・金額・目的・人数をメモしたものが領収書代わりとなります。詳細は国税庁「医療費を支払ったとき」からも確認可能です。

医療費控除の対象外となる医療費

自己都合や治療に直接関係のない費用、著しく高額な医療費や特殊な治療内容は医療費控除の対象外です。対象外となる医療費の具体例は次の通りです。

- 美容整形等の費用

- 美容目的の歯列矯正

- リラクゼーション目的のマッサージ

- 本人や家族都合による入院費

- 予防接種代

- 疾病の発見がなかった場合の人間ドックや健康診断費用

- 自家用車で通院した場合のガソリン代や駐車場代

- 出産のための里帰り費用

- 近視や遠視のための眼鏡や補聴器の購入費

- 健康維持・促進のための医薬品や補助食品などの購入費

難しい年末調整の流れをわかりやすく!実務のポイントと効率化を解説。

「年末調整お悩みガイドブック」で、年末調整の基本を確認!

⇒ 【公式】https://www.kaonavi.jp にアクセスしてPDFを無料ダウンロード

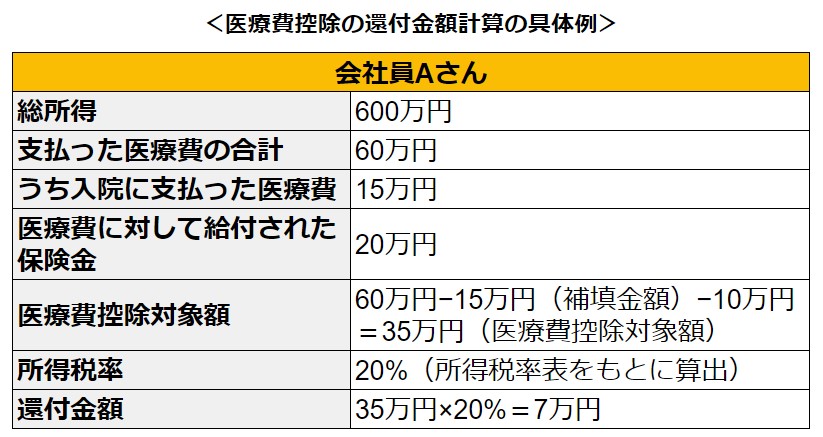

3.医療費控除の計算方法と具体例

「医療費控除対象額」「所得金額」「還付金額」の3つの計算式を押さえておくと医療費控除で役立ちます。医療費控除の計算順は、「①医療費控除対象額→②所得金額→③還付金額」です。それぞれの計算方法をみていきましょう。

①医療費控除対象額の計算方法

医療費控除対象額=1年間で支払った医療費の合計金額−(保険金等で補填された金額)−10万円

医療費控除対象額は1年間で支払った医療費の合計金額から、下記の保険金等で補填された金額

- 民間の生命保険から受け取った金額

- 健康保険から支払われた高額療養費や出産育児一時金

これらを差し引いたうえで10万円も差し引きます。なお、保険金等で補填された金額は医療費の金額が限度額です。つまり、15万円の入院費に対して20万円の保険金がおりた場合、差し引くのは15万円となります。

すべて差し引いたうえで0円になる場合、医療費控除の対象がないため、医療費控除の申請は不要です。また、医療費控除の上限は200万円。もし支払った医療費が200万円を超えている場合、医療費控除は200万円になるのです。

総所得が200万円未満の人は、10万円の代わりに「所得金額×5%」を差し引いて計算します。1年間で支払った医療費の合計金額−(保険金等で補填された金額)−所得金額×5%

②所得金額の計算方法

所得金額=総所得(年間の収入−給与所得控除)−各種所得控除

所得金額を把握するのは、還付金額の計算に必要な所得税率を算出するためです。ここでいう所得金額とは、課税対象の所得のこと。会社員の場合、総所得は会社側が計算し、源泉徴収票に記載してくれます。源泉徴収票内「所得控除の額の合計額」が課税所得です。

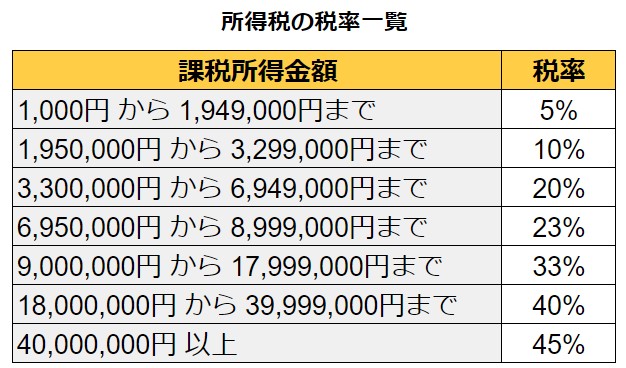

課税所得がわかれば、下記表を参考に所得税率をチェックしましょう。

出典:国税庁「所得税の税率」

※上記ページの「平成27年分以後」の表をもとに作成

③還付金額の計算方法

医療費控除対象額と所得税率がわかれば還付金額が計算できます。還付金額の計算方法は「医療費控除対象額×所得税率」です。これまでの計算方法をふまえ、具体例を用いて還付金を計算してみましょう。

この場合、医療費控除によって手元に戻ってくるのは7万円です。

この場合、医療費控除によって手元に戻ってくるのは7万円です。

労務業務を楽に!労務管理システムの選び方や比較ポイントを解説。

「労務管理システムガイド」で、自社に適したシステムがわかる!

⇒ 【公式】https://www.kaonavi.jp にアクセスしてPDFを無料ダウンロード

4.確定申告における医療費控除申請のやり方

確定申告における医療費控除申請は、以下ステップで進めていきます。

- 医療費控除が受けられるかの確認

- 必要書類の準備・記入

- 税務署に書類を提出

- 還付金の確認

①医療費控除が受けられるかの確認

まずは、医療費控除が受けられるかを確認するため、1月1日〜12月31日までに支払った医療費をチェックしましょう。

医療費控除の対象となる家族の「医療費のお知らせ」や領収書を集め、医療費合計額を確認します。治療や診療、購入した医薬品などが対象になっているかは、国税庁「医療費を支払ったとき」からも確認するとよいでしょう。

次に、医療費合計額から医療費控除対象額があるかを確認します。「医療費合計額−10万円=1万円以上」となる場合は医療費控除の対象です。また、所得合計金額が200万円以下の場合は、所得合計額×5%を超えているかを計算して判断しましょう。

②必要書類の準備・記入

次のステップでは、「医療費控除の明細書」と「確定申告書」を準備します。

健康保険組合が発行する「医療費のお知らせ」があれば、医療費控除の明細書の記入を簡略化できます。添付する書類を準備し、確定申告書の必要項目に記入しましょう。必要な書類と書き方は、このあと詳しく解説します。

③税務署に書類を提出

書類が準備できれば、2月16日〜3月15日の間に所轄の税務署に提出します。提出方法は次の3通りです。

- 窓口に直接持っていく

- 郵送

- e-Tax(電子申告)

④還付金の確認

申請から1〜1か月半後に還付金が指定口座に振り込まれます。その他、最寄りのゆうちょ銀行や郵便局でも受け取り可能です。

労務管理システムで、面倒な入退社手続きはどれくらい楽になる?

「入退社手続きガイド」で、労務管理システム導入のメリットをわかりやすく!

⇒ 【公式】https://www.kaonavi.jp にアクセスしてPDFを無料ダウンロード

5.医療費控除に必要な書類とその書き方

医療費控除には、次の4種類の書類が必要です。こちらでは医療費控除に必要な書類とその書き方を解説します。

- マイナンバーカード等の本人確認書類

- 給与所得の源泉徴収票

- 医療費控除の明細書

- 確定申告書

①マイナンバーカード等の本人確認書類

「確定申告書」の記入や提出の際には、マイナンバーカード(個人番号)が必要です。

マイナンバーカードがない場合は、マイナンバーの通知カードもしくはマイナンバーが記載されている住民票のいずれかに加えて、運転免許証やパスポートなどの本人確認書類が必要です。

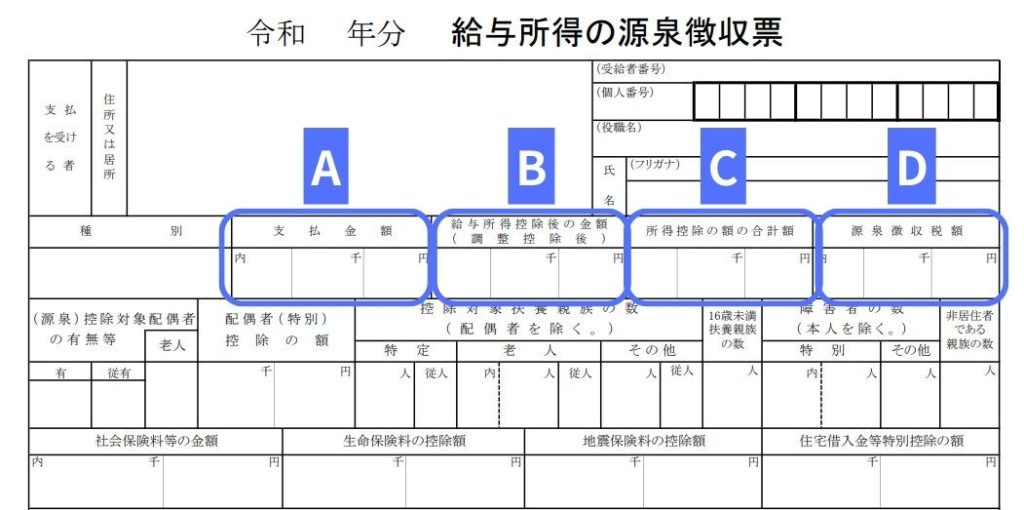

②給与所得の源泉徴収票

医療費に必要な「医療費控除の明細書」「確定申告書」を記載する際には、「給与所得の源泉徴収票」に記載されている次の情報を使用します。こちらも併せて確認しましょう。

- A:支払金額

- B:給与所得控除後の金額(調整控除後)

- C:所得控除の額の合計額

- D:源泉徴収税額

「給与所得の源泉徴収票」が貰える時期は、正社員やパート・アルバイトの場合は年末調整後の12月、公務員なら1月、退職者の場合は退職から1ヶ月程度で貰えるのが一般的です。

出典:国税庁「【手書用】令和 年分 給与所得の源泉徴収票(令和5年分以後用)」

※上記内容をもとに作成

源泉徴収票とは?【いつ・どこでもらう?】発行方法、見方

源泉徴収票は、給与などの支払額や源泉徴収した所得税額を証明する書類です。企業に勤めていても、生活のいくつかの場面で源泉徴収票の添付や提出を求められることがあるかもしれません。

ここでは、

源泉徴収票...

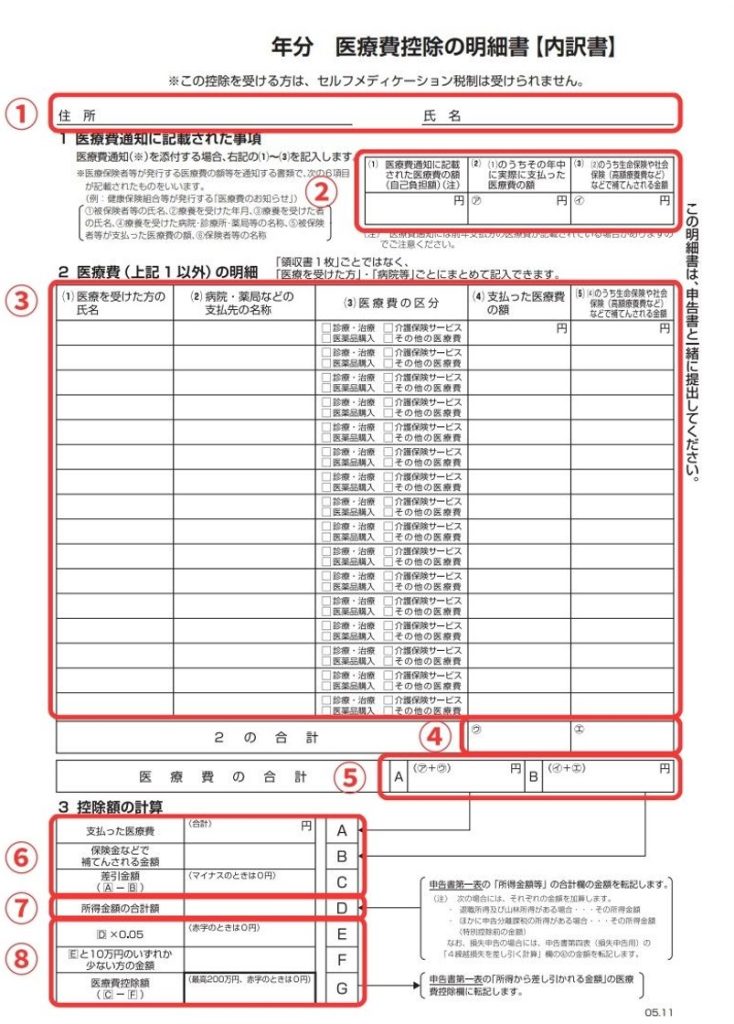

③医療費控除の明細書

医療費控除の明細書は、税務署または国税庁の「医療費控除の明細書【内訳書】」からダウンロードできます。2017年の確定申告から医療費の領収書の添付は不要になりましたが、5年間の保存が必要です。領収書の発行が難しい支払いは、日付・金額・目的・人数などをメモして領収書の代わりとします。

出典:国税庁「医療費控除の明細書」

※上記内容をもとに作成

- 医療費控除を受ける人の住所、氏名を記入

- 医療費通知(医療費のお知らせ)に関する事項を記入

- 医療費通知以外の医療費がある場合の明細を記入

・医療を受けた方の氏名

・病院薬局などの支払先の名称

・医療費の区分

・支払った医療費の額

・生命保険や社会保険(高額療養費など)などで補てんされた金額 - ③の「支払った医療費」と「生命保険や社会保険(高額療養費など)などで補てんされた金額」の合計を記入

- ②④の「支払った医療費」「生命保険や社会保険(高額療養費など)などで補てんされた金額」それぞれの合計額を記入

- ④を転載して差引金額を記入

- 「給与所得の源泉徴収票」の「給与所得控除後の金額」(前述のBの欄の金額)を記入

- 最終的な医療費控除額=差引金額から10万円(所得合計金額が200万円までの方は、所得合計金額×5%)を引いた金額

医療費控除の明細書は省略できる

医療費通知書を添付すれば、医療費控除の明細書は記入を省略できます。医療費通知書とは、自身が加入する健康保険組合から送付される書類です。

令和4年1月1日以後に令和3年分以後の確定申告書をe-Taxで送信する場合、医療費通知に記載されている事項を医療費控除の明細書に入力して送信します。

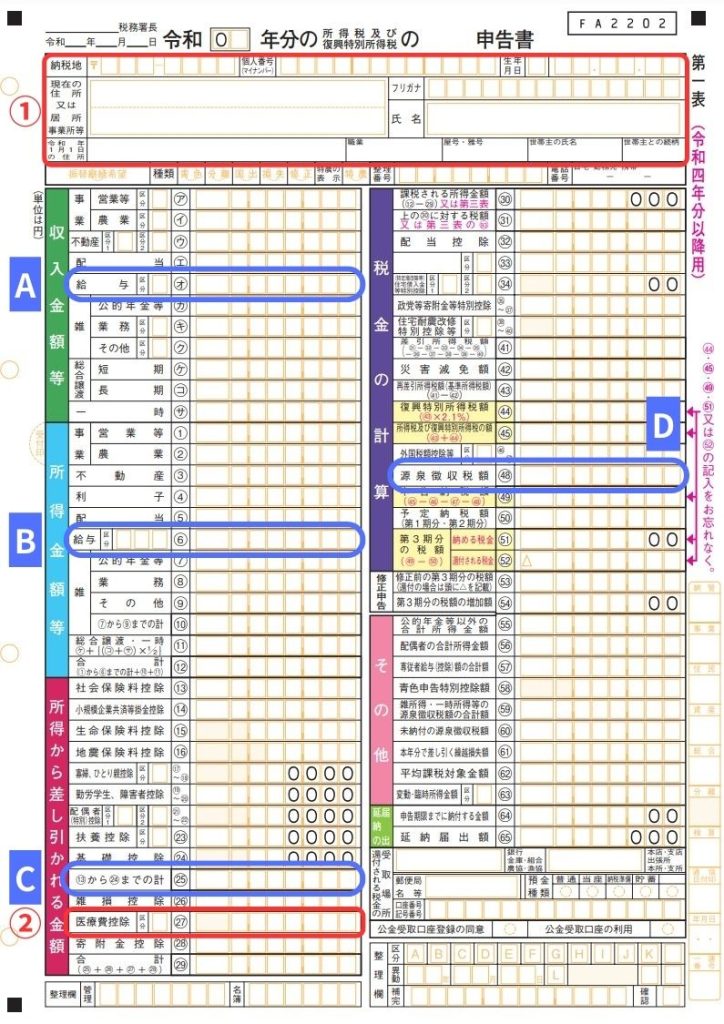

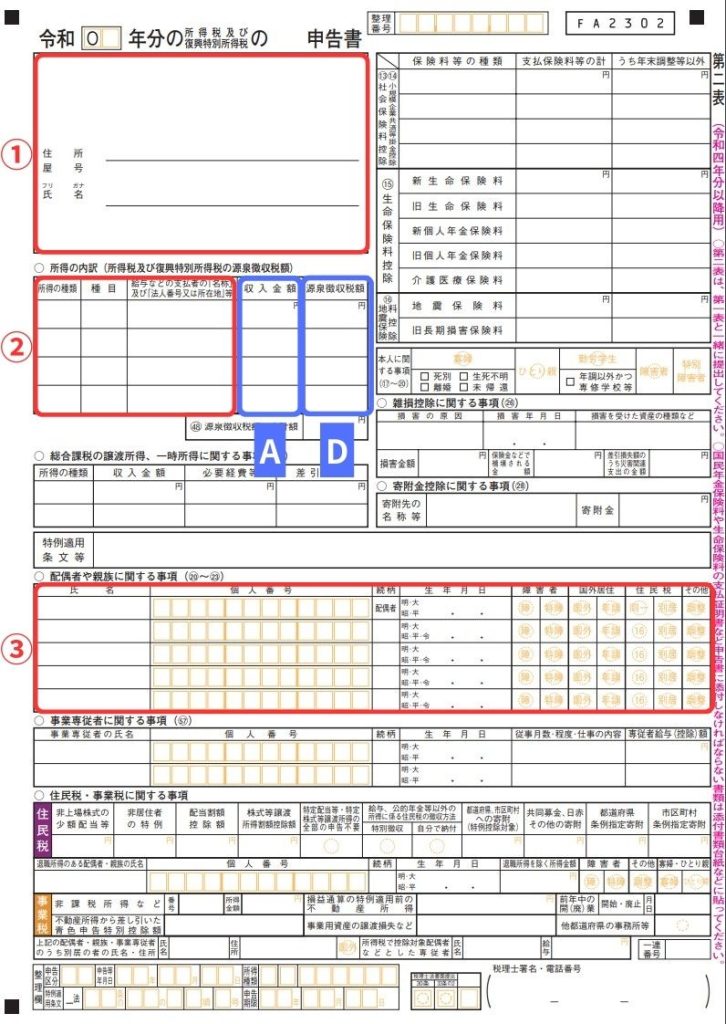

④確定申告書

確定申告書は、国税庁「確定申告書等の様式・手引き等」からその年度に合ったものをダウンロードできます。

1枚目の書き方

出典:国税庁「申告書第一表・第二表【令和5年分以降用】」

※上記内容をもとに作成

- 住所、マイナンバー、氏名、生年月日等を記入

- 「医療費控除の明細書」で算出した医療費控除額を記入

- 「給与所得の源泉徴収票」の次の各項目を転載

A:支払金額

B:給与所得控除後の金額(調整控除後)

C:所得控除の額の合計額

D:源泉徴収税額

2枚目の書き方

出典:国税庁「申告書第一表・第二表【令和5年分以降用】」

※上記内容をもとに作成

- 住所と氏名を記入

- 次の内容を記載

・「所得の種類」に「給与」と記入

・「給与などの支払者の「名称」及び「法人番号又は所在地」等」に勤務先の名称・住所を記入

・「収入金額」に「源泉徴収票の支払金額(A)」を記入

・「源泉徴収税額」に「源泉徴収税額(D)の金額」を記入 - 扶養親族の名前、マイナンバー、続柄、生年月日を記入

労務業務を楽に!労務管理システムの選び方や比較ポイントを解説。

「労務管理システムガイド」で、自社に適したシステムがわかる!

⇒ 【公式】https://www.kaonavi.jp にアクセスしてPDFを無料ダウンロード

6.セルフメディケーション税制(医療費控除の特例)とは?

セルフメディケーションとは、健康の維持増進や疾病の予防の取り組みとして、一定の取り組みを行う個人が所得控除を受けられる制度です。

スイッチOTC医薬品(要指導医薬品及び一般用医薬品のうち、医療用から転用された医薬品)の購入費について所得控除が受けられます。

セルフメディケーションの対象となる代表的な医薬品は、かぜ薬や胃腸薬、鼻炎用内服薬や肩こり・腰痛・関節痛の貼付薬などです。対象品目は厚生労働省のリストから確認できます。

2017年1月1日から2021年12月31日までの間に、自己または自己と生計を一にする配偶者その他の親族によるスイッチOTC医薬品の購入合計額が1万2千円を超える場合、超過分が総所得金額等から控除できます。

なお、対象は世帯合計で1万2,000円以上購入した場合です。たとえば、対象医薬品を2万円分購入した場合、「2万円−1万1千円」により8,000円の控除が受けられます。

令和4年1月以降、制度が5年延長され、税制対象医薬品の範囲が拡充されました。ただし、通常の医療費控除を適用した場合、セルフメディケーション税制が受けられない点に注意しましょう。

セルフメディケーションとは? 税制、メリット、仕組み、明細書の書き方

セルフメディケーションとは、市販薬を活用しながら自分の健康を維持することです。ここではセルフメディケーションについて、解説します。

1.セルフメディケーションとは?

セルフメディケーションとは、自分...

【労務管理もタレントマネジメントもコスパよく】

カオナビならコストを抑えて労務管理・タレントマネジメントを効率化!

●紙やExcelの帳票をテンプレートでペーパーレス化

●給与明細の発行や配布がシステム上で完結できる

●年末調整の記入や書類回収もクラウドで簡単に

●人材情報の一元化・見える化で人材データを活用できる

●ワークフローで人事評価の運用を半自動化できる