給与明細とは、従業員に支給される給与額の内訳が詳細に記載された書類です。従業員に給与明細を発行・交付するのは企業の義務であり、従業員は給与明細から該当月の給与の内訳を確認できます。

今回は給与明細の見方や確認すべきポイント、再発行などについてわかりやすく解説します。

目次

1.給与明細とは?

給与明細とは、給与の詳細な内訳が記載された書類です。給与の支払日までに従業員に交付され、従業員は給与明細から自分の給与の内訳が把握できます。

給与は、額面と支給額が異なるものです。給与明細からは総支給額がいくらで、社会保険料や所得税などの税金がどれだけ引かれ、実際にいくら手元に振り込まれるかを確認できます。給与が正しく支給されているかを確認する書類でもあるため、従業員は給与明細の各項目を理解し、毎月しっかりと確認することが必要です。

給与とは?【意味を簡単に】給与所得控除、計算方法、手取り

給与とは、労働者が会社から受け取る報酬すべてのことです。ここでは給与と給料の違いや給与明細の確認ポイント、雇用契約について解説します。

1.給与とは?

給与とは、企業などの雇用主から従業員に対して支...

給与明細の交付は会社の義務

所得税法第231条にて、紙もしくは電子データによる給与明細の発行・交付が義務付けられています。なお、従業員の同意があればWeb交付も可能です。

会社が従業員の給与明細を発行・交付しないことは法律違反にあたり、給与明細を発行しないと「1年以下の懲役または50万円以下の罰金」が科せられます。

給与明細が必要になるケース

給与明細は正しく給与が支払われているかを確認するために必要です。しかし、役割はそれだけではなく、住宅や車などの高額なローン契約、医療費控除などの収入証明書類として給与明細が必要になるケースもあります。

2.給与明細の項目と見方

給与明細を正しく読み取り、誤りに気づくためには給与明細の項目と見方を理解している必要があります。給与明細は、主に下記4つの要素から構成されています。

- 勤怠

- 支給

- 控除

- 合計

ここでは、給与明細の主な項目とその内訳から見方を解説していきます。

勤怠

支払い期間中、何日出勤したか、何時間残業したかなどの情報が記載される項目です。下記は、勤怠に記載される主な項目です。

- 勤務日数:該当月に出勤した日数

- 欠勤日数:該当月に欠勤した日数

- 労働時間:該当月の勤務時間の合計

- 残業時間:所定労働時間を超えて働いた時間の合計

- 遅刻早退時間:遅刻や早退によって、働くことができなかった時間の合計

- 休日出勤日数:該当月の法定休日に勤務した日数

- 休日労働時間:該当月の法定休日の勤務時間の合計

- 有休消化日数:有給休暇を取得した日数

- 有給残日数:有給休暇が残っている日数の合計

上記のうち、確認すべきは出勤日数や欠勤日数、残業時間であり、なかでも残業時間は給与に大きく影響する項目です。正しく残業代が支払われているかをしっかりと確認しましょう。

なお、勤怠に記載される情報は「締め日」の期間です。そのため、有給残日数は締め日時点での日数となる点に注意が必要です。

想定していた給与額と給与明細の額が合わない場合には、まず勤怠の情報をチェックしてみましょう。

支給

会社から支払われるすべての給与が項目ごとに記載されています。給内の主な項目は「基本給」と「手当」です。下記で、基本給と代表的な手当をみていきます。

基本給

基本給は、会社から固定で支払われる給与のベースとなる金額です。基本給の決め方は企業によってさまざまであり、一般的には年齢や勤続年数に応じて算出されます。給与は基本給にさまざまな手当がプラスされて総支給額となります。

基本給とは? 手取りとの違い、平均、ボーナスや残業代との関係

毎月の給与明細の印刷・封入作業をペーパーレス化でなくしませんか?

「ロウムメイト」で時間が掛かっていた給与明細発行業務を解決!

⇒ 【公式】https://www.kaonavi.jp にアクセスして...

残業手当

法定労働時間を超えた「時間外労働」、いわゆる残業に対する手当であり、1分単位での計算が必要です。

残業手当は1時間あたりの賃金の25%増しとなり、「1時間あたりの賃金(時給)×1.25(割増率)×残業時間」で算出されます。1時間あたりの賃金は「月給÷所定労働時間÷所定労働日数」で計算できます。なお、残業手当の計算には、役職手当や通勤手当などの各種手当は含みません。

残業代とは? 種類と仕組み、割増率、計算方法をわかりやすく

8時間以上の仕事をすると残業代が支払われると思っていませんか。残業の種類、計算方法、トラブルなど残業代について詳しく説明します。

1.残業代とは?

残業代とは、労働基準法で定められた法定労働時間を超...

深夜勤務手当

業種によっては夜勤が発生するでしょう。深夜勤務手当の対象となるのは、22時〜翌5時までの勤務であり、25%以上の割増率がかかります。最低25%であり、割増率を何%にするかは企業側で決められます。

時間外労働で深夜帯になった場合は、残業分の割増賃金も加算されます。深夜勤務手当の未払いは労働基準法違反になるため、該当勤務日があった場合には手当が支給されているかをしっかり確認することが大切です。

法定休日手当

法定休日として、毎週少なくとも1回の休日が必要です。法定休日に出勤した場合は35%の割増率が発生し、法定休日手当は「1時間たりの賃金(時給)×(割増率)残業時間×1.35」で算出できます。

法定休日手当も労働基準法によって支給が定められているため、しっかりと反映されているか確認しましょう。

役職手当

役職に応じて支給される手当です。役職ごとに支給額が変動し、基本的に上位の役職であるほど手当も大きくなります。法律で定められた支給額の基準はないため、企業側で自由に設定できます。

役職手当とは? 役職ごとの金額の相場や決め方をわかりやすく

昇進して「主任」や「課長」といった「役職」についた際、「役職手当」が支給されます。役職手当はどのような基準で金額を決めているのでしょうか。ここでは役職手当について解説します。

1.役職手当とは?

役...

資格手当

対象の資格を取得した場合に支払われる手当です。資格手当の目的は、従業員への資格取得の促進やモチベーション向上です。企業によって資格手当の対象となる資格や手当額は異なります。

資格手当とは? 資格ごとの金額の相場、注意点、受給事例

資格手当とは、資格を取得した者に支給する金銭です。手当が適用される資格や相場などについて解説します。

1.資格手当とは?

資格手当とは、業務に活用できる資格を新たに取得した従業員やすでに資格を取得し...

通勤手当

通勤で発生する交通費に対する手当です。一般的には非課税ですが、15万円を超える通勤手当は所得税の課税対象となる点に要注意。自転車や自動車の通勤については、通勤距離に応じて非課税枠が変動します。

通勤手当とは? 非課税限度額、計算方法、交通費との違い

通勤手当とは、従業員の通勤にともなう費用を企業が支給する福利厚生です。交通費との違い、課税ルール、制度を運用するポイントなどを解説します。

1.通勤手当とは?

通勤手当とは、従業員が通勤に要する費用...

家族手当

配偶者や子どもがいる従業員に一定額を支給する手当です。家族がいる従業員はそうでない従業員よりも生活費などの負担が大きいため、経済的な負担軽減を目的に導入されています。ただし、導入義務はなく、福利厚生の一環として導入されることが多いため、企業によっては家族手当がない場合もあります。

家族手当・扶養手当とは? 金額の相場・平均、支給条件を解説

家族手当とは、家族がいる従業員に対して一定の金額を支給する福利厚生の一種です。家族手当を導入している企業が多い一方、近年は廃止する企業も増加傾向にあります。

今回は家族手当について、支給条件や金額の相...

住宅手当

家賃や住宅ローンの一部を負担する手当です。家賃であれば「家賃補助」が住宅手当に相当します。こちらも導入義務はなく、支給額や負担割合は企業によって異なります。

住宅手当とは? 支給条件、金額の相場、メリット・デメリット

住宅手当とは、福利厚生の一環として企業が行っている補助金制度のこと。ここでは住宅手当の支給条件や会社側・社員側のメリットなどについて解説します。

1.住宅手当とは?

住宅手当とは、企業が住宅費用を補...

控除

控除は支給の総額(額面)から差し引かれる金額です。主な控除項目には、社会保険料(厚生年金保険料、健康保険料)、雇用保険料、所得税、住民税があります。企業によっては、財形貯蓄など独自の控除枠もあります。

社会保険料

社会保険料には「健康保険料」と「厚生年金保険料」の2つがあります。社会保険料は会社と折半して支払うものであり、保険料は標準報酬月額から決定します。

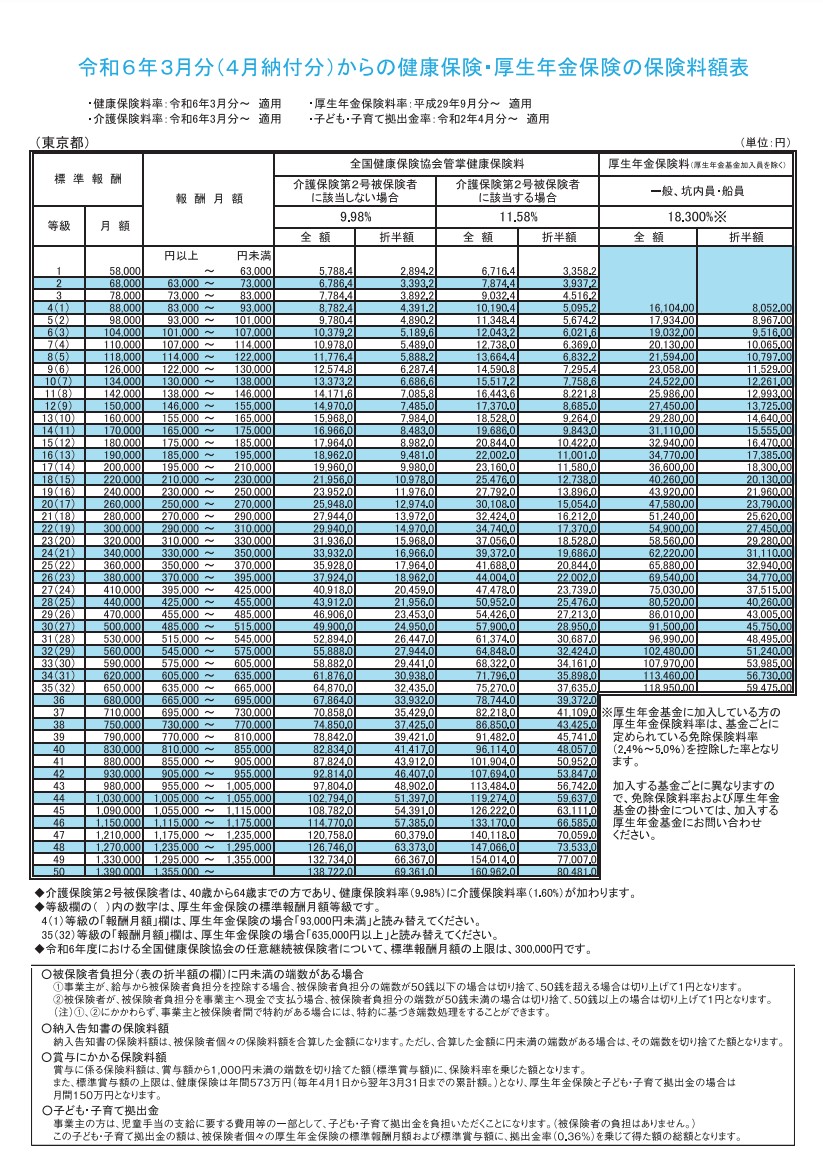

たとえば、令和6年度東京都の保険料額は以下のとおりです。なお40歳以上64歳未満の従業員には、介護保険料が加算されます。

出典:全国健康保険協会「令和6年3月分(4月納付分)からの健康保険・厚生年金保険の保険料額表」

社会保険料とは? ポイントや計算方法をわかりやすく解説

社会保険料とは、国や地方自治体が提供する社会保険制度へ加入した人が支払う保険料のことです。種類、対象者、金額の計算方法、控除制度などについて解説します。

1.社会保険料とは?

社会保険料とは、健康保...

雇用保険料

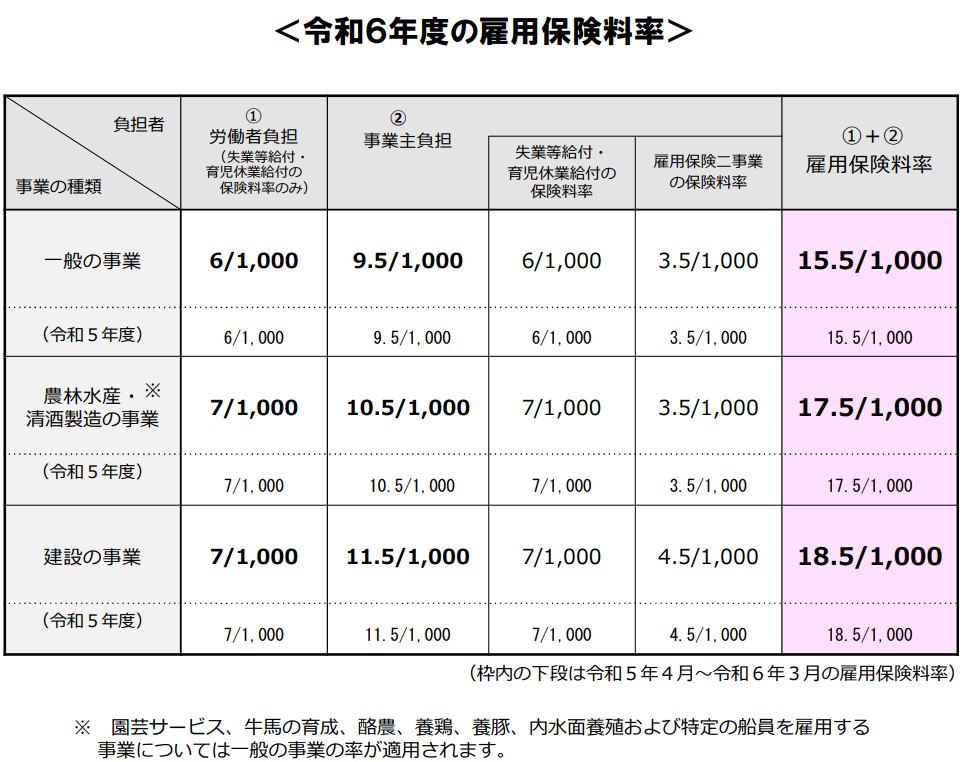

雇用保険の加入条件を満たす従業員は、雇用保険料も控除されます。雇用保険に加入することで失業時や再就職時などに手当が受給できます。雇用保険料は毎年見直され、令和6年度の保険料率は以下のとおりです。

出典:厚生労働省「令和6年度の雇用保険料率について」をもとに作成

所得税

所得税は、当年1月1日〜12月31日の間の所得に対して発生する税金です。所得税は毎月「源泉徴収」にて天引きされていますが、源泉徴収時点では概算で所得税が計算されているため、年末調整で確定した年収をもとに正しい所得税を算出します。計算し直し、差額が還付または徴収されます。

住民税

お住まいの都道府県、市区町村に納める税金です。都道府県や市区町村によって税率が異なり、金額は前年の所得に応じて決定。翌年の6月から支払いが開始する後払い形式です。会社員の住民税は会社が代わりに納付するため、「特別徴収」という形で給与から天引きされます。

会社独自の控除

会社によっては、独自に控除項目を設けている場合があります。独自的な控除項目は労使協定の締結が必要です。代表的な項目には、下記のようなものがあります。

- 組合費:会社が加入する労働組合の運用費

- 共済費:社員旅行やレクリエーション費など、業務外の活動に充てる積立金

- 財形貯蓄:個人の貯蓄用の積立金

合計

合計は、基本給+手当の「額面」から合計控除額を差し引いた金額が実際に振り込まれる給与であり、「手取り」と呼ばれるものです。合計の項目には、一般的に総支給額(額面)と控除額の合計、差引支給額(手取り)が記載されています。

3.給与明細を確認する際のポイント

給与明細を確認する際の3つのポイントをお伝えします。

出勤日数や残業時間に問題ないか

給与は勤務実績をもとに計算されるため、そもそも勤務実績が間違っていると給与計算も間違っている可能性が高いです。とくに、時間外労働時間や深夜勤務時間、休日出勤日数が正しく反映されているかは要チェック。勤怠自体が間違って入力されている可能性があるため、自分自身で勤務実績を記録・把握できていると安心です。

各種手当が正しく反映されているか

基本給は変動しない限り金額は固定ですが、残業手当は当月の残業時間に応じて変動します。そのため、残業手当が正しく反映されているかをしっかり確認することが必要です。

また、通勤手当や住宅手当、役職手当などは変更がない限り一定額が支給されます。変更があった場合、次月より変更された額が反映されていなければなりませんが、会社側のミスで未反映の場合もあります。各種手当が正しく支給されているかを確認し、不備がある場合には経理担当者に問い合わせましょう。

最低3年、可能であれば5年保管する

未払いの残業手当や給与がある場合、給与明細が発行されてから2年以内であれば請求可能です。給与明細は請求の証拠となるため、最低でも3年保管すると良いでしょう。賃金請求権は原則5年ですが、当分の間は3年間とされているため、将来的には5年の保管が安心です。

4.給与明細は再発行できる?

給与明細の再発行は可能です。しかし、社内で保管期間を過ぎてしまった分は再発行に対応できない場合があります。

給与明細の発行は義務ですが、保管は義務ではありません。企業によって保管の取り決めは異なるため、まずは経理担当者に確認してみてください。再発行には時間や手間がかかるため、企業側も従業員に対して保管することを推奨すると良いでしょう。

5.給与明細がもらえない場合は?

給与明細の発行は企業の義務であり、もらえない状況は所得税法の違反となります。給与明細がもらえない場合は、しっかりと会社に請求しましょう。

6.給与明細のよくある質問

ここでは、給与明細に関するよくある質問に回答していきます。

給与明細の発行はアルバイトにも必要ですか?

給与明細の発行はアルバイトにも必要です。雇用形態にかかわらず、給与が発生するすべての従業員に対して給与明細の発行は企業の義務となります。

確定申告で給与明細は必要ですか?

基本的には必要ありません。確定申告に必要なのは源泉徴収票です。雇用先が源泉徴収票を発行してくれない場合、当年の給与明細をすべて持参して税務署にいくことで「源泉徴収票不交付の届出書」が渡され、源泉徴収票がなくとも確定申告が可能となります。