予実管理システム『ヨジツティクス』で、時間が掛かっていた予実管理を解決!

⇒ 【公式】https://www.kaonavi.jp にアクセスしてPDFを無料ダウンロード

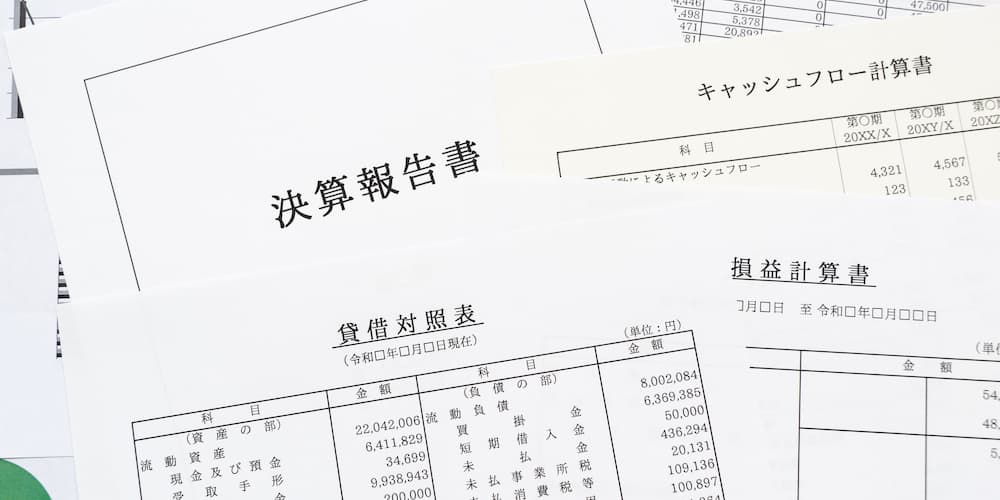

貸借対照表は、企業の経営状況や財務状態を知るための決算書のひとつです。損益計算書、キャッシュフロー計算書と合わせて財務三表といわれる主要な書類で、決算時には必ず作成されます。

- 貸借対照表と、損益計算書や財務諸表との違い

- 貸借対照表の目的

- 特徴や科目、損益計算書の書き方、作り方

などから、貸借対照表を見ていきましょう。

目次

1.貸借対照表とは?

貸借対照表とはある時点における企業の資金調達の状況や、資産や権利には何があって、どのような状態か、などを示す決算書のこと。企業の全財産を一度に見ることができる表です。

会社の経営状況を知るための決算書にはさまざまな書類があります。その中でも貸借対照表、損益計算書、キャッシュフロー計算書を財務三表といい、重要書類として扱われているのです。

貸借対照表を英語で言うと?

貸借対照表は英語に訳すと「balance sheet(バランスシート)」といいますが、実務上は、略してB/S(ビーエス)と呼ばれています。

【予実管理の「めんどうくさい」「時間がかかる」を一気に解決!】

予実管理システム『ヨジツティクス』を使って、経営データの収集・管理・分析が楽に!

●経営データの一元管理が簡単にできる

●属人的なエクセル業務をなくせる

●集計ミスやトラブルを防げる

●予実の差異を早期に発見し対策できる

●組織や役職別に閲覧・編集権限を制御できる

⇒ ヨジツティクスの資料を見てみたい

2.貸借対照表と損益計算書の違い

損益計算書とは、ある一定の期間内に、どれだけの収益が上がり、どれだけの費用が出て、どれくらいの利益となったかという財務状況を示す決算書で財務諸表のひとつです。

企業が事業活動を行った結果、損失だったのか、利益が出たのかが分かる書類となります。損益計算書は経営判断を行うための書類だけでなく、株主や債権者などに経営成績に関する情報として提供されるのです。

損益計算書は英語に訳すと「Income Statement」「Profit and Loss Statement」といい、実務上ではP/L(ピーエル)と呼ばれています。

予実管理システム『ヨジツティクス』で、経営データの収集・管理・分析が楽に。

従量課金不要のリーズナブルな料金&専任サポート体制の安心感!

⇒

3分でわかるサービス資料ダウンロード

3.財務諸表とは?

財務諸表とは、企業の1年間の財務状況や経営成績を示した決算書のこと。企業や利害関係者に対して知らせることを目的として作成され、財務諸表からさまざまな要因で変動する企業の収益や費用、利益などが分かります。

財務諸表は、損益計算書、貸借対照表、キャッシュフロー計算書、利益処分計算書、附属明細表などから成り立っており、その中でも損益計算書(P/L) 、貸借対照表(B/S)、 キャッシュフロー計算書(CF)を財務三表と呼ぶのです。

予実管理システム『ヨジツティクス』で、時間が掛かっていた予実管理を解決!

⇒ 3分でわかるサービス資料をダウンロード

4.貸借対照表の目的

貸借対照表の目的は、ある時点において、企業の財産状況はどうなっているかを把握すること。資金調達の方法や、調達資金の使い道の状況が詳細に示してあるため、企業がどのようにして利益を出しているのか分析する書類として利用されるのです。

一般的には四半期ごとや半期ごとの各決算期末時点で作成されますが、毎月の財政状況をしっかりと把握するために毎月作成する企業もあります。

予実管理システム『ヨジツティクス』で、時間が掛かっていた予実管理を解決!

⇒ 3分でわかるサービス資料をダウンロード

5.貸借対照表原則とは?

貸借対照表原則とは、厚生労働省が発行する貸借対照表を作成する際の、表示や科目分類について記載した原則です。内容は以下の14項目にわたります。

- 貸借対照表の作成目的

- 貸借対照表の表示区分

- 資産、負債の表示方法

- 総額主義の原則

- 貸借対照表の配列

- 貸借対照表科目の分類

- 資産の貸借対照表価額

- 無償取得資産の評価

- 有価証券の評価基準及び評価方法

- 棚卸資産の評価基準及び評価方法

- 医業未収金、未収金、貸付金等の貸借対照表価額

- 有形固定資産の評価

- 無形固定資産の評価

- 負債の貸借対照表価額

予実管理システム『ヨジツティクス』で、経営データの収集・管理・分析が楽に。

従量課金不要のリーズナブルな料金&専任サポート体制の安心感!

⇒

3分でわかるサービス資料ダウンロード

6.貸借対照表の特徴、科目

貸借対照表は、企業のある時点における財務状況を知ることができる表です。貸借対照表の特徴と科目の意味を解説します。

資産

貸借対照表の左側(借方)エリアに記載されているのが資産の部です。企業が所有するプラスの資産が明記されています。一般的に現金化しやすい順番に上から、流動資産、固定資産、繰延資産の3つの科目が並んでいます。

流動資産

流動資産とは、有価証券や現金、定期預金や売掛金など1年以内に現金にできる資産のこと。そのうち換金性が高い、現金、普通・定期預金、受取手形、有価証券などを金融資産ともいいます。

また「1年以内」を基準として、流動資産か固定資産かに分けることができます。これは「1年基準(ワン・イヤー・ルール)」とも呼ばれているのです。

現金預金

現金預金とは、企業が手元に保有する現金や普通預金や定期預金、定期積立金などのこと。具体的なものは、下記の通りです。

- 現金:国内外の通貨、小切手や郵便為替などの通貨代用証券が該当

- 普通・定期預金や定期積立金:銀行、信託銀行、信用金庫などに対する預金と、郵便局に対する貯金、信託銀行に対する金銭信託すべてが該当

- 定期預金:1年基準が適用され、満期日または償還日までの期間が1年以内のものが含まれる

売上債権

売上債権とは、売掛金や受取手形などのこと。売掛金とは、企業が取引先に商品の販売、サービスの提供をした際に、現金が同時に支払われない場合に発生する、売上代金の未回収額です。

会社の取引は、商品やサービスの提供後、すぐに売上代金を回収しない場合がほとんど。1カ月間の売上代金をまとめて請求し、支払い期日を決めて後払いにするのです。その際、契約の中で後日の支払いを約束するものとして売掛金や受取手形が発生します。

有価証券

有価証券とは、国債や地方債、社債、株式など金融商品取引法に規定する有価証券のこと。たとえば、売買目的有価証券、満期保有目的の債券、その他有価証券があります。

売買目的有価証券は、時価の変動により利益を得ることが目的の有価証券で1年以内に売却が予定されているため流動資産に分類されます。

満期保有目的の債券は、1年以内に満期が到来する社席などの債券が該当し、満期になると現金になるため流動資産に分類されます。

棚卸資産

棚卸資産とは、企業が販売を行うために保有している商品や製品、仕掛品、半製品、貯蔵品や消耗品、原材料などのことで、一般的に在庫と呼ばれることも。

棚卸資産は、その品目や種類によって評価の基準と方法が異なり、次の4種類に分類されます。

- 通常の営業過程において販売するために保有する財貨または用役

- 販売を目的として現に製造中の財貨または用役

- 販売目的の財貨または用役を生産するために短期間に消費されるべき財貨

- 販売活動および一般管理活動において短期間に消費されるべき財貨

その他の流動資産

その他の流動資産とは、

- 従業員に支払う交通費などの仮払金

- 取引先と金銭の支出はあったが内容が明確でない場合や、従業員の代わりに立て替えた立替金

- 仕入れをした際に先払いをした前渡金

- 利息や家賃などを先払いした前払費用、金銭などを貸し付けた場合に生じる債券の短期貸付金(返済期間は1年以内、それを超えるものは長期貸付金となります)

- 営業外受取手形、未決算、未収消費税等、未収収益、繰延税金資産

などのこと。

固定資産

固定資産とは、1年を超えて時間を経るごとに少しずつ価値が下がる財産のことで、建物や機器、営業権などが該当します。固定資産になる具体的な要件は、下記の通りです。

- 販売目的で保有している資産ではない

- 1年以上使用する予定の資産である

- 一定の金額以上の資産である

有形固定資産

有形固定資産とは、形があるもの、目に見える固定資産のことで、具体的なものは下記の通りです。

- 店舗や工場、倉庫などの建物

- 自動車やトラック、フォークリフトなどの車両運搬具

- 土地

- 建物付属設備

- 機械装置

- 工場で使う工具など

- パソコンやコピー機、机などの備品

- 建設仮勘定

有形固定資産の評価は、耐用年数と残存価格を決定して、その取得原価から減価償却累計額を控除した価格を表示します。

無形固定資産

無形固定資産とは、形がなく、目に見えない固定資産のことで、具体的なものは、下記の通りです。

- 特許権

- 営業権

- 実用新案権

- 意匠権

- 漁業権

- 水利権

- 商標権

- 育成権

- 借地権

- 電話加入権

無形固定資産には減価償却の対象になるものと、減価償却の対象にならないものがあります。対象になるものとして特許権や営業権、ソフトウェアなどがありますが、これらは有形固定資産と同じく減価償却を通じて耐用年数の期間にわたり費用化します。

その他の資産

長期的に保有する資産で、保証金や出資金など有形固定資産にも無形固定資産にも入らない資産はすべてその他の資産に計上されます。具体的なものは、下記の通りです。

- 投資有価証券…長期的な目的として保有している株式、社債、国債などの債券

- 長期貸付金…返済日が1年を超えている貸付金

- 差入保証金…賃貸契約の敷金、取引先に支払った保証金など

- 長期前払費用…保険料や利息、家賃などを前払いした場合で、1年を超える部分に長期前払費用が計上される

繰延資産

繰延資産とは、すでに支払いが済んでいる、または支払うことが決まっており、それに関するサービスを受けた後も長期間にわたってその効果が続く可能性の高い費用を資産として繰り延べたもの。具体的なものは、下記の通りです。

- 創立費…会社を設立する際の登録免許税などの費用

- 開業費…広告費や名刺作成費など企業が事業活動を開始するまでにかかった費用

- 株式交付費…株式関連の費用

- 社債発行費…社債を発行するためにかかった費用

- 開発費…システム開発や新技術の開発などにかかった費用

負債

負債とは会社の借金など、返済しなければならない資産のことで、返済期限の長さによって、流動負債と固定負債の2つに分類され、銀行からの借入金や、仕入れの際の買掛金などが含まれます。貸借対照表では右側に記載されます。

流動負債

流動負債とは、1年以内に返済期限がくる、もしくは返済をしなければならない負債のこと。1年の返済期限は、資産と同じく「1年基準(ワン・イヤー・ルール)」に準じています。具体的なものは、下記の通りです。

- 短期借入金…返済期間が貸借対照表日の翌日から1年を超えない借入金

- 買掛金…商品を仕入れた際に代金を後で支払う義務

- 支払手形…支払いの期日に所定の金額を支払うことを約束したもの

固定負債

固定負債とは、支払いや返済の期限が1年以上のもののこと。具体的なものは、下記の通りです。

- 長期借入金…銀行などの金融機関から長期的に融資を受けている借入金のうち、返済期限が1年を超えているもの

- 社債…企業が経営に必要な資金を長期的に調達するために発行する有価証券のことで、借入金と同様に、返済期限と利息を決めて発行する

- 預かり保証金…商品やサービス提供の取引、賃貸借契約に際して担保として預かる保証金や敷金を返還する場合、預かり保証金として計上する

純資産

純資産とは返済義務のない会社の純粋な資産のことで、自己資本とも呼ばれます。貸借対照表では、右側に負債と純資産が並び、左側に総資産が記載されます。

純資産は株主資本(資本金や任意積立金など)と、そうでないもの(土地再評価差額金など)に分類されます。

株式資本

株主資本とは、株主からの出資と、企業が積み上げてきた過去の利益や資金調達によって得た資本金などのこと。以下4つに分類されます。

- 資本金…株主が出資した資金のうち、会社が株式と引き換えたお金のこと

- 資本剰余金…「資本準備金」と「その他資本剰余金」の2つで構成される

- 利益剰余金…「利益準備金」と「その他利益剰余金」の2つで構成される

- 自己株式…会社が保有する自社株のこと。金庫株と呼ばれることも

株式資本以外

貸借対照表では、資本と負債は貸方に記載しますが、負債でもなく資本でもない貸方項目に、株主資本以外のものが記載されます。

- 株主資本以外の資産:評価・換算差額等、新株予約権

- 評価・換算差額:有価証券評価差額金、繰延ヘッジ損益、土地再評価差額金など、資産を時価評価した際に生じる含み損益など

新株予約権とは、株式の交付を受けることができる権利のことで、新株予約権を持つ者が権利を行使することで、当該株式会社の株式を購入できます。

予実管理システム『ヨジツティクス』で、経営データの収集・管理・分析が楽に。

従量課金不要のリーズナブルな料金&専任サポート体制の安心感!

⇒

3分でわかるサービス資料ダウンロード

7.貸借対照表の書き方、つくり方

貸借対照表を簡単に作成できる会計ソフト、テンプレートやフォーマットを紹介します。

会計ソフトから作成

クラウドタイプやダウンロードタイプの会計ソフトでは、日常の経理業務データが集約されるため、貸借対照表を手軽に作成できます。

お薦めのクラウドタイプ会計ソフト

- 会計freee:個人事業主向け、中小企業向け、法人決算書の作成など各種対応

- マネーフォワードクラウド会計:貸借対照表、損益計算書、販管費内訳書、製造原価報告書、株主資本等変動計算書、個別注記表、表紙の作成、出力が可能

お薦めのダウンロードタイプ会計ソフト

- 弥生会計:残高試算表、残高推移表、消費税集計表などの各種集計表を自動で集計。グラフ機能のほか、日計表や現貯金明細票、補助残高一覧表、科目別税区分表など各種集計表が作成可能

テンプレートやフォーマットを用いて作成

貸借対照表単体のテンプレートやフォーマットを用いて作成できます。無料で提供しているものが多数あり、ファイル形式はExcel、Wordなどが主なものです。別個会計したデータをもとにテンプレートやフォーマットに起こして作成します。

貸借対照表を株主総会で提出する際の株主総会議事録のテンプレート、監査役調査報告書のテンプレートなどさまざまな書式テンプレートが揃っています。

【経営判断に必要なデータの収集・管理・分析が楽に!】

予実管理システム『ヨジツティクス』を使って、属人的なエクセル業務をなくして、経営判断を早く正確に!

●経営データの一元管理が簡単にできる

●属人的なエクセル業務をなくせる

●集計ミスやトラブルを防げる

●予実の差異を早期に発見し対策できる

●組織や役職別に閲覧・編集権限を制御できる

⇒ ヨジツティクスの資料を見てみたい