源泉徴収票は、給与などの支払額や源泉徴収した所得税額を証明する書類です。企業に勤めていても、生活のいくつかの場面で源泉徴収票の添付や提出を求められることがあるかもしれません。

ここでは、

- 源泉徴収票の見方や作成方法、作成時期

- 源泉所得税の計算方法や再発行

- 年末調整や支払調書といったの書類との比較

などについて見ていきます。

目次 [表示する]

1.源泉徴収票とは?

源泉徴収票とは給与・退職手当・公的年金等の支払いをする者が、その支払額や源泉徴収した所得税額を証明する書面のこと。

源泉徴収票は、所得税法第226条を根拠としており、様式は、

- 給与所得の源泉徴収票

- 退職所得の源泉徴収票

- 公的年金等の源泉徴収票

の3種類と定められているのです。給与・退職手当・公的年金等の支払いをする者は、源泉徴収票を2通作成し、1通は税務署に、1通は給与等の支払いを受ける者に交付します。

源泉徴収票は、翌年1月31日までに交付すると決められていますが、多くの企業では、当該年度の12月、または翌年1月の給与明細と一緒に交付します。

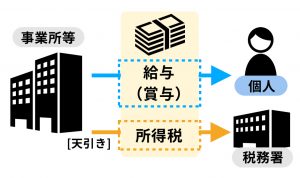

源泉徴収とは?

源泉徴収とは給与・報酬・利子・配当・使用料等の支払い者が、それを支払う際に所得税等の税金を差し引いて、それを国等に納付する制度のこと。そして、源泉徴収された税金が源泉徴収税と呼ばれています。

源泉徴収の歴史は、イギリスのナポレオン戦争時にさかのぼるといわれています。

徴税に関して、効果的かつ効率的な手段を目的としている点から、第二次世界大戦後、先進諸国の税制に広く用いられるようになったのです。

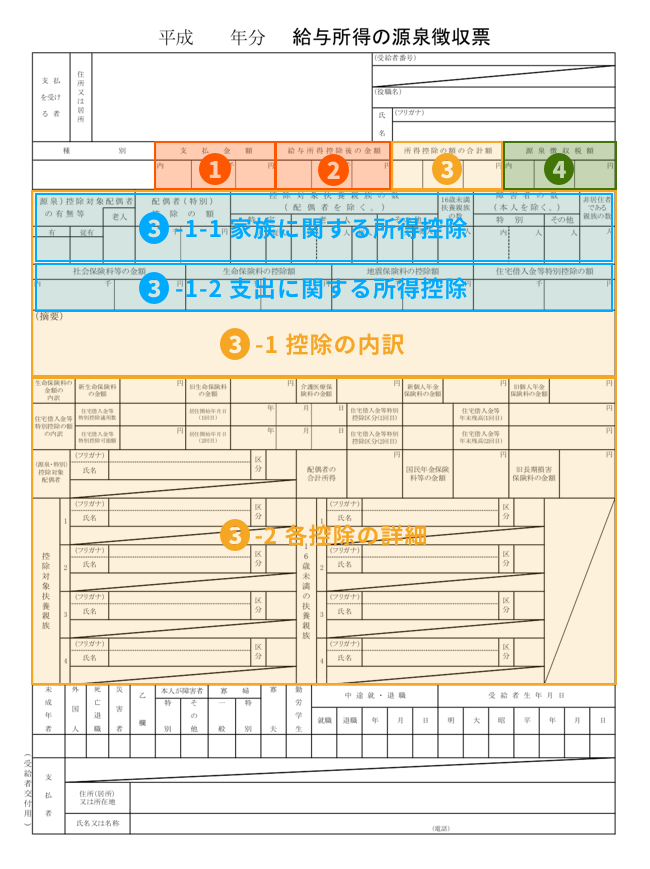

2.源泉徴収票の見方のポイント|構成、記載内容

源泉徴収票には、見方のポイントがあります。源泉徴収票の構成や記載内容の解説とともに、そのポイントをご紹介しましょう。

- 支払金額

- 給与所得控除後の金額

- 所得控除の額の合計額

- 源泉徴収税額

①支払金額

源泉徴収票の上から2段目にある「支払金額」には、1月1日から12月31日までに支払われた給与・賞与の額面の合計額を記載します。

これはいわゆる「年収」と呼ばれるもので、振込額ではないことに注意が必要です。

また、給与・賞与の額面には通勤手当は除かれています。それは、通勤手当には所得税がかからないからです。

- 支払金額に記載するべき項目

- 支払金額には記載すべきでないもの

それぞれの線引きを間違えないようにしましょう。

通勤手当とは? 非課税限度額、計算方法、交通費との違い

通勤手当とは、従業員の通勤にともなう費用を企業が支給する福利厚生です。交通費との違い、課税ルール、制度を運用するポイントなどを解説します。

1.通勤手当とは?

通勤手当とは、従業員が通勤に要する費用...

②給与所得控除後の金額

「支払金額」の右隣にあるのは、「給与所得控除後の金額」です。所得税の計算は、収入に税率をそのまま乗ずるわけではありません。

計算する際、支払金額から一定額を控除することが認められており、控除後の金額に対して税率を乗じます。

この控除は、個人事業主の場合でいう必要経費のようなものと考えると理解しやすいでしょう。

会社員の場合、控除額は定められた算定式によって算出します。控除額は年収に応じて変わりますが、最低額は65万円になります。

平成29年度における給与所得控除の計算式

- 180万円以下:収入金額×40%(65万円に満たない場合には65万円)

- 180万円超~360万円以下:収入金額×30%+18万円

- 360万円超~660万円以下:収入金額×20%+54万円

- 660万円超~1000万円以下:収入金額×10%+120万円

- 1000万円超:220万円(上限)

企業は、上記の計算式をもとに給与所得控除額を計算します。

控除額を算出できたら、支払金額から算出した控除額を差し引き、最後に残った金額を「給与所得控除後の金額」として記載するのです。

③所得控除の額の合計額

源泉徴収票の上から2段目には、「所得控除の額の合計額」もあります。

ここには、給与所得から差し引くことのできる所得控除の合計金額を記載するのです。

所得税の計算上、給与から控除できる所得控除は2つ。

- 家族に関する所得控除

- 支出に関する所得控除

次に、この2つの所得控除の説明しましょう。

③-1 控除の内訳

③-1-1 家族に関する所得控除

所得控除の1つ目は、家族に関する所得控除で、7つの項目で構成されています。基礎控除と呼ばれる、本人を対象とする控除は38万円。基礎控除は、すべての人が無条件に差し引くことができる控除です。

納税者本人と生計を一にする配偶者で、合計所得が38万円以下の者が控除できるのは、配偶者控除。控除額は38万円(70歳以上の場合48万円)となっています。

納税者本人と生計を一にする配偶者の所得が、38万円超76万円未満の際は、配偶者特別控除が受けられます。ただし、平成30年分以後は、配偶者の年間の合計所得が38万円超123万円以下であることが要件となるのです。

納税者本人と生計を一にする扶養親族が存在する際は、

- 38万円

- 48万円

- 58万円

- 63万円

と段階のある扶養控除が受けられます。また、

- 納税者本人または配偶者、扶養親族が障害者に該当:障害者控除

- 納税者本人が夫または妻と死別、離婚した後に再婚していない場合など:27万円の寡婦(寡夫)控除(特定の寡婦は35万円)

- 納税者本人が勤労学生:27万円の勤労学生控除

といった所得控除もあります。

③-1-2 支出に関する所得控除

もう1つの所得控除が、支出に関する所得控除で、

| 社会保険料等の金額 |

|

| 生命保険料の控除額 |

|

| 地震保険料の控除額 |

|

③-2 各控除の詳細

平成28年分の源泉徴収票から、新しい項目が追加されました。

今までは扶養人数だけの記載でしたが、新しい源泉徴収票ではどのような人を何人扶養しているのか、明記します。

- 特定

- 老人

- その他

とありますので、扶養から外れた配偶者や親族がいないか、扶養の記載漏れがないかを確認しなくてはなりません。その他の控除に、「住宅借入金等特別控除の額」の欄があります。住宅ローン控除を受ける場合には、その金額を差し引いた後の金額となります。

また所得控除と異なり、住宅ローン控除は、最終的に計算した所得税額から直接差し引くことも可能です。

④源泉徴収税額

源泉徴収票の上から2段目、最も右側の欄にあるのが、源泉徴収税額です。源泉徴収税額とは、年間の給与や所得控除を集計した最終的な所得税額のこと。

名称が「源泉徴収税額」となっているため、「給与天引きされた所得税の合計額」といったイメージを持つ人もいるでしょう。しかし正しくは「年末調整の精算が終わった後の最終的な所得税額」を意味します。

源泉徴収票は、さまざまな項目から成り立っていますので、記載されている項目について、正しい意味を理解しておくことが重要です。

3.年末調整と源泉徴収・確定申告、支払調書・給与支払報告書と源泉徴収票の違い

- 年末調整と源泉徴収・確定申告

- 支払調書・給与支払報告書と源泉徴収票との違い

は、どのような点にあるのでしょうか。

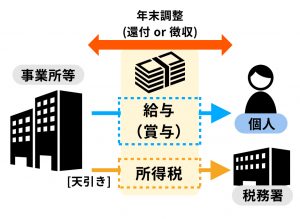

年末調整と源泉徴収の違い

源泉徴収とは、企業で働く従業員に毎月支払われる給与から、所得税をあらかじめ差し引くこと。

納税は、個人が自らの収入や税金を計算して行います。しかし、税務署での手続きに混乱が生じることもあるため、それを防ぐために企業が所得税を給与から天引きし、納税するという源泉徴収制度が導入されたのです。

ただし、この源泉徴収で差し引かれる金額は、あくまで所得税の概算。そこで、正しい所得税の額を算出して納税しようというのが、年末調整なのです。

所得税は、1年間の所得に対して税額が決まる仕組みとなっています。つまり年末調整とは、その年の1月から12月までの1年間に支払われた給与の総額から差し引かれた所得税を精算する手続きのことを指すのです。

年末調整で最終的な所得税の精算が終われば、所得税の納税は完了します。

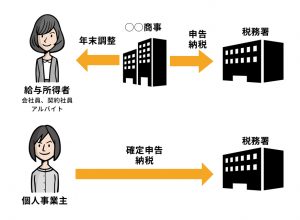

年末調整と確定申告の違い

年末調整とは、その年の1月から12月までの1年間に支払われた給与総額から差し引かれた所得税を精算する手続きのこと。

一方、確定申告は、納税者自身が1年間の所得を計算して税務署に税額を申告し、納税することを指します。

年末調整も確定申告も所得税を納税するという意味では同じです。しかし申告・納税を行う主体が、

- 年末調整:企業

- 確定申告:個人

となります。年末調整は、企業が所得税額の算出、申告、納税を行うため、従業員個人が行う確定申告を企業が代行している、といった解釈もできるでしょう。

ただし、企業に勤めている人でも、年末調整ではなく確定申告が必要な場合があります。

それは、

- その年の給与収入が2000万円を超えている人

- 災害減免法でその年の給与に対する所得税の徴収について猶予や還付を受けている人

です。また、年末調整をしていても確定申告が必要となる場合として、

- 給与収入は1カ所だが、副業の所得が20万円を超えている

- 給与収入が2カ所以上あり、従たる給与が20万円を超えている(ただし主たる給与は会社が年末調整をしてくれるため、確定申告は不要)

- 同族会社の役員やその親族などの会社から給与を得ていて、給与以外に賃貸料などの支払いを受けた場合

などがあります。また、初年度の住宅ローン控除申請といった、年末調整では手続きできない還付を受けたい場合にも、確定申告が必要です。

支払調書と源泉徴収票の違い

両者とも、所得金額と税額を示す法定調書の一種です。

報酬などを受け取った個人は、それを支払った事業者から支払調書を交付されることがあります。ただし、この支払調書に、交付義務はありません。

- 支払調書:特定の支払いをした事業者が、支払いの明細を記載して税務署に提出する書類

- 源泉徴収票:給与・退職手当・公的年金等の支払いをする側(会社など)が、その支払額や源泉徴収した所得税の金額を証明する書面

給与支払報告書と源泉徴収票の違い

給与支払報告書とは、源泉徴収票の中で市区町村に提出する用紙のこと。

前年1月1日からの1年の間に企業が給与を支払った場合、その企業は給与を支給した者が翌年1月1日に居住する市区町村長宛に、給与支払報告書を提出することとなっています。

この給与支払報告書をもとに住民税が計算されるのです。

フォーマットは源泉徴収票とほぼ同じですが、住民税を、

- 普通徴収するか

- 特別徴収するか

選択する項目がある点に、差があります。

4.源泉徴収票の作成時期・タイミング

源泉徴収票を作成する時期・タイミングとして考えられるのは、2つ。源泉徴収票の作成を担当する部署では、この2つの確認が必要です。

- 年末調整後

- 従業員の退職時

①年末調整後

1つ目は、年末調整後。

いくつかの特例を除けば、通常その年の最後の給与、すなわち12月の給料を支払う際に年末調整をします。毎月の給与から天引きした、概算の所得税などの精算を行う必要があるからです。

源泉徴収票は、翌年1月末までに税務署へ提出しなくてはなりません。もし年末調整の必要性を認識していながら提出を怠った場合、所得税法第240条において「10年以下の懲役または200万円以下の罰金」に科せられる可能性があります。

源泉徴収票作成のタイミングは、年末調整後から税務署提出までの間です。しかし、中途採用者が前の勤め先から源泉徴収票を受け取っていなかった場合、年末調整はできません。

中途採用者がいる場合には、給与の支払いを受けた前の会社から、源泉徴収票が発行されているかを確認しておきましょう。

- 中途採用者が他社の源泉徴収票や「給与所得者の扶養控除等申告書」を提出しない

- 発行が期日までに間に合わない

といった場合には、源泉徴収票の摘要欄に「年調未済」と記載した上で、年末調整していない源泉徴収票を従業員に発行し、従業員自身に確定申告をしてもらいます。

②従業員の退職時

2つ目は、従業員の退職時。

従業員が退職をした場合退職をした日から1カ月以内に源泉徴収票を作成したのち、退職者に交付しなければなりません。退職から交付まで時間がかかるため、退職後の住まいや連絡先を事前にヒアリングしておく必要があります。

源泉徴収票は、正社員以外にパートタイマー、アルバイトなど雇用形態を問わず発行しなければなりません。正社員と違ってパートタイマーやアルバイトは中途退職者が出やすいため、最後の給与明細を渡す際に源泉徴収票も一緒に渡すと、手間がかかりません。

源泉徴収票は、再就職先の企業に提出したり確定申告の添付書類に使用したりする大切な書類。退職した従業員全員に、漏れのないよう交付しましょう。

5.源泉徴収票の作成方法

作成方法を知っておくことで、速やかかつスムーズに作業できます。ここでは源泉徴収票を正しく作成するに当たって知っておくべき事前知識や作成方法などについて、3つの項目から解説しましょう。

- 給与所得の金額を計算する

- 課税所得額を計算する

- 所得税額を計算する

①給与所得の金額を計算する

源泉徴収票を作成するに当たって、最初に行うのは給与所得金額の計算。

給与所得金額は、収入から給与所得控除額を差し引くことで求めます。給与所得控除額は、年収に応じて計算式が異なるのです。

たとえば、年収が500万円だったとしましょう。年収から定められた計算式に当てはめると、500万円×20%+54万円=154万円という給与所得控除額が算出されます。そして、収入からこの給与所得控除額を差し引くと、給与所得額346万円が算出できます。

給与所得控除の割合は、年収が低ければ低いほど、その割合が高くなるという特徴があります。個人事業主といった事業所得者の経費計算と異なり、実際にそれだけの金額の支出がなくても収入から控除額が差し引かれます。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

| 1,800,000円以下 | 収入金額×40% 650,000円に満たない場合には650,000円 |

| 1,800,001円~3,600,000円以下 | 収入金額×30%+180,000円 |

| 3,600,001円~6,600,000円以下 | 収入金額×20%+540,000円 |

| 6,600,001円~10,000,000円以下 | 収入金額×10%+1,200,000円 |

| 10,000,001円~12,000,000円以下 | 収入金額×5%+1,700,000円 |

| 12,000,001円~ | 2,300,000円(上限) |

②課税所得額を計算する

給与所得額が算出できたら、次に課税所得額の計算です。課税所得額は、給与所得額からその他の所得控除を差し引くことで求められます。まず、

| 基礎控除(本人) | 38万円 |

| 配偶者控除 | 38万円 |

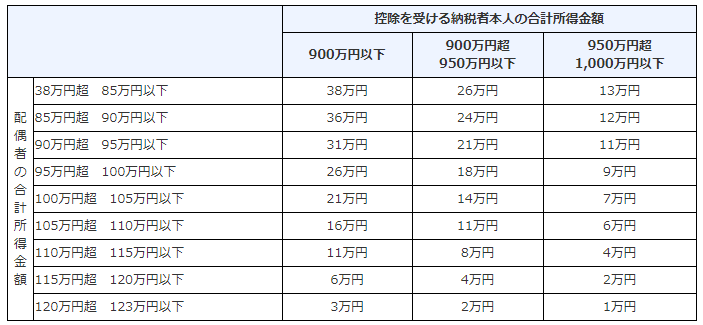

| 配偶者特別控除 | ※表1 |

| 扶養控除 | 38万円、48万円、58万円、63万円 |

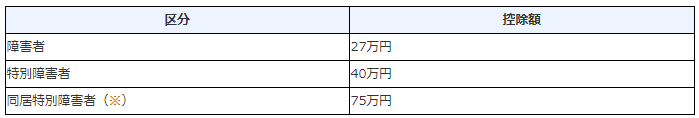

| 障害者控除 | ※表2 |

| 寡婦(寡夫)控除 | 27万円 |

| 勤労学生控除 | 27万円 |

といった所得控除の合計金額を計算し、①で求めた給与所得額からこれらの各種控除額を差し引いて、課税所得額を計算します。

| 社会保険料控除 | 健康保険料、介護保険料、厚生年金、雇用保険の金額 |

| 生命保険料控除 | 生命保険料、個人年金保険料、介護医療保険料の金額(最大12万円) |

| 地震保険料控除 | 最大5万円 |

| 小規模企業共済等掛金控除 | 小規模企業共済等の掛金、個人型確定拠出年金の掛金 |

その他の所得控除の中身を見ても分かる通り、扶養者などの家族構成だけでなく加入している生命保険などでその金額が大きく変動するのです。

支出額に応じて控除額が決定するため、課税所得額は個人ごとの差が大きい項目と分かります。

表1. 「配偶者特別控除の金額」厚生労働省

表2. 「障害者控除の金額」厚生労働省

③所得税額を計算する

「所得税の速算表」厚生労働省

最後は所得税額の計算で、課税所得額に所得税率を乗じて計算します。そして、計算した所得税額から差し引いて構わない金額、たとえば、

- (特定増改築等)住宅借入金等特別控除額などの金額を差し引いた後の基準所得税額

- 基準所得税額に2.1%を乗じて計算した復興特別所得税額

を合計すると、所得税額および復興特別所得税額が確定します。単に所得税の税率を乗じるだけでなく、

- 最後の段階でも控除できる項目があればそれを差し引いてから所得税を計算する

- 復興特別所得税額の算出が必要である

ことに注意してください。

マイナンバーは記載しない

マイナンバー制度が導入されてから、公の書類にマイナンバーの記載が求められることも増えました。

しかし、源泉徴収票に関していえば、各従業員に発行する源泉徴収票には個人情報保護のためにマイナンバーの記載はしないという取り扱いになっています。

個人情報保護という趣旨を理解し、間違いのない処理を行いましょう。

6.従業員が源泉徴収票を必要とする場面

企業に勤める従業員でも源泉徴収票が必要になるケースがあります。源泉徴収票が必要になる場面を3つ、解説しましょう。

- 確定申告

- 金融系の審査(住宅ローンなど)

- 転職

①確定申告

1つ目は、確定申告です。確定申告をする場合には、源泉徴収票の添付が求められます。

また、確定申告をする際に記入する確定申告書にも、給与の額や源泉所得税額などの記入を求める欄があります。

金額を記入するためには、源泉徴収票が必要です。

従業員が確定申告を行うケースは、次の5つです。

- 年収が2000万円を超える場合

- 副収入が20万円を超える場合

- 年の途中で会社を退職して年末調整を受けていない場合

- 2カ所から給与を得ている場合

- 住宅ローンでマイホームを購入した場合

国税庁「確定申告が必要な方」

②金融系の審査(住宅ローンなど)

2つ目は、金融系の審査を受けようとしたとき。たとえば、自宅を購入する際に組む住宅ローンもその一つ。融資を受けたい金額が大きければ大きいほど、金融系の機関から源泉徴収票の提出を求められる可能性は、高いです。

銀行などの金融機関から融資を受けようとした際、金融機関に対して、

- 自分が企業に在籍している事実

- 企業から得ている年収

などの証明が必要になるケースがあるのです。

源泉徴収票がないと住宅ローンが組めないという事態にもなりかねません。大きな借り入れを予定している際は、源泉徴収票を確実に手元に保持しておきましょう。

③転職

3つ目は、退職後に源泉徴収票が必要になるケース。

退職から1年以内に別の企業に再就職した場合、再就職先に前職の源泉徴収票を提出する必要があります。再就職先企業が、前職の源泉徴収票と合わせて年末調整を行うからです。

再就職先企業が源泉徴収票を受け取ることができなければ、事実上、年末調整は不可能となります。源泉徴収票を退職後に発行する場合は、源泉徴収票の郵送先を、退職前にヒアリングしておきましょう。

7.源泉徴収票の再発行義務

従業員が源泉徴収票を紛失し、かつ、上記のような理由で源泉徴収票の提出が必要になった際に、再発行の申請があることも。

1人程度ならともかく、何人からも依頼された場合、業務負担は大きくなります。果たして源泉徴収票の再発行は、義務なのでしょうか?

基本的には義務

源泉徴収票は、確定申告や再就職、金融機関からの融資を受ける際とさまざまな場面で提出が求められる、非常に重要な書類です。しかし、企業側が適切に源泉徴収票を発行しても、従業員がうっかり紛失してしまうケースもあるでしょう。

源泉徴収票は、給与を支払っていた事業所のみが発行できます。源泉徴収票の発行は企業側の義務であるため、依頼を受ければ再発行も義務と考えなければならないのです。

しかし、再発行希望者が多いと事務手続をする側の大きな負担となります。そのため、

- 紛失しないように従業員に周知徹底する

- 再発行にはそれなりに時間がかかる

などを説明して、一度の発行で済むよう工夫するとよいでしょう。